1.行业概况:大市场、高壁垒、国产替代空间大

1.1 行业简介:以电子技术为基础,下游应用行业广泛

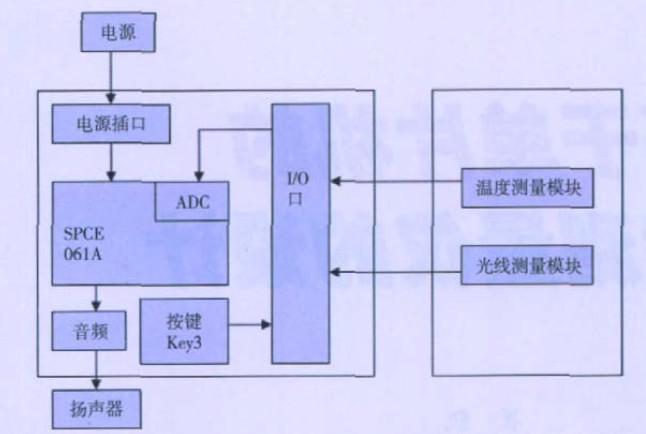

以电子技术为基础,融合各类技术对器件、材料和设备进行测试的仪器。电子测量仪 器以电子技术为基础,融合电子测量技术、射频微波设计技术、数字信号处理技术、 微电子技术、计算机技术、软件技术、通信技术等技术,组成单机或自动测试系统, 并以电量、非电量、光量的形式测量被测对象的各项参数或控制被测系统的运行;主 要从定性(确定被测目标在特定条件下的性能)、定量(精确测量被测目标的量值) 两个方面对器件、材料和设备进行测试。电子测量仪器主要通过信号采集模块将传感 器采集的信息进行提取,继而通过 ADC 转换成数字信号,再通过数字信号处理分析 转换成人工可识别的信号,其中数字信号处理(DSP)模块是电子测量技术产品的核 心模块。

电子测量仪器分为通用、专业两大类,其中通用电子测量仪器应用范围广、下游需求 大。专用仪器为专业目的设计(如光纤测试器、电磁兼容 EMC 测试设备等),具备 较高的设计难度,需求量不高。通用电测测量仪器可用于多种电子测量,是现代科学 技术发展的基础设备,按照基础测试功能可以划分为示波器(含数字示波器、vwin 示 波器等)、射频类仪器(射频/微波信号发生器、频谱/信号分析仪、矢量网络分析仪、 微波功率计等)、波形和信号发生器、电源与电子负载、及其他电子仪器(如万用表、 电桥、各类放大器等),下游应用场景广泛且需求量大。

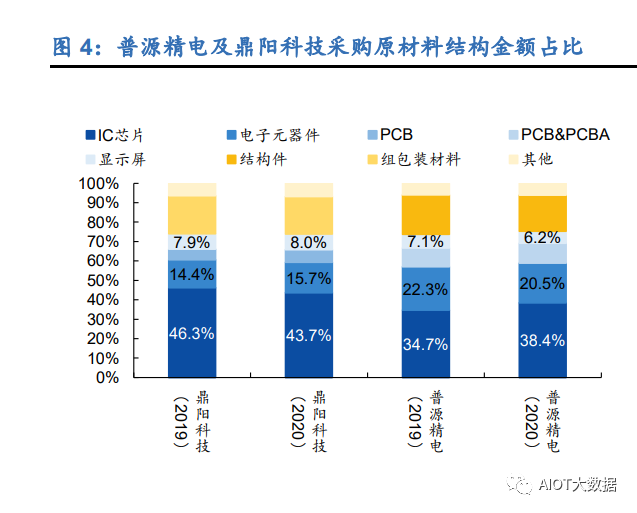

原材料中 IC 芯片采购金额占比在 35%-45%之间,主要供给商是德州仪器、赛灵思、 三星电子等国外巨头。电子测量仪器行业上游供应商主要有电子元器件厂商、电子材 料厂商、机电产品厂商、机械加工厂商和电子组装厂商等。其中电子元器件可分为主 动电子元器件与被动电子元器件;主动电子元器件内部有电源形式存在,能够执行信 号变化以及数据处理,主要包括 IC 芯片(实现测量最核心的单元)、二极管、三极管 等,代表厂商有德州仪器(模拟芯片巨头)、赛灵思(FPGA 芯片巨头)、三星电子(存 储芯片)等。被动电子元器件内部有电源形式存在,能够执行信号变化以及数据处理, 主要包括 IC 芯片、二极管、三极管等,代表厂商有德州仪器(模拟芯片巨头)、赛灵 思(FPGA 芯片巨头)、三星电子(存储芯片)等。被动电子元器件不含受控电源, 主要包括 PCB(印制线路板)、RCL(电阻、电容、电感)及被动射频元器件等产品, 国内标的有风华高科、东山精密等。就原材料占比结构来看,普源精电及鼎阳科技采 购器件中 IC 芯片占成本比重最大,占在 35%-45%之间。 下游应用行业广泛,IT 及通信行业占比 47%;地区来看,亚太地区份额占比最大 (34.85%)。电子测量仪器行业下游即应用市场。电子测量仪器客户群极其广泛,所 有与电子设备有关的企业均具备使用电子测量仪器的场景。典型的下游应用领域主 要包括教育与科研、工业生产、通信行业、航空航天、交通与能源、消费电子等。

1.2 市场概况:百亿全球市场,海外龙头占据中国市场

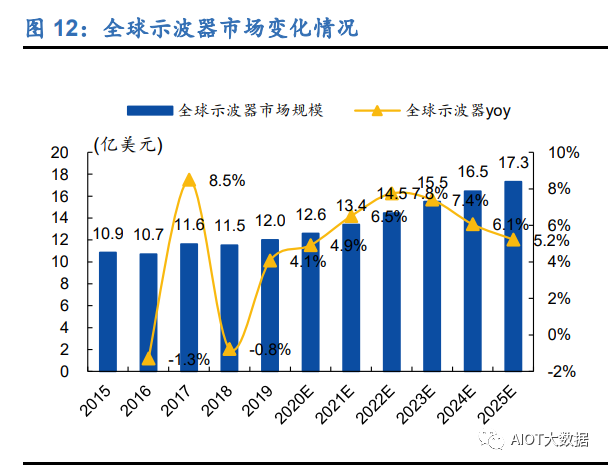

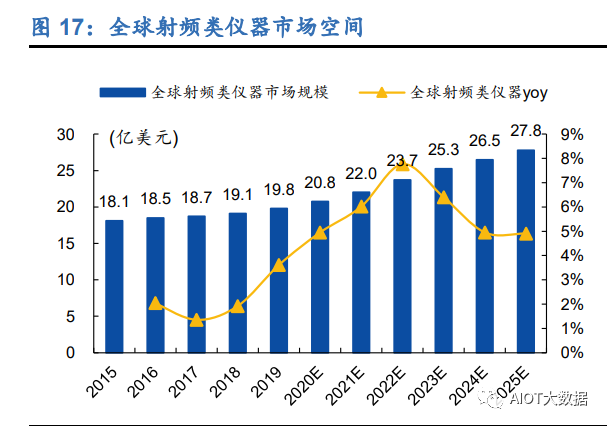

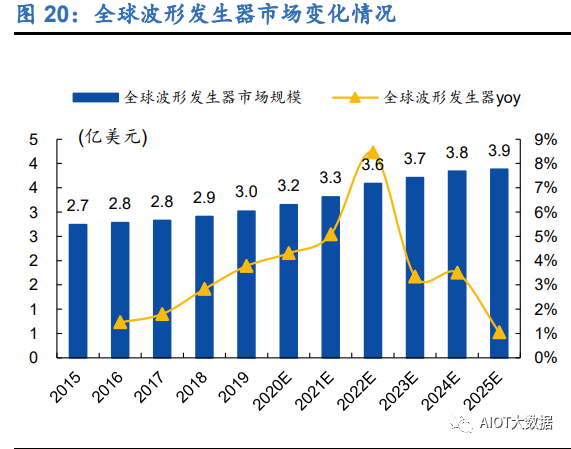

2020 年全球电子测量仪器市场 136.78 亿美元,2020-2025 年 CAGR 预计为 4.7%。 根据弗若斯特沙利文数据,全球电子测量仪器受益于全球经济的增长以及工业技术 水平的提升,市场规模从 2015 年的 100.95 亿美元增至 2020 年的 136.78 亿美元, 对应复合增长率为 6.3%。并且伴随下游 5G 商用化以及新能源汽车市场等应用场景 增加,需求量会持续上涨,预计发展至 2025 年市场规模为 172.38 亿美元,对应 2020 至 2025 年间 CAGR 为 4.7%。 射频类仪器为占比最大品类,示波器为增速最快赛道。分品类来看,全球示波器/射 频类仪器/波形发生器/电源与电子负载/其他品类(放大器、万用表、电桥等)2015- 2020 年 CAGR 分别为 3.0%/2.8%/2.8%/4.5%/8.1%,并将分别以 6.6%/6.0%/4.3%/ 5.0%/4.2%的复合增速增至 2025 年的 17.32/27.80/3.88/11.97/111.41 亿美元。

2020 年中国电子测量仪器市场 48.08 亿美元(占全球份额约为 35.2%),2020-2025 年 CAGR 预计为 6.2%。中国电子测量仪器市场整体走势与全球市场类似,市场规 模从2015年的26.29亿美元增至2020年的48.08亿美元,对应复合增长率为12.8%。 除制造业快速发展的催化以外,我国亦在大力出台相关政策以推动产业发展,预计整 体市场 2025 年规模为 64.81 亿美元,对应 2020 至 2025 年间 CAGR 为 6.2%。 品类结构与全球市场类似,各子赛道增速均更快。分品类来看,中国示波器/射频类 仪器/波形发生器/电源与电子负载/其他品类(放大器、万用表、电桥等)2015-2020 年 CAGR 分别为 7.6%/5.1%/3.8%/4.7%/17.5%,并将分别以 7.9%/7.1%/4.5%/5.2% /5.9%的增速成长至 2025 年的 6.46 /9.37 / 1.32 /3 .98 /43 .68 亿美元。

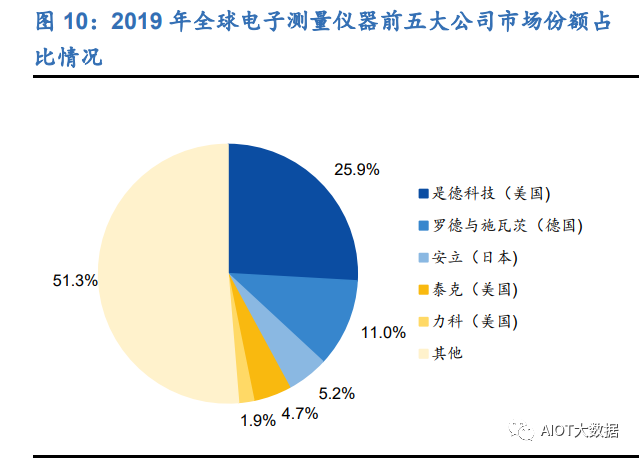

全球 CR5 为 48.7%,龙头主要为老牌发达国家企业,在中国亦占据绝大多数份额。 全球及中国市场电子测量仪器占比情况。2019 年全球电子测量仪器市场 CR5 为 48.7%,主要为是德科技、罗德&施瓦茨、安立、泰克、力科等发达国家老牌企业, 其中是德科技为行业龙头,2019 年占全球市场份额为 25.9%。此外,是德科技,罗 德&施瓦茨、泰克、力科等均已有多年发展历史,在技术实力、品牌知名度以及销售 网络方面均已经打造了较强的国际竞争力、较大的规模和较宽的产品矩阵。就中国市 场来看,2019 年 CR5 为 43.1%,占据份额前五的公司也是全球前五,就建立时间 以及营收规模来看,中国企业大多为 21 世纪以后起步,当前规模均尚小(规模最大 的思仪科技 2021 年营收体量为 15.13 亿元),仍处于发展阶段。

1.3 细分品类:龙头技术差距仍在,国内蓄势突围

1.3.1 示波器:市场高集中度,国内企业自研芯片实现突围

于形态、显示、带宽、功能多样性方面表现更优,数字示波器逐步替代模拟示波器成 为主流。数字示波器是电子信息工业的基础设备,是应用最广泛的通用电子测试测量 仪器,其主要通过采集电路中的电信号并存储和显示,并对信号进行测量、分析和处 理,产品主要用于研发领域。20 世纪 40 年代泰克首先引入 511 示波器令模拟示波 器广泛地应用在实际测试测量中,而后力科于 1985 年发明了第一台数字示波器,因 数字示波器在形态、显示、带宽、功能等方面表现更佳,所以模拟示波器逐步被替代。

四大核心指标衡量技术维度,国内龙头与全球龙头在带宽、采样率等方面存在较大 差距。数字示波器通过模数转换器(ADC)把被测电压信号转换为数字信号,再以数 字信号处理的方式将信号随时间的变化波形绘制在显示设备上。就设备评判技术指 标来看,产品的带宽、采样率、ADC 分辨率、存储深度分别决定了所能测量的被测 信号频率范围、原始波形复现度、测量精度、分析复杂波形的能力。对比国内外领先 企业的产品来看,国内企业在带宽、采样率两大核心指标方面,与是德科技、力科等 全球龙头的拳头产品相比还存在不小的差距。

市场集中度高,国产企业攻破全球市场。从市场规模及格局来看,2019 年全球/中国 示波器分别为 12.0/4.1 亿元,分别占全球/中国通用电子测量仪器行业的 8.8%/8.2%。 从格局来看,全球/中国示波器市场 CR5 分别为 50.4%/44.2%,龙头为是德科技、泰 克、力科、罗德与施瓦茨、普源精电,其中普源精电为中国企业,在国产示波器组领 域已实现突破,在全球和中国市场均占据第五的市场份额。

1.3.2 频谱分析仪:海内外龙头差距较小,国内思仪科技达最高水平

射频类仪器的主要产品之一,主要用于测量电子电气信号频谱(能量-频率关系), 可应用于多个行业。频谱分析仪能够以图形方式显示信号的频域特性,并实现对信号 频率、功率、失真度、调制度等参数的测量。主要是通过扫频或快速傅里叶变换的方 式分析出被测信号的各个频率分量的幅度,并将这些信号分量在幅度-频率坐标图中 绘制出来形成频谱图。产品可广泛应用于通讯、半导体、新能源、人工智能、物联网、 汽车电子、医疗电子、消费电子、航空航天和国防、教育科研等行业。

核心指标为频率范围、最大实时带宽、相位噪声、平均噪声电平,思仪科技基本达到 业界最高水平。频谱分析仪的测量频率范围、最大实时带宽、相位噪声、平均噪声电 平分别决定了产品的应用场景丰富情况、信号质量以及测量灵敏度情况。频谱分析仪 也主要是以欧美以及亚太地区为主,行业优势企业主要为是德科技以及罗德与施瓦 茨。国内企业方面,思仪科技(前身)于 1994 年研制成功的 4031 系列频谱分析仪,是国产第一款智能微波频谱分析仪,实现了我国智能微波频谱分析仪零的突破;于 2022 年推出的 4082 系列信号/频谱分析仪于各方面指标基本都达到了业界最高水准。

全球射频类仪器市场规模稳定增长,中国市场潜力较大。根据沙利文预测,中国射频 类仪器市场规模将于 2025 年达到 9.37 亿美元,占同期全球市场的 33.70%。

1.3.3 任意波形发生器:优势企业在海外,技术代际仍存

广泛运用于通讯、半导体、新能源、汽车电子、医疗电子、电子、航空航天、教育科 研等领域。在军事、航空、交通制造业等领域中,针对成本或风险性较高的实验(如 火车高速实验时铁轨变换情况、飞机试机时螺旋桨的运行情况等),可利用任意波形 发生器波形下载功能,通过数字示波器等仪器把波形实时记录下来,然后通过计算机 接口传输到信号源,直接下载到设计电路,从而更进一步验证实验。 与示波器互为逆过程。具有所需信号数值表示的波形存储器以恒定采样速度顺序向 DAC(数字存储示波器)提供样本,生成的波形可以注入被测器件中,并在器件通 过时进行分析。实际上,从原理的角度来看,波形发生器是示波器的逆过程。

核心指标为最高输出频率、采样率、垂直分辨率、任意波长度。任意波形发生器核心 指标为带宽、采样频率等指标,决定了所能应用的场景以及数字信号的真实程度。目 前信号发生器主要市场份额亦集中在欧美及亚太地区,优势企业主要为是德科技、罗 德与施瓦茨、泰克。

海外厂商竞争力较强,国内厂商主打中低端市场。根据沙利文预测,中国波形发生器 市场规模将于 2025 年达到 1.3 亿美元,占同期全球市场的 34.0%。中国波形发生器 市场中,高端产品主要由海外知名厂商提供,包括泰克、是德科技、力科、罗德与施 瓦茨等,具有较强的技术实力、品牌知名度和完善的销售网络,具备较强的国际竞争 力。国内厂商由于起步较晚,较海外厂商仍存在一定差距,目前国内厂商主要覆盖经 济型和中端型市场。

2.发展趋势:市场增长稳定,国内厂商高端化路径渐明

2.1 行业驱动力:全球下游需求扩张,国内政策加速催化

政策大力支持,多维度促进发展。电子测量仪器与 90%的国民经济行业相关联,应 用于生产经营活动的几乎所有领域。全球通用电子测量仪器行业主要受下游 5G、半 导体、人工智能、新能源、航空航天等行业驱动。而电子测量仪器行业在我国属于国 家基础性和战略性新兴产业,除了下游工业化成长以外,近年来国务院、发改委等多 个部门均陆续出台多项具体产业政策鼓励支持电子测量仪器行业发展,主要从定位、 引导、财政、技术等多个方面对电子测量仪器行业给予大力支持。

贴息贷款助力教育行业设备更新改造,新增订单或将于 2023-2024 年确认。2022 年 9 月国务院常务会议宣布设备更新改造专项再贷款与财政贴息配套支持政策,其中教 育信息化为重点支持领域。在 9 月初的针对 1.7 万亿支持中小微企业设备更新改造的基础上,中国人民银行又于 28 日宣布设立设备更新改造专项再贷款(额度 2000 亿元以上),支持金融机构以不高于 3.2%的利率向 10 个领域的设备更新改造提供贷 款,加上此前中央财政贴息 2.5 个百分点,即 2022Q4 更新改造设备的贷款主体实际 贷款成本不高于 0.7%。其中教育科学科研属于重点扶持项目,高校新增订单或将催 动行业于 2023-2024 年营收增长。

2.2 参与者格局:国内厂商高端化进程持续推进,多年自研芯片取得突破

通用示波器贸易逆差持续存在,设备进口单价远高于出口单价,表明国内高端产品 尚缺乏足够竞争力。以通用示波器为例,根据进出口情况来看我国示波器进口金额持 续大于出口金额,贸易逆差持续存在,且于 2020 年达到 2.02 亿美元。从量价拆分 角度来看,我国通用示波器出口数量均远高于进口数量,但是价格方面,进口产品单 价均远高于出口,2022 年测试频率在 300MHz 以下/以上的进口产品单价分别是出 口的 9.5/29.1 倍,高端产品单台价格差别极大。这说明我国通用电子测量仪器行业 高端产品目前在国际市场尚缺乏足够的竞争力。

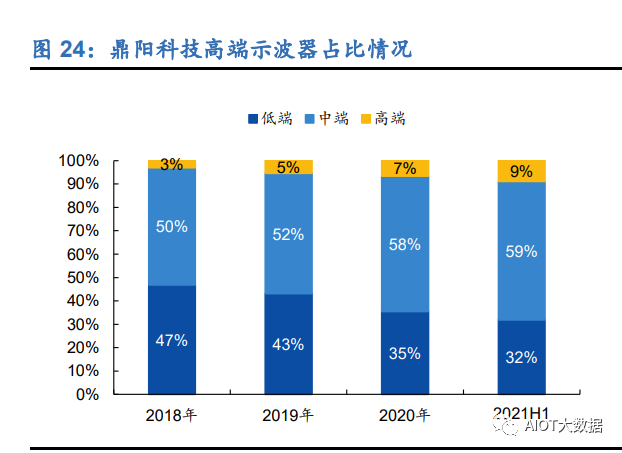

国内企业产品不断迭代,拳头产品已达国际市场高端产品标准。相较于全球龙头较 长的历史积淀,国内龙头发展历史普遍较短,但通过持续的自主研发以及技术层面突 破,也逐步完成了从经济型产品到终端产品再迈入高端化产品的蜕变。以示波器为例, 普源精电、鼎阳科技均从经济型产品起步,在带宽、储存深度、分辨率等各方面发力, 不断突破自身技术水平,其中普源精电/鼎阳科技分别于 2021/2022 年推出自身的拳 头产品 DS70000/SDS7000A,最高带宽分别达到 5GHz/4GHz,已经达到欧美企业 的通行标准中的高端产品,近年来高端产品占比也不断提升。

核心芯片决定产品的极致性能以及差异化的功能,具备自研高端核心芯片能力厂商 一般不对外销售。随着通用电子测量仪器发展到高端阶段,产品为了追求更高的性能 以及差异化的功能会对核心芯片提出更高的要求,目前全球龙头是德科技、泰克以及 力科的前端放大器和 ADC 均采用自研的专用芯片。同样以数字示波器为例,通用模 拟芯片巨头(美国 TI、ADI)等厂商通常不生产专门适用于中高端示波器产品所需要 的专用模拟前端芯片,而国外示波器厂商专注于系统集成和仪器设计、制造和销售,高端核心芯片(2GHz 带宽以上的示波器专用模拟前端芯片等))主要满足自有的整 机产品,一般不对外销售。因此目前数字示波器中前端功率放大器芯片、ADC 芯片、 数字处理芯片三大核心芯片仍为影响产品性能的关键。

十年自研厚积薄发,普源精电及鼎阳科技自研芯片陆续问世。国内目前鼎阳科技与 普源精电均在自研芯片方面有布局。其中普源精电从 2006 年开始自研芯片,2017 年发布了“凤凰座”芯片组,主要覆盖 600MHz 到 5GHz 带宽示波器;2022 年 7 月, 公司推出“半人马座”芯片组,主要覆盖 1GHz 以下带宽。鼎阳科技也在 2022 年 12 月发布 SFA8001 前端放大芯片,是当前国内发布的第一款带宽达到 8GHz 的自研示 波器前端放大器芯片,为公司 8GHz 及后续更高带宽示波器的研发奠定了坚实的基 础。

3.国内标的:产品矩阵铺开,规模效应渐起

3.1 普源精电:自研芯片组稀缺标的,进军高端研发领域

3.1.1 公司简介:高端示波器一枝独秀,公司业绩再创新高

国内首家具备数字示波器核心芯片组自研能力的公司。普源精电是一家专门从事电 子测试测量仪器行业的公司,产品包括数字示波器、射频类仪器、波形发生器和万用 表等,其中公司数字示波器品类的全球市占率在国内企业中排名第一、在全球企业中 排名第五。公司采取经销为主、直销为辅、少量 ODM 的整合式销售模式。产品行销 全球,客户分布在 90 个以上的国家和地区,并且通过本地化策略形成了立足中国、 覆盖全球的国际化营销梯队。

创始团队深耕电子测量行业 20 余年,历时十年推出自研芯片组。普源精电创始人于 1998 年创立北京工作室并迈入测试测量仪器领域,公司自 2002 年起推出首款市场 化的台式示波器,于 2017 年推出“凤凰座”示波器芯片组,历时十年研发(公司自 2007 年起投入示波器芯片研发),成为国内第一家搭载自主研发数字示波器核心芯 片组并成功实现产品产业化的中国企业。产品品类方面,公司规模日益扩张,形成了 数字示波器、射频类仪器、波形发生器、电源及电子负载和万用表及数据采集器的 5 大类电子测量产品矩阵,且于 2022 年上市科创板。

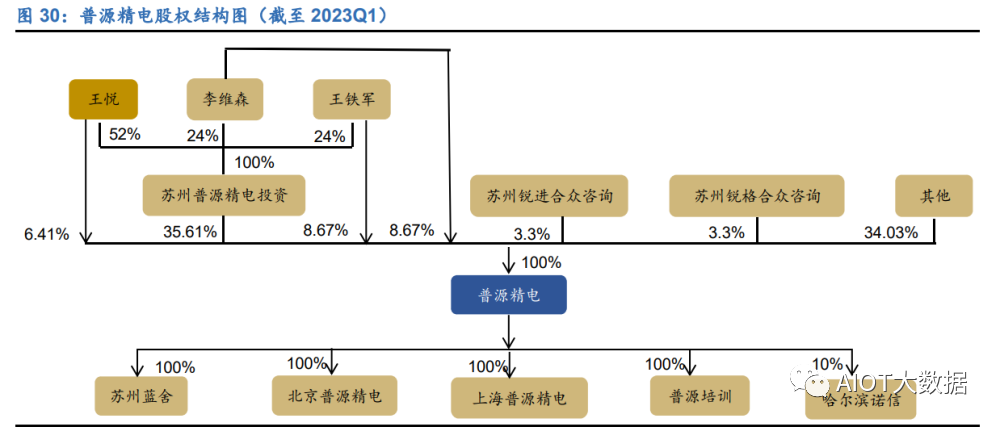

实控人为公司创始人兼董事长,公司股权集中。截至 2023Q1,公司实控人为创始人 及董事长王悦先生,直接控制公司 6.41%的股份,通过苏州普源精电投资、锐格合 众、锐进合众合计间接控制公司 42.21%的股份。此外,王铁军、李维森分别直接持 有公司 8.67%的股份。王铁军、李维森与王悦为一致行动人,三人合计直接、间接股 共计 65.97%。

3.1.2 财务情况:营收规模处于上升通道,利润扭亏为盈

业绩保持高速增长,高端产品业绩亮眼,净利润实现触底反弹。2022 年公司营收达 到 6.31 亿元,较 2021 年同比增长 30.30%,其中公司 2022 年第四季度营业收入同 比增长 39.79%。业绩持续保持高速增长主要系由于高端产品持续发力,其中公司最 高带宽 2GHz 以上数字示波器同比增长 98.14%,5GHz 带宽旗舰级数字示波器 DS7000 系列同比 521.84%。利润方面,2022 年公司实现归属于上市公司股东的净 利润为 0.92 亿元,同比扭亏为盈,主要系高端数字示波器利润高、股份支付费用减 少和三费费率下降等因素。ODM 业务方面,由于部分原材料紧缺导致的材料成本上 升,毛利率下降较快,公司已战略性逐步停止 ODM 业务。

经营活动现金自上市以来持续上升,经营状态良好。公司现金流自上市以来逐年好转,从 2020 年的 0.28 亿元增长至 2022 年的 1.04 亿元,表明公司经营状况良好, 现金流充沛。

3.1.3 业务拆分:盈利能力整体稳定,示波器仍为核心基本盘

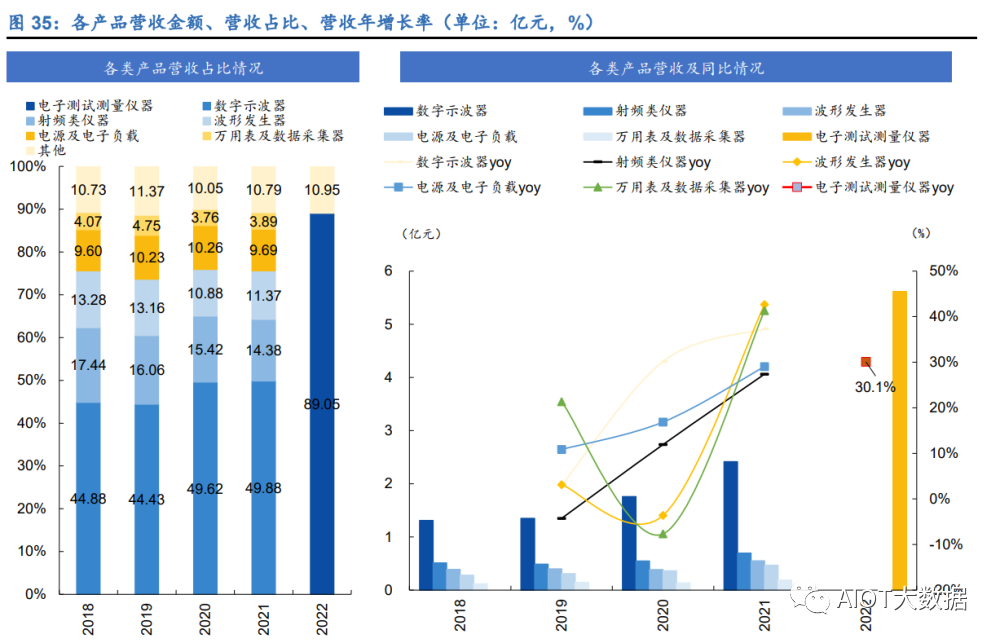

公司基本盘为电子测试测量仪器,全品类发展势头迅猛。公司锐意进取,不断更新各 类产品,电子测试测量仪器营收从 2021 年的 4.31 亿元增长至 2022 年的 5.62 亿元, 同比增长 30.30%,2022 年占总营收的89.05%;且2018-2022 年CAGR 达 21.14%。 从产品细分来看,数字示波器和电源与电子负载产品增长最为强劲,分别从 2018 年 的 1.31/0.28 亿元,增长至 2021 年的 2.41/0.47 亿元,CAGR 分别达 22.56%/18.69%。 增 长 贡 献 最 大 的 为 数 字 示 波 器 业 务 , 2021/2020/2019 贡 献 总 营 收 增 长 的 50.57%/81.02%/33.23%。

示波器为毛利润主要来源,射频类仪器为毛利率最高产品。盈利能力来看,通用电子 测试测量仪器毛利率基本保持稳定(于 49%-52%之间浮动),其中数字示波器是毛 利润主要来源,而射频类仪器为公司毛利率最高的产品。2018 年-2021 年,普源精 电数字示波器/射频类仪器/波形发生器/电源及电子负载/万用表及数据采集器毛利率 分别从 48.26%/72.82%/49.16%/42.66%/40.57%变动至 48.83%/65.23%/50.83%/3 4.09%/35.23%,分别变动+0.57/-7.59/+1.67/-8.57/-5.34pct。

国内逐渐成为发展核心区域,近两年增速超 40%。国内/国外营收分别从 2018 年的 1.15/1.72 亿元,增长至 2022 年的 3.52/2.68 亿元,CAGR 分别为 32.34%/11.69%。 国内营收 2022/2021 年增速均高于国外营收增长速度,且 2021 年起国内营收(2.51 亿元)大于国外营收(2.33 亿元),主要系受益于国内积极的国产替代政策和成熟的 直销战略布局,国外营收(主要为欧美市场)则受到俄乌战争、汇率波动等不利因素 影响。

3.2 鼎阳科技:多品类齐头并进,天花板持续抬升

3.2.1 公司简介:四大主力产品均进入高端领域,自有品牌远销海内外

国内极少数拥有四大通用电子测量仪器高端主力产品的企业。鼎阳科技是国内极少 数具有数字示波器、信号发生器、频谱分析仪和矢量网络分析仪四大通用电子测试测 量仪器主力产品研发、生产和全球化品牌销售能力的通用电子测量仪器制造厂家,自 主品牌“SIGLENT”为全球知名的通用电子测试测量仪器品牌,主要客户包括亚马 逊、Teledyne LeCory、苹果、华为、英特尔、英伟达、大疆等大型企业,产品远销 欧美、亚非拉等 80 多个国家和地区。 经销为主、直销为辅推动自有品牌知名度打响,ODM 模式助力公司产品水准提升。 公司主要对外采购放大器芯片等主要原材料,通过生产部分基础版本,然后根据客户 或市场的需求快速确定具体型号的生产方式从而提高生产效率。公司可分为自主品 牌及 ODM 两种模式:自有品牌方面,公司采取以经销为主(2022 年占主营业务收 入比例 78.56%,下同),直销为辅(2022 年占比为 9.82%)的经营模式在国内、北 美、欧洲及亚非拉等地区进行销售;ODM 模式方面(2022 年占比为 11.62%),主要同力科、BK 等国际知名厂商开展业务合作。

创始人团队深耕电子测量仪器行业 20 年,拳头产品多个性能指标位于国内领先水 平。创始人团队于 2002 年成立研发工作室,开始自主研发数字示波器,期间开始不 断推出新产品。2014 年公司先后成立美国、德国分公司,推进海外本地化进程。并 于 2019 年变更为股份制有限公司。 产品端不断推陈出新,四大主要产品均进入高端领域。产品端来看,公司于 2020 年 推出 2GHz 带宽 12bit 高分辨率数字示波器 SDS6000pro,成为全球第三家、国内第 一家发布 2GHz、12bit 高分辨率示波器的厂商。2022 年 3 月推出 8 通道 2GHz 示波 器 SDS6000L,成为国内第一家发布 2GHz 带宽 8 通道数字示波器的厂商,同年 11 月再推出 26.5GHz 矢量网络分析仪 SNA5000A,成为国内极少数拥有行业四大主要产品且均进入高端领域的厂商。2022 年 12 月 28 日,公司继续推出了 4GHz 带宽、 12bit 高分辨率数字示波器 SDS7000A 以及国内发布的第一款带宽达到 8GHz 的自 研示波器前端放大器芯片 SFA8001,为后续更高带宽示波器的研发奠定了坚实基础。

实控人为公司创始人团队,合计持股比例为 60.21%。截至 2023Q1,秦轲、邵海涛 及赵亚锋三人为公司的实际控制人并为一致行动人,直接及间接合计持有公司 60.21% 的股份,其中三人直接持有公司合计 57.65%的股份,通过员工持股平台鼎力向阳、 众力扛鼎、博时同裕间接持有公司 0.30%、2.13%、0.13%的股份,股权结构较为集 中。

3.2.2 财务情况:营收盈利能力均稳步提升,应对芯片荒存货规模有所增长

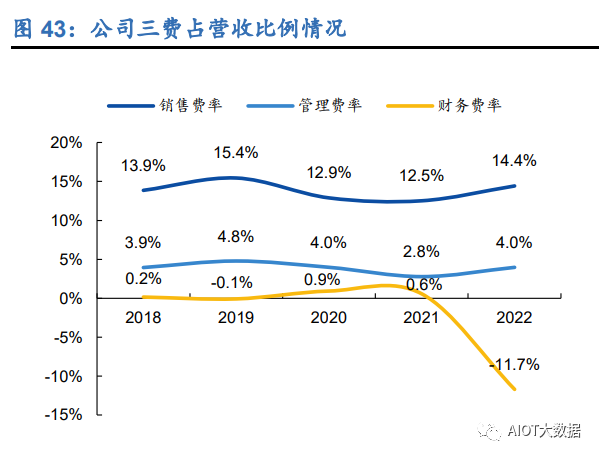

近五年来营收、净利均稳步提升。2018-2022 年公司营业收入从 1.54 亿元增至 3.98 亿元,对应 CAGR 为 26.75%;其中 2020 年受疫情影响公司营业收入同比增长 16.49%,增长有所放缓。利润端来看,公司归母净利润增长速度较快,2018 年-2022 年公司归母净利润从 0.29 亿元增长至 1.41 亿元,对应 CAGR 达到了 48.54%,实 现了较快增长。2022 年公司营收/归母净利润分别同比提高 30.90%/73.67%,整体 保持稳定增长。 三大费率保持稳定,盈利能力不断提高。费用率来看,销售费率/管理费率/财务费率 分别从2018年的13.86%/3.94%/0.16%分别变为2022年的14.42%/3.96%/-11.71%, 分别增减 0.57/0.02/-11.87pct;其中 2022 年财务费率大幅下降主要是由于报告期内 美元汇率上升,公司汇兑损失减少,同时公司加强闲置资金投资管理,利息收入增加 所致。盈利能力来看,公司毛利率/归母净利率分别从 2018 年的 51.28%/18.76%上 升至 2022 年的 57.54%/35.40%,分别上升 6.26/16.63pct。

应收账款周转效率基本维持稳定。公司周转天数从 2018 年的 31.1 天增至 2022 年 的 60.4 天,周转效率下滑主要系销售规模扩大导致的商业信用正常增长。现金流方 面,2018 年现金流净额降至较低水平,主要是报告期内由于原材料涨价增加存货储 备,采购付款大幅增加所致。

3.2.3 业务拆分:以数字示波器为主,频谱和矢量网络分析仪增长迅速

数字示波器为基本盘,频谱和矢量网络分析仪产品低基数呈现快速增长。公司深耕 行业多年,不断推陈出新,生产出涉及高端领域的电子测量仪器主力产品。数字示波 器/波形和信号发生器/频谱和矢量网络分析仪收入分别从 2017 年的 0.74/0.23/0.10 亿元增至 2020 年的 1.16/0.36/0.28 亿元,对应 CAGR 分别为 16.37%/16.54%/40.3 5%,其中频谱和矢量网络分析仪品类增速较快。从增长贡献来看,2020 年数字示波 器/波形和信号发生器/频谱和矢量网络分析仪分别贡献总营收增长的 35.23%/14.01% /22.06%。2022 年四大主力产品合计营收 3.18 亿元,同比增长 29.78%。

频谱和矢量网络分析仪产品盈利能力最强,全品类毛利率整体不断攀升。2020 年数 字示波器/波形和信号发生器/频谱和矢量网络分析仪毛利润分别为 0.62/0.22/0.20 亿 元,占比分别为 49.15%/17.53%/15.58%,其中波形和信号发生器、频谱和矢量网络 分析仪毛利润贡献占比均超过了营收占比。盈利能力来看,数字示波器/波形和信号 发生器/频谱和矢量网络分析仪分别从 2017 年的 46.86%/51.55%/62.24%变为 2020 年的 53.45%/61.38%/70.24%,分别变动+6.59/+9.83/+8.00pct。

国外地区为主要收入来源,国内地区盈利能力实现反超。分地区来看,国外/国内营 业收入分别从 2018 年的 1.15/0.38 亿元到 2022 年的 2.47/1.40 亿元,2022 年占比 分别为 62.2%/35.1%。盈利能力方面,国外/国内毛利率分别从 2018 年的 53.75%/43.92%增至 2022 年的 54.48%/62.87%,境内市场的主营业务盈利能力增 长态势显著高于整体收入增长,这主要得益于国内半导体、通信、航空航天等下游应 用行业快速发展,带动公司业绩增长。

3.3 优利德:电测万事屋,盈利能力持续成长

3.3.1 公司简介:产品线丰富齐全,电子电工及温度环境测量领域知名厂商

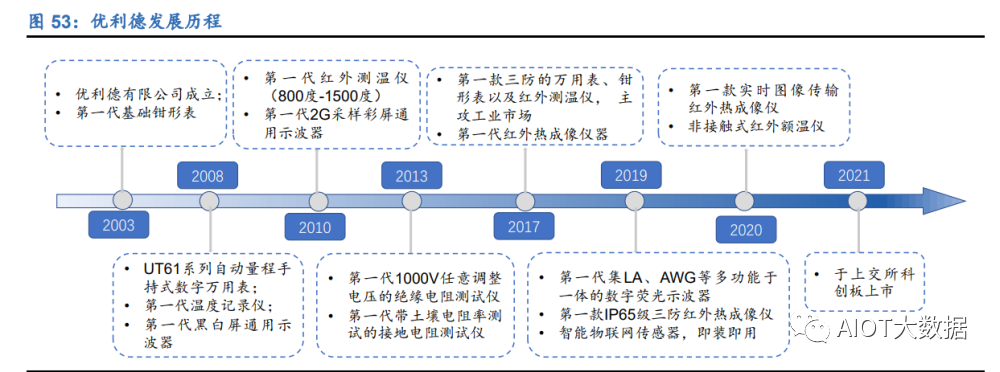

产品应用场景丰富,是电子测量仪器行业的“万事屋”。优利德致力于测试测量仪器 仪表的研发、生产和销售,主要产品包括电子电工测试仪表、温度及环境测试仪表、 电力及高压测试仪表、测绘测量仪表和测试仪器等,是国内知名的仪器仪表公司。经 过十多年的积累和不断创新,公司的产品不断优化升级,主要产品囊括电子电工测试 仪表、测试仪器、温度及环境测试仪表、电力及高压测试仪表、测绘测量仪表等五大 类产品线,覆盖数十种物理单位的测试测量,产品类别齐全,应用场景丰富。

自主品牌和 ODM 模式相结合,积极拓展销售渠道。公司按照境内、境外销售区域,分别设立了中国市场营销中心、国际市场营销中心,分别负责国内外市场的运营和销 售。国内销售以“UNI-T”品牌产品为主,外销业务以 ODM 和“UNI-T”自有品牌销 售相结合的方式开展。同时,为顺应消费者多样化的购买方式,公司积极开拓电商渠 道,通过在第三方互联网电商平台(天猫、京东、速卖通等)开设官方店、网上旗舰 店等,对外零售公司的产品,并以快递方式完成货物交付。自有品牌方面,公司采取 以经销为主(占 2022 年主营业务收入比例 49.03%,下同)的经营模式进行销售; ODM 模式方面(37.01%),主要同欧美知名品牌商开展业务合作;电商自营约占营 收的 7.64%。

第一大股东优利德集团占比 54.54%,洪佳宁家族为共同实控人。截至 2023Q1,洪 佳宁、吴美玉、洪少俊、洪少林四人分别持有优利德集团 25%股权,其中洪佳宁、 吴美玉系夫妻关系,洪少俊、洪少林均为洪佳宁与吴美玉之子,四人通过协议明确了 一致行动关系,共同拥有公司的控制权,系公司的实际控制人。公司实际控制人通过 优利德集团、拓利亚一期、拓利亚二期、拓利亚三期及瑞联控股能够控制的公司表决 权比例为 59.15%,股权结构稳定。

3.3.2 财务情况:疫情期间营收逆势增长,现金流近期承压

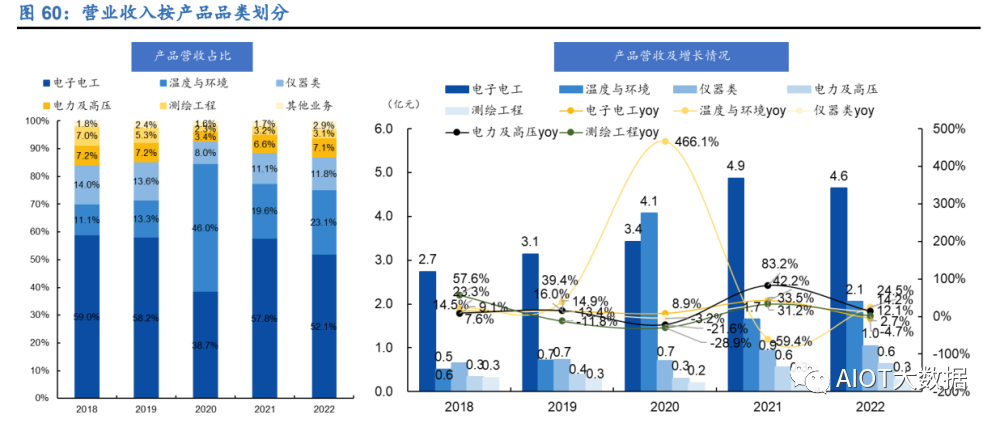

营收整体呈增长态势,净利润疫情期间出现波动。2018 年-2022 年,公司营业收入 从 4.64 亿元增长至 8.91 亿元,对应 CAGR 为 17.72%。其中 2020 年受“新冠肺 炎”疫情影响,公司的测温产品销售大幅增长,营收同比增长 64%。2021 年公司非 测温业务板块的销售收入取得较快增长,增幅达 41.5%,有效降低了测温产品销售 大幅下降带来的不利影响。2021 年归母净利润同比下降 26%,主要系温度及环境类 产品销量回落,产品销售结构发生了变化,营业成本有所上升所致。

三费保持稳定,盈利能力整体呈上升趋势。费用率来看,销售费率/管理费率/财务费 率分别从 2018 年的 7.47%/6.98%/1.36%变为 2022 的 7.37%/6.99%/-0.99%,整体 处于优化通道。盈利能力来看,公司综合毛利率/归母净利率分别从 2018 年的 30.70%/6.91%变为 2022 的 36.26%/13.17%,分别增加 5.56/6.26pct。2022 年公司 根据原材料采购价格变动情况,针对国内外不同品类销售产品适当提高价格;同时产 品销售结构优化,中高端产品销售结构明显提升;以及受益于大宗商品企稳、人民币 贬值等原因,公司主营产品的毛利率有所改善。

公司营运能力良好,现金流充足保证供货稳定。2018 年-2022 年应收账款从 0.45 亿 元增加至 0.94 亿元,对应 CAGR 为 20.65%,而应收账款周转天数则从 28.58 天增 至 32.46 天,基本维持稳定。公司 2020 年经营活动产生现金流净额出现大幅增长,主要系疫情期间电子测温产品销售大幅增长;2021 年现金流净额降至-0.36 亿元,主 要为公司为应对原材料价格上涨主动储备存货导致。

3.3.3 业务拆分:电子电工类产品为主,电力及高压类产品盈利能力最强

电子电工品类为核心,温度类产品实现较快增长。除 2020 年外,优利德电子电工类 产品营收占比均超过 50%,为公司的主要产品类型。2020 年疫情期间温度与环境类 产品需求大增,营收占比达 46%,2021 年回落至正常水平。近期公司积极寻求产品 结构升级,电力及高压类产品增长迅速,2022 年同比增长 83.2%;2018 年-2022 年 电力及高压类产品营业收入从 0.33 亿元增加至 0.63 亿元,对应 CAGR 为 17.43%。

电子电工类产品贡献主要利润,电力及高压类产品盈利能力最强。2022 年电子电工 类/温度与环境类/电力及高压类/仪器类产品毛利润分别为 1.72/0.73/0.30/0.31 亿元, 占比分别为 53.3%/22.5%/9.4%/9.5%,电子电工类以及电力及高压类产品的毛利贡 献占比均超过了营收占比。盈利能力来看,2022 年电力及高压类产品盈利能力最强,毛利率为 48.04%,同比增长 1.25pct;其次为工具、配件及其他业务,2022 年毛利 率 42.43%,同比增长 6.73pct。

国内外市场齐头并进,盈利能力稳步提升。国外/国内营业收入分别从 2018 年的 2.20/2.41 亿元到 2022 年的 5.16/3.65 亿元,2022 年占比分别为 57.89%/40.95%。 盈利能力方面,国外/国内毛利率分别从 2018 年的 31.53%/30.10%到 2022 年的 37.76%/33.87%。2022 年国外毛利率提升主要系美元升值以及主要产品的销售价格 调整导致。

3.4 思林杰:电测的下一个形态,模块化产品专家

3.4.1 公司简介:模块化检测检测差异化明显,下游客户认可展现实力

模块化检测先行者,产品获诸多名企青睐。思林杰是一家专注于工业自动化检测领域 的高新技术企业,主要从事嵌入式智能仪器模块等工业自动化检测产品的设计、研发、 生产及销售。为终端客户提供定制化检测服务,形成了以嵌入式智能仪器模块为核心 的检测方案,并对通用化标准仪器的传统检测方案形成一定替代。公司直销为主,下游主要客户为苹果产业链企业(2018-2020 年苹果及相关产业链营收占比均超过 85%),同时公司也是华为、vivo、东京电子、亚马逊等国内国际知名厂商合格供应 商。

稳扎稳打,相继推出三代嵌入式仪器平台。公司自从 2005 年成立以来,发展稳定, 于 2008 年进入工业控制领域,2010 年进军自动化测试领域。2013 年完成 ARM+DSP 仪器设计,到 2017 年第三代嵌入式仪器平台即投入市场,2020 年推出 Nysa 模块 化仪器平台和 ACE 视觉平台。公司最终在 2022 年成功上市科创板。

实控人为公司董事长兼总经理,高管、董事会多人具有清华大学、中山大学等知名高 校背景。截至 2023Q1,公司实际控制人周茂林,自成立以来一直担任公司董事长兼 总经理,直接持股 23.59%,通过珠海横琴思林杰间接持股 9.05%,合计持股 32.64%。

3.4.2 财务情况:下游市场持续扩张,2022 年遇阻,公司财务情况承压

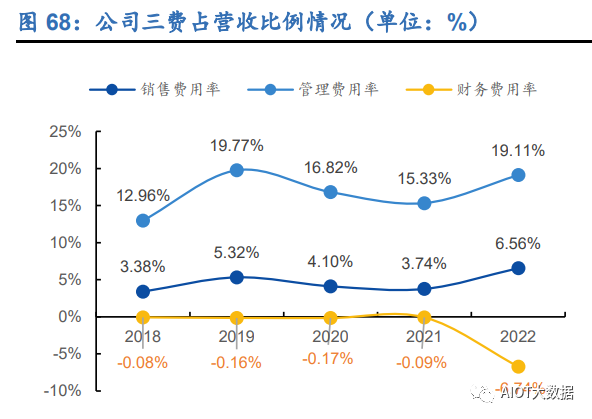

消费电子需求放缓叠加成本端变化,公司增速放缓。公司 2022 年营收/归母净利润 分别为 2.42/0.54 亿元,同比分别增减 9.01%/-18.18%,增收不增利的主要原因是产 品结构以及原材料价格发生变化导致。 期间费率有所上升,加大盈利压力。费用率来看,公司 2022 年销售费率/管理费率/ 财务费率分别为 6.56%/19.11%/-6.74%,同比分别变动 2.83/3.78/-6.64pct。其中销 售费率提升主要系人员薪酬增加及市场推广费增加所致,管理费用增加主要系人员 薪酬、中介及咨询服务费增加所致,财务费用变动主要系公开发行股票所募集的资金 取得存款利息收入所致。盈利能力方面,2022 年毛利率为 67.23%,同比下降 5.89pct;归母净利润率为 22.3%,同比下降 7.41pct。

应收账款周转效率有所下滑,经营活动现金流正逐步恢复。2022 公司应收账款规模 为 2.28 亿元,从 2018 年起呈现持续上升趋势,对应周转天数从 2018 年的 120.41 天增至 2022 年的 288.39 天,周转速度有所下滑。现金流方面,2022 年公司经营活 动产生的现金流净额为-0.24 亿元,相比 2021 年有所改善,原因系本期收到客户货款、 政府补助、利息收入增加,支付的货款增加,且本期税费享受缓缴政策同比减少所致。

3.4.3 业务拆分:智能仪器模块持续增长,机器人视觉产品有待蓄势

嵌入式智能仪器模块是公司最大规模产品,成长性最强。公司最主要产品为嵌入式 智能化仪器模块,2022 年营收占比为 85.48%。嵌入式智能仪器模块/机器视觉产品 /其他产品分别从 2021 年的 1.76/0.20/0.26 亿元,分别变动到 2022 年的 2.07/0.07/ 0.28 亿元,同比增长 17.39%/-65.92%/9.33%,机器视觉产品大幅下降主要系下游客 户的业务受地缘政治局势及国际宏观经济形势变化影响所致。从营收构成来看,嵌入 式智能仪器模块/机器视觉产品/其他产品分别从 2021 年的 79.38%/8.92%/11.69%, 变动到 2022 年的 85.48%/2.79%/11.73%;智能仪器模块持续发力。

嵌入式智能仪器模块盈利能力最强,全品类毛利率有所下降。2022 年嵌入式智能 仪器模块/其他/机器视觉产品毛利润分别为 1.47/0.13/0.03 亿元,占比分别为 90.1 3%/8.16%/1.72%。盈利能力来看,智能仪器模块/其他/机器视觉产品毛利率分别从 2021 年的 79.08%/53.08%/46.31%变动为 2022 的 70.88%/46.75%/41.37%,分别 变动-8.2/-6.3/-4.9pct,毛利下降主要系电子材料缺货、价格上涨和产品部分结构升 级导致成本上涨所致。综合来看,该公司盈利能力有所下降。

3.5 坤恒顺维:定制化转型标品,规模效应可期

3.5.1 公司简介:专注高端测试仿真仪器,国内通信企业优质供应商

专注研发高端测试仪器,深度参与国家移动通信、航空航天项目。公司主要从事高端 无线电测试仿真仪器仪表研发、生产和销售,重点面向移动通信、无线组网、雷达、 电子对抗、车联网、导航等领域,提供用于无线电设备性能、功能检测的高端测试仿 真仪器仪表及系统解决方案。客户方面,公司与中国移动、华为、中兴、爱立信、大 唐等移动通信运营商和设备制造商建立了稳定的业务合作关系,为其提供网络、终端 及系统测试仿真所需的核心测试仿真设备;同时,公司依托雄厚的技术研发及产品开 发能力,为中电科、航天科工、航天科技等集团下属通信研究院所以及中科院等相关 科研单位提供无线电测试仿真产品及服务。 聚焦高端无线电测试仿真仪器,以直销为主要销售模式。公司基于 HBI 平台,对通 用化、标准化的硬件模块进行预生产或者按订单生产,根据产品指标或者订单要求, 将硬件模块组装成整机,加载通用化、标准化的软件和固件形成标准化产品,在通用 化、标准化的软件和固件基础上进行一定的技术开发形成定制化产品。销售模式以直 销为主,以少量的经销为辅,2022 年直销模式约占营业收入的 93.95%。由于公司 目前重点聚焦高端无线电测试仿真仪器仪表,下游客户主要为无线电领域的重点客 户,因此主体销售模式以直销为主。

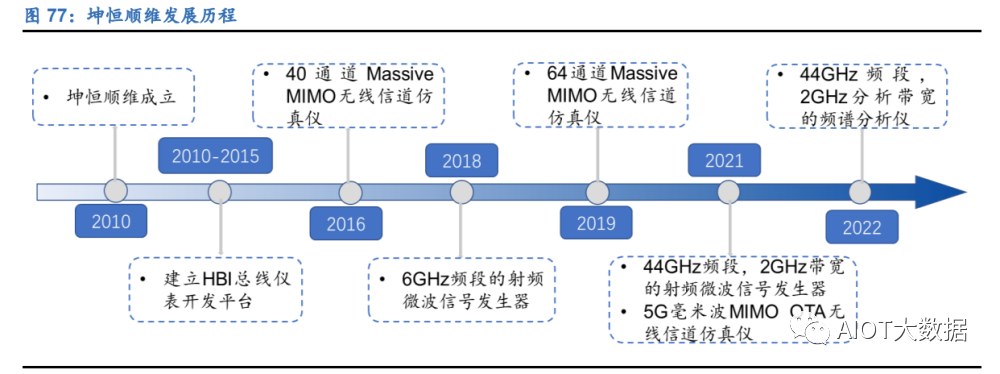

基于 HBI 平台不断推出高性能产品。公司成立初期为国内无线电测试仿真领域重点 客户提供个性化定制产品或开发服务业务,经过长时间的积累,公司完成了核心技术 沉淀,形成了自有的技术储备。2010-2015 年期间,公司开发构建了具有高速数据交 换能力和同步特性的无线通信测试仿真仪表开发平台——High-data-rate Bus Instrument Platform,简称 HBI 平台。公司依托 HBI 平台进入高速发展期,自主研 制了无线信道仿真仪、射频微波信号发生器等测试仿真产品,以及为客户提供优质、 高效的无线电测试仿真定制开发产品及系统解决方案。此后公司不断完成产品升级 和技术迭代,2022 年推出 44GHz 频段、2GHz 分析带宽的频谱分析仪。

管理层团队结构稳定,公司高管专业背景丰富。截至 2023Q1,张吉林、伍江念合计 持有股权 50.45%,黄永刚、李文军均任公司副总经理,分别持有 6.06%/1.83%股权。 公司董事长及总经理张吉林硕士毕业于北京邮电大学,曾在安捷伦科技担任技术支 持;副总经理黄永刚硕士毕业于北京大学,曾就任于日本安立公司、美国力科公司、 罗德于与施瓦茨等业内知名龙头企业;副总经理李文军硕士毕业于电子科技大学,曾 在德威电子、川嘉电子、世纪德辰等企业担任工程师,行业经验丰富。

3.5.2 财务情况:核心产品助推业绩稳定增长

专注高端仪器领域,业绩实现稳步增长。2018 年-2022 年营业收入从 0.58 亿元增至 2.20 亿元,对应 CAGR 达到了 39.78%。2022 营收同比增长 35.28%,主要系公司 核心产品凭借技术优势市场占有率提高,下游市场需求增加。利润端来看,2018 年 -2022 年归母净利润从 0.17 亿元增长至 0.81 亿元,对应 CAGR 为 47.74%。2022 年归母净利润同比增长 60.23%,主要系公司核心产品市场认可度和市场占有率持续 提高,整体盈利水平提升。

盈利能力保持稳定,成本管控不断优化。费用率来看,销售费率/管理费率/财务费率 分别从 2018 年的 12.99%/9.16%/0.23%变为 2022 年的 8.51%/4.97%/-6.88%,分 别增减-4.47/-4.19/-7.11pct;2022 财务费率大幅下降,主要系公司募集资金现金管 理计提利息收入增长。盈利能力来看,公司综合毛利率/归母净利率分别从 2018 年 的 68.30%/29.54%变为 2022 的 66.47%/36.88%,分别增减-1.83/7.34pct。

应收账款逐年提升,现金流受客户付款习惯影响较大。2018 年-2022 应收账款账面 价值逐年增长,从 2018 年的 0.46 亿元到 2022 的 1.36 亿元,主要系业务规模逐年 扩大,收入持续保持快速增长所致。经营活动产生的现金流净额增长迅速,从 2018 年的 0.01 亿元增长至 2022 年的 0.50 亿元。2022 年经营活动产生的现金净流量同 比增长 170.72%,主要系销售回款和收到的政府补助资金增加。公司定制化产品主 要客户中电科、航天航空以及中科院等受付款习惯及付款周期的影响,回款周期较长。

3.5.3 业务拆分:业务重心转移至无线信道仿真仪,盈利能力有所波动

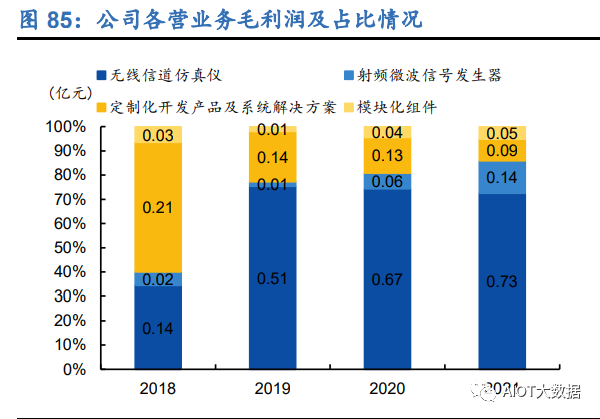

产品矩阵丰富,业务重心转移,当前公司主要以无线信道仿真仪为主。分业务来看, 无线信道仿真仪/射频微波信号发生器营业收入分别从 2018 年的 0.17/0.03 亿元增至 2021 年的 1.11/0.26 亿元,对应 CAGR 分别为 86.19%/104.85%。从增长贡献来看, 2021 年无线信道仿真仪/射频微波信号发生器/定制化开发产品及系统解决方案业务 分别贡献总营收增长的 55.6%/46.9%/-14.7%。伴随公司业务规模扩大和产品类别丰 富,公司逐年将侧重点从定制化开发产品及系统解决方案向无线信道仿真仪、射频微 波信号发生器转移。

无线信道仿真仪产品盈利能力最强,定制化开发产品毛利率波动较大。2021 年无线信道仿真仪/射频微波信号发生器/定制化开发产品及系统解决方案毛利润分别为 0.73/0.14/0.09 亿元,占比分别为 71.49%/13.21%/8.83%,其中无线信道仿真仪的 毛利贡献占比超过了营收占比。盈利能力来看,无线信道仿真仪/射频微波信号发生 器/定制化开发产品及系统解决方案毛利率分别从 2018 年的 78.60%/71.03%/62.48% 变为 2021 年的 66.03%/51.42%/59.10%,分别变动-12.57/-19.61/-3.38pct。其中无 线信道仿真仪毛利率下降主要是对产品功能及性能进行了标准化以及成本上升,射 频微波信号发生器因为是按照客户需求进行的定制化开发产品,毛利率波动较大。

3.6 思仪科技:强者愈强,国内电测龙头技术领跑

3.6.1 公司简介:中电科集团控股,技术领先的国内电测龙头

国内领先、国际先进的电测龙头。思仪科技是中电科集团下属的专门从事电子测试测 量仪器的子公司,主要产品包括整机装备、测试系统和整部件,产品由信号发生器等。 公司以直销为主(2022H1 营收占比 95.36%)、经销为辅,目前是国内综合实力最强、 收入规模最大的电子测量仪器研发制造企业;技术方面,公司拥有国内规模最大的专 业研发队伍,产品性能国内领先、国际先进,目前是国内仅有的能够在微波/毫米波、 光电、通信和基础测量仪器领域全方位对标国际一流的电子测量仪器企业。

前身为中电仪器,励精图治信号/频谱分析仪达到业界最高水平。公司前身始创于“三 线建设”期间,最初成立地点为陕西凤县,1982 年搬迁至安徽蚌埠,到 2015 年正 式成立中电科仪器仪表有限公司(上市主体正式成立)。2018 年公司混改试点总体方案获批,2020 年更名为“中电科思仪科技股份有限公司”,现正积极冲击科创板。公 司注重研发,其 4051 系列(推出于 2015 年)、4082 系列(推出于 2022 年)信号/ 频谱分析仪分别达到了国际第一梯队、业界最高水平。

实控人为中电科集团,背后为国务院国资委。公司实控人为中国电子科技集团(国务 院国资委 100%控股),截止 2022 年持股 50.54%。前五大股东共计持股 85.26%; 其中电科投资、四十一所和国元投资基金均系中国电科控制或管理的关联方。

3.6.2 财务情况:规模持续扩大,盈利能力处于上升通道

规模稳增长,利润创新高。2019-2021 年公司营业收入从 7.92 亿元增长至 15.13 亿 元,CAGR 为 38.22%。利润端,公司 2020 年利润扭亏为盈,2021 年实现归母净利 润 1.91 亿元,同比增长 60.73%。经营业绩波动主要受业务规模快速增长,资产划 转等因素影响。

毛利率实现翻倍,净利率稳步攀升。期间费用来看,公司销售费率/管理费率/财务费 率分别从 2019 年的 8.27%/11.60%/0%分别变动至 2022 年 H1 的 5.33%/9.11%/- 1.37%。分别下降2.93/2.50/1.36pct。公司毛利率从2019年的20.76%上升至2022H1 的 40.94%,接近翻倍,其中 2019 年主营业务毛利率相对较低主要系整机毛利率相 对较低。2019-2021 归母利润率分别为-9.58%/9.52%/12.64%,公司盈利能力逐步增 强。

3.6.3 业务拆分:整机业务领跑,各业务全面发力

整机业务为主,贡献主要营收增长。公司以整机业务为主,其中微波/毫米波测量仪 器为主要销售产品,2021 年销售占整机业务比重为 72.85%。分业务来看,整机业 务/测试系统业务/整部件业务/其他业务分别从 2019 年的 3.39/2.33/0.58/0.01 亿元 增长至 2021 年的 9.19/4.45/1.03/0.04 亿元,CAGR 分别为 64.62%/38.35%/33.48%/66.36%,其中 2021 年整机业务/测试系统业务/整部件业务/其他业务分别贡献总营 收增长为 131.54%/10.10%/2.93%/-3.31%。

整机业务盈利能力最强,盈利能力上升趋势不改。2021 年整机业务/测试系统业务/ 整部件业务/其他业务毛利润分别为 3.91/1.09/0.09/0.13 亿元,占比分别为 69.68%/ 19.52%/1.62%/2.32%,其中整机业务毛利润占比超过营收占比。盈利能力看,整 机业务/测试系统业务/整部件业务/其他业务毛利率由 2019 年的 22.49%/18.49%/2 4.27%/15.72%,变动到 2021 年的 42.5%/24.57%/8.77%/28.79%,分别增加 20.0 1/6.08/-15.49/13.06pct。

编辑:黄飞

德赢Vwin官网

App

德赢Vwin官网

App

评论