如果国产EDA过快走上并购之路,最终结果很有可能是一地鸡毛。

文 I 王艺可

报道 I 芯潮IC 王艺可

ID I xinchaoIC

10月18日,北京华大九天科技股份有限公司(以下简称“华大九天”)发布公告称,拟通过全资子公司深圳九天以1000万美元现金收购芯達芯片科技有限公司(以下简称“芯達科技”)100%股权,并签署了相关收购协议。投资完成后,芯達科技成为深圳九天的全资子公司。公告称,本次投资芯達科技将有助于公司不断丰富EDA工具、补齐数字设计和晶圆制造EDA工具短板,符合公司发展战略。

图源:华大九天官网

不久前,国内EDA厂商芯华章科技宣布,对瞬曜电子完成收购,并进行核心技术整合,并购金额未对外披露。芯华章成立于2020年3月,以智能调试、智能编译、智能验证座舱、智能云原生等技术支柱,构建芯华章平台底座,提供全面覆盖数字芯片验证需求的七大产品系列。瞬曜电子成立于2021年4月,公司主流产品聚焦在数字验证领域并实现先进技术的点状突破,于2022年6月正式向市场推出了瞬曜高速高速仿真器ShunSim。并购后,芯华章科技将瞬曜电子超大规模软件仿真技术融入芯华章智V验证平台,丰富其系统级验证产品组合。同时,瞬曜电子创始人傅勇正式加入芯华章并出任首席技术官。

看到这一系列消息后,不少业内人士的第一反应是EDA赛道的并购潮将至。从国际上EDA巨头企业的发展历程来看,并购是它们完善技术和占领市场很重要一环,且一直贯穿于其经营发展的全周期。与此同时,EDA赛道仍是一级市场投资人关注的热点,巨额融资轮番来袭。

当前,国内EDA行业刚刚火热起来,很多公司的技术和产业尚未完备,并购会是推动行业快速发展的发动机吗?

01

本土EDA开始吹响并购号角

回溯EDA行业的历史,我们发现这是一部声势浩荡的企业并购史。

EDA全称Electronic design automation,也就是电子设计自动化,是指利用计算机辅助设计(CAD)软件,来完成超大规模集成电路(VLSI)芯片的功能设计、综合、验证、物理设计(包括布局、布线、版图、设计规则检查等)等流程的设计方式。简单地说,EDA 就是芯片设计师的画笔和画板,高效设计、控制及管理数十亿电路元件在一颗芯片里协同工作。

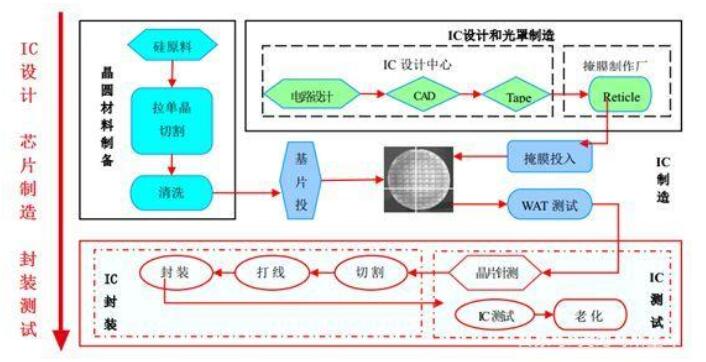

身处芯片制造最上游的产业,EDA工具是衔接集成电路设计、制造和封测的关键纽带。同时, EDA 市场发展行径也与晶圆代工、数字芯片等发展轨迹十分相似:从各路玩家百花齐放发展到优胜劣汰,最后开始疯狂并购,最终形成几家巨头公司。

发展至今,全球EDA三巨头(Synopsys、Cadence,以及被西门子收购的Mentor Graphics)共占据全球EDA市场70%的份额。在EDA并购历史中,这三家巨头企业直接参与的并购,可以达到200余次,每家企业的并购数量平均达到70次。

自1988年成立以来,Cadence一直采取激进的收购方式来获取更多的EDA技术,截至目前共计百余家企业纳入Cadence麾下;1986 年成立的Synopsys 通过发起几十余项并购交易,不断寻找那些已经被市场证明成功的产品。

而常年稳居全球EDA前三的Mentor Graphics于2017年被西门子以45亿美元收购,归于西门子数字化工业软件部门,并在2021年初正式更名为西门子EDA。并购之后,西门子仍未停止扫货步伐,并购了很多关键的EDA领域公司,将它们并入到西门子EDA,由此大大加强了西门子EDA产品的广度和深度。

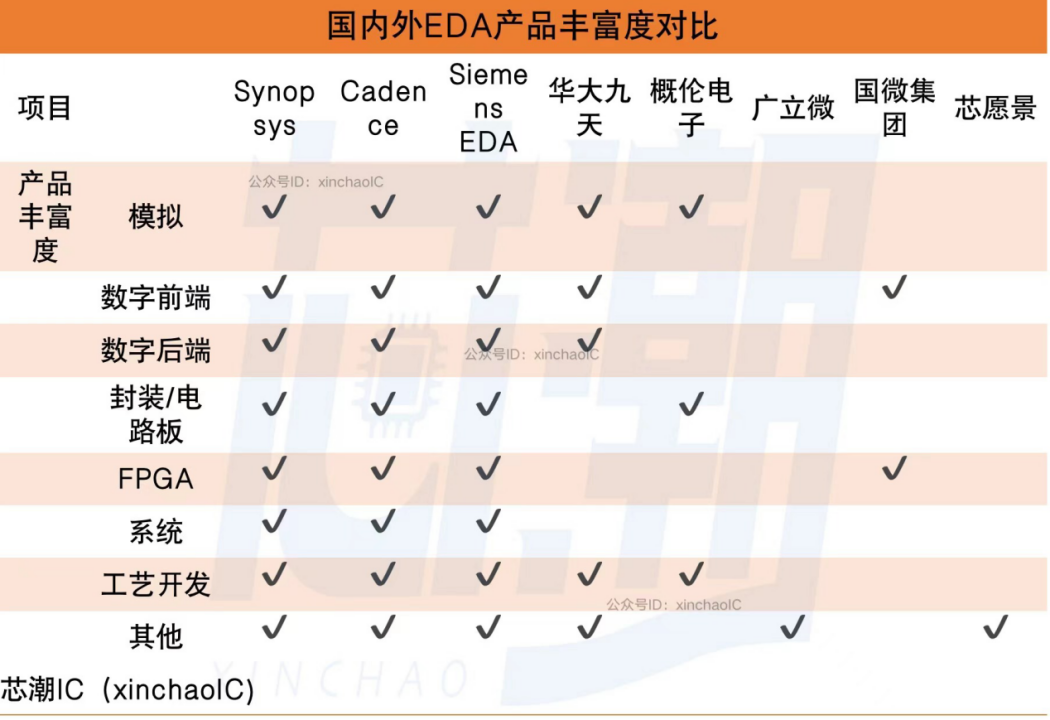

数十年来,各个EDA公司如同万条溪流般汇入大海,为三巨头铸就了一道道难以攻破的护城河。三巨头均具备提供全套的芯片设计EDA解决方案的能力,但在具体的细分领域和应用中竞争力有差异,拥有不同的优势产品——

Synopsys胜在数字前端、数字后端和PT signoff,同时也在TCAD器件放着和DFM工艺仿真有着垄断地位;

Cadence强项在于vwin 或混合信号的定制化电路和版图设计,PCB方面综合能力较强,但弱项是Sign off工具;

Mentor优势是后端布局布线,在PCB上也有极大的优势,在Calibre signoff和DFT也有优势。

经过近三十四年的发展,EDA行业在各家公司的并购大战中不断发展壮大。反观国内,虽然EDA公司实力一时难以与国外三大巨头抗衡,但也有不少成立没多久的EDA公司,靠着并购的手段迅速补充技术实力、扩充市场。

以合见工软为例,自于2021年3月投入运营以来,合见工软经历了多次公司迁址,人员从十几人迅速扩张到300余人。

在迅速扩张的背后离不开合见工软背后的操盘手——合见工软董事长潘建岳。他毕业于清华大学,在EDA领域有超过20年的经验,曾长时间领导全球EDA三巨头之一的美国新思科技(Synopsys)的中国区和亚太区团队,2015年转做投资,与清华校友武平、李峰创建了武岳峰资本。

身为产业老兵,潘建岳深知EDA行业已经是一个非常成熟的行业,并购或许是初创公司迅速崛起的关键武器之一。因此,自合见工软成立以后便开始了并购之路,2021年10月,公司开始实施对上海新致华桑的收购,于今年年初实现了100%控股权。此外,公司还先后投资了上海阿卡思、孤波科技,与合见工软自主研发的验证产品实现互补。

目前,公司已经发布了多款EDA产品和解决方案,包括数字仿真器、FPGA原型验证系统、仿真调试工具、验证效率提升平台、系统级IP验证方案、先进封装协同设计环境、电子设计数据管理平台等,在高难度的数字验证、协同设计等领域率先实现了突围。

纵观国际EDA企业发展路径来看,他们都经历了不断向外收并购进行扩张的路线,一定程度促成了今天的地位或成就。现如今,国内EDA行业正处在群雄逐鹿的时候,芯华章、合见工软率先吹响了并购的号角。那么,我们是时候来探讨一下:中国EDA要不要走并购之路?

02

断层发展的国产EDA

在回答这个问题之前,我们需要搞清楚一件事情:国产EDA究竟走到哪里了?

不得不承认,Cadence、Synopsys和西门子EDA三家公司在中国市场依旧占据主导地位,技术水平、产品完成度和丰富度大幅领先国内相关企业,三巨头合计市场份额超70%。在海外巨头重压之下,国产EDA公司依旧闯出了一片天。

自2008年4月国常会发布《国家科技重大专项“核心电子器件、高端通用芯片及基础软件产品”实施方案》后,本土EDA产业在政策的驱动下走上正轨。近几年,政策支持、人才爆发,华大九天、概伦电子、广立微等老牌EDA企业大跨步前进,各自形成了优势产品矩阵。

华大九天:产品线齐全的EDA垂直整合企业,平板显示设计全球领先。华大九天能为用户提供电路到版图、设计到验证的一站式完整解决方案,是国内唯一能够提供模拟电路设计全流程的EDA厂商。在平板显示电路设计中,公司是全球唯一提供全流程FPD设计解决方案的厂商,主要客户有京东方、TCL等,产品受到行业龙头认可。

概伦电子:器件建模和电路仿真点工具领先厂商。概伦电子在器件建模与电路仿真领域具有领先优势,EDA工具授权是公司的主要收入来源。主要客户包括三星电子、台积电、中芯国际等。

广立微:晶圆级电性测试设备领先的供应商。广立微提供EDA软件、电路IP、WAT电性测试设备以及与芯片成品率提升技术相结合的整套解决方案,在集成电路从设计到量产的整个产品周期内实现芯片性能、成品率、稳定性的提升。公司客户包括上海华虹、长鑫存储、晶合集成等。

总结看来,概伦电子与广立微的产品以覆盖产业部分关键环节的“点工具”为主,而华大九天则是国内唯一能提供模拟电路设计全流程EDA工具系统的企业。

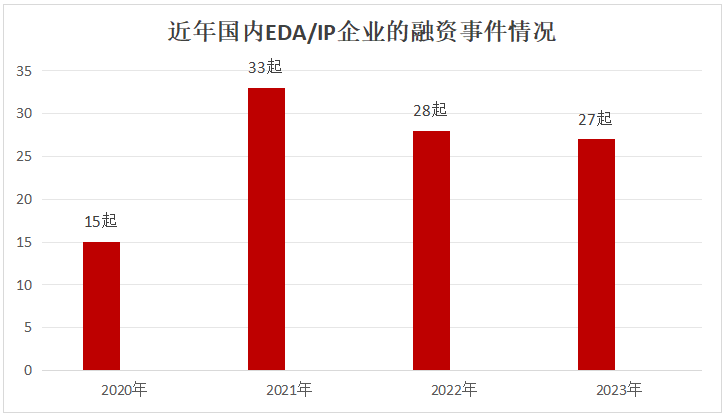

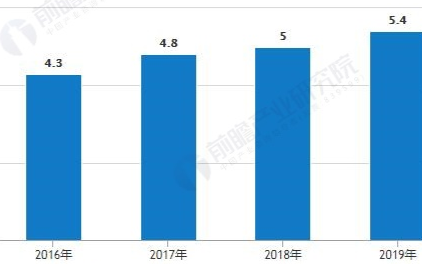

可喜的是,国内越发重视EDA行业发展以后,EDA企业如雨后春笋般涌现。在2020-2021年间,国内EDA公司的数量就从20多家增长到了40多家。据芯思想研究院不完全统计,EDA公司从2010年开始至今,融资次数超过70次,不计IPO拟募资金额,融资金额超过100亿元。其中,仅2021年就有22家EDA公司进行了超过30次融资,远超2020年的18次融资,而2017年及之前只进行过6次融资。

短短几年时间,EDA行业涌现了芯华章、芯行纪、九同方、立芯软件、飞谱电子、阿卡思微、行芯科技、合见工业软件等黑马企业。但绝大多数EDA初创公司都属于是点工具类型,产品覆盖面也是非常零散,都是小而不强,很少有能够实现整个集成电路设计所需的EDA全流程覆盖的公司。

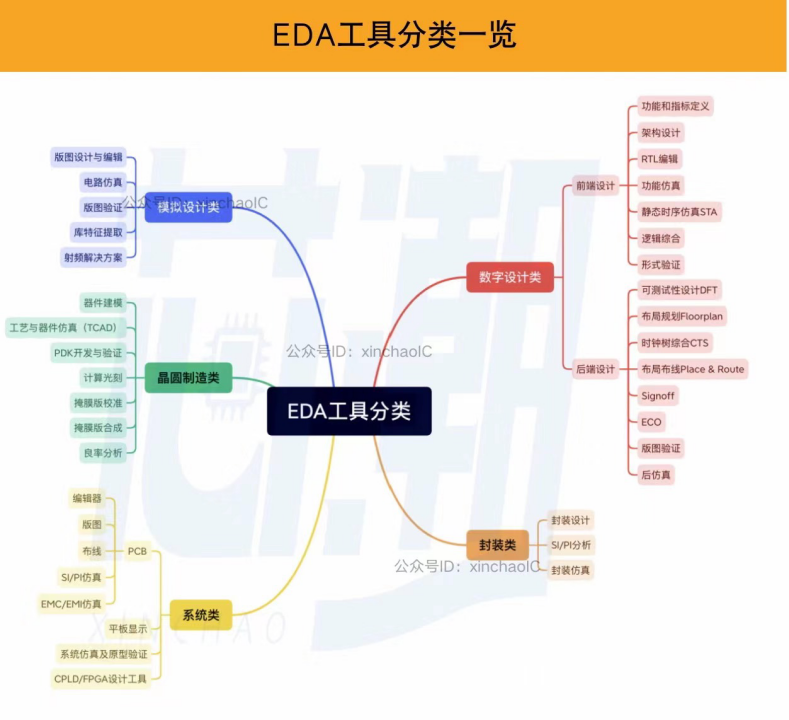

按照设计对象的不同,EDA工具可分为模拟设计、数字设计、晶圆制造、封装、系统五大类等,主流的点工具有上百种,芯片设计、晶圆制造及封测各环节中的不同流程对 EDA工具的功能需求不同,需使用不同种类的点工具。

以此为依据,简单梳理下国产EDA企业的情况——

1.模拟设计类:模拟以及平板显示设计环节具有全流程EDA工具能力的华大九天、寄生参数提取及Signoff平台工具提供商行芯科技,针对模拟芯片设计流程中电磁场仿真工具的芯和半导体等;

2.数字设计类:数字后端设计布局布线产品提供商鸿芯微纳和立芯软件、数字设计ECO工具提供商芯行纪、数字前端验证和仿真等工具提供商芯华章、合见工业软件和汤谷智能、前端开发环境工具提供商九霄智能和若贝、数字前端形式验证工具提供商阿卡思微、形式验证和数字设计ECO工具提供商奇捷科技等;

3.射频类:芯和半导体、九同方等;

4.晶圆制造类:良率管理及电性测量领域的广立微、TCAD工具领域的珂晶达和鸿之微、良率优化和OPC工具提供商东方晶源和全芯智造等、无源器件建模仿真产品提供商芯和半导体等;

5.封装测试类:芯和半导体等;

6.系统类:原型验证领域的思尔芯和合见工业软件、硬件加速领域的亚科鸿禹和英诺达、PCB工具厂商立创、电子电气设计自动化和管理方案提供商奥肯思等、高速数字系统SIPI分析平台供应商芯和半导体等;

7.电磁热工程仿真类:芯瑞微、飞谱电子、芯和半导体等;

8.集成电路分析和设计服务:芯愿景等;

9.布局多家EDA公司的控股型公司:国微控股;

目前,国产 EDA工具整体上能够商业化、产品化,能够交付产业界使用的产品,大概只能覆盖 60%~65% 的流程,也就是说还有 35%~40% 的点工具还存在空白。从应用环节来看,数字、模拟、制造、封装等环节的开发工具还需要补齐,业内人士乐观估计最快要到 2027 年才能实现。

其中,EDA工具中用量占比最大的RTL仿真都还没有可以大规模商用的工具。资料显示,芯启源和瞬曜电子分别推出了各自的仿真工具,并开始有少量客户使用。“即便如此,这类的逻辑仿真工具也并没有做到百分之百的覆盖,但是已经可以解决很多企业的痛点了,或者说已经合格做备胎了。”一位业内人士此前曾分析过。

通常来看,一个EDA工具从开发到成为产品可能需要5年时间。如果整个国产EDA行业要实现设计端、制造端、应用端等环节全覆盖的话,时间周期更要拉长。这条路是国产EDA厂商必须要走的路,根本急不得。

03

现阶段,

EDA行业有整合并购技术的能力吗?

面临着外部巨头的施压和国内产业发展的难题,EDA行业如何应对挑战?

在这种情况下,很多行业人士大多会想到并购。以史为镜,海外巨头的成长故事告诉我们,收并购是 EDA企业发展扩张的核心手段。近几年,在外部政策、资本的助力下,国产EDA行业在多个领域实现了0-1的突破,快速迈入了全流程的阶段。而国产EDA要想快速实现全流程的覆盖,做大做强,也必然会经历一个优胜劣汰、大鱼吃小鱼的过程。

但一个现实问题摆在大家摆在大家面前,过往EDA龙头公司的扩张行为,多基于公司彼时产品和客户状况稳定,通过收购可以扩大能力边界。目前,华大九天、概伦电子、广立微等三家本土EDA公司均已成功上市,很有可能成为未来并购市场的主力军。其中,华大九天已经拥有了相对完整的模拟集成电路全流程解决方案,有可能在模拟技术领域开始走向大规模并购。

放眼于EDA整个产业,目前国内大多数EDA厂商都处在发展期,尚且没有大规模并购的实力。这是因为,企业并购不仅要考验企业的资金实力,还有企业的技术和人才整合能力。

国际EDA巨头有底气进行数量庞杂的产业并购,其实还有一个很大的原因,也是最容易被我们忽略的原因,就是他们强大的技术和人才整合能力。一方面,并购的最终是想要1+1>2的效果,而纯粹的技术拼凑无法真正提升企业的核心竞争力;另一方面,企业只有自身具备一定的自主技术与研发实力后,才能够透过自身的创新能力,把这些技术充分消化、串联起来,才能更好打通工具间的限制,通过深度融合更好赋能客户生产效率提升。

这对企业的综合实力是一个巨大的考验,即便EDA三大巨头也走过不少弯路。2005年,Cadence野心勃勃地收购了Verisity,企图抢占下一代高级语言以领先全行业。此前,Verisity推出了一种面向对象的编程语言,是业内首次采用这类语言来构建验证平台。结果,2006年,Synopsys推出了基于新语言System Verilog的VMM语言,Cadence随后不得不放弃了E语言。这次失败的收购,浪费了Cadence收购资金,也赔上了巨大的时间成本。时至今日,Cadence不仅没达到当时的目标,反而还在打破VMM的垄断做着的努力。

还有一个不容忽视的问题,国内很多EDA企业创始人有着相似的背景,公司技术差别不大、业务相近。在行业人士看来,几十家本土EDA企业各显神通,如今的问题不是企业总数够不够多,而是真正有技术含量、有被并购和整合价值的企业有多少。

从当前的企业发展情况来看,并购行为并不会为公司带来大量的客户增长。全球EDA巨头积累的技术优势和深厚的生态壁垒,已经在国内形成了极强的用户黏性,为国内EDA企业获客带来不少阻碍——小公司不愿意试错,大公司的门槛又较高。

欲速则不达,尤其在国内半导体客户还不够认可的时候,如果国产EDA过快走上并购之路,很有可能收获的是一地鸡毛。

在此情况下,本土EDA企业的首要任务是攻克关键的工具链节点,进而实现由点到面的突破。当EDA行业中出现有足够技术实力、能实现产品落地、能做产业生态并有强大并购整合能力的公司时,并购便成为了水到渠成的事情。

04

结语

EDA作为集成电路产业链最上游、最高端和最核心的产业,重要性和战略地位不言而喻。尤其在复杂多变的国内外形势下,中国必须拥有一批自主可控的EDA工具和企业。基于这一点,EDA企业如雨后春笋般涌向市场,整个行业呈现欣欣向荣的景象。

华大九天、芯和半导体、概伦电子、国微思尔芯、广立微等EDA公司,在模拟IC、FPD等领域不断取得重大突破,尤其是在后仿真、时序分析等环节,国产新型产品在市场中竞争优势明显。在此背景下,不少中国EDA行业陆续抢滩二级市场,行业也有了大规模并购的苗头。

不过,在全流程EDA平台、产业链生态方面,本土EDA企业仍与海外巨头有着明显的差距,而这些差距并非靠着并购整合便可加速完成。尤其在政策和市场的双重利好的情况下,国内EDA公司应该静下心来修炼内功、避免资源分散、人才流失,只有这样国内才能够培育出真正有并购整合能力的公司。低头赶路,敬事如仪,低调发展的EDA更容易实现超高速进化。

德赢Vwin官网

App

德赢Vwin官网

App

评论