前言:如今的以太坊已不是三年前的以太坊。在它上面已经构建了不少DeFi应用,这些应用具有可组合性,相互依赖。这导致任何在以太坊上的分叉变得更加困难,它不仅两个账本的分叉,而是两个生态系统的分叉。这样分叉会导致生态系统的抉择,因为有的应用无法分叉,只能选边站。

在2016年DAO黑客攻击事件之后,以太坊社区面临生存困境:社区应该回滚链上交易呢,还是让黑客拿钱走?有人赞同分叉,诞生了现在的以太坊(ETH),有人拒绝回滚,他们的坚持产生了以太坊经典(ETC)。这就是区块链治国之道的经典案例:通过创建分叉,少数人联合起来可以有效地脱离多数人。

但以太坊将来不会再有真正有意义上的少数派分叉,这很大程度上是DeFi内在的脆弱性所导致的。

思想实验

想象一下,一个有争议的EIP提案ProgPoW被合并到代码库,并且将在即将到来的以太坊升级中部署。该提案会让当前的ASIC矿工陷入困境,它的两极分化使社区陷入内部纷争。

不久后,社区产生两个阵营:反对ProgPoW派和支持ProgPoW派。Reddit和Twitter用户都在网上展示其忠诚度,内战正在酝酿,每个人都必须选边站。

与此同时,DeFi的运营商焦急观望。他们进退两难:无法过早选边站。为什么?因为对DeFi运营商来说,选择正确的分叉对它们的系统生存至关重要,并且没人希望因为引发更多冲突而受到指责。

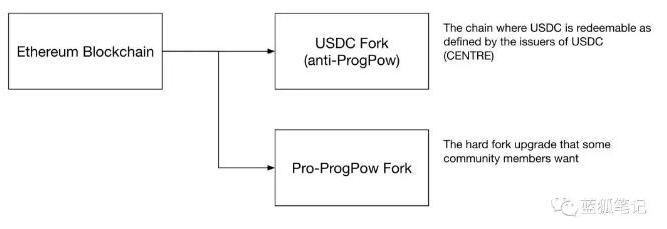

让我们假设USDC是第一个跨越鲁比肯河(Rubicon)的。(蓝狐笔记注:Rubicon是意大利和高卢的界河,公元前49年,凯撒带兵越过Rubicon河,从而引发战争。后来,跨越鲁比肯河,就有主动挑战之意,一旦采用这种操作,剩下的事情就会不可避免地发生。本文的意思是说,USDC率先选边站,结果引发了后续的事情)

假设发行USDC的组织CENTRE宣布他们不支持ProgPoW,并且USDC将无法在ProgPoW分叉上赎回。当然,这意味着USDC在ProgPoW分叉链上会变得完全毫无价值——毕竟USDC是用美元支持的IOU的记录系统。只有一个记录系统可以对应CENTRE的实际负债,因此USDC分类账在其他链上是毫无意义的。(蓝狐笔记注:因为抵押的只是一份资产,不可能赎回两份资产)

看到这里,所有的DeFi运营商现在被迫跟随USDC的领导。他们无法对抗CENTRE。这么做的原因很微妙,且它正在越来越多地定义了以太坊的DeFi。可组合性既统治一切,也制约一切。

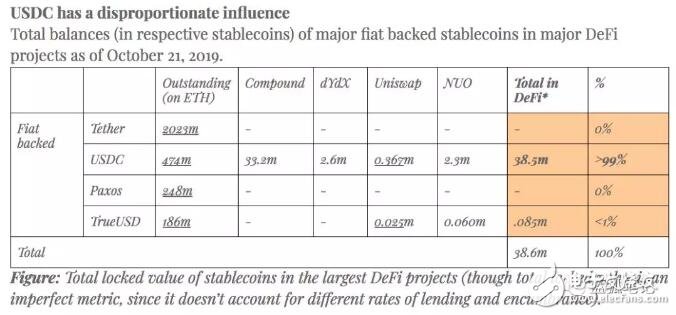

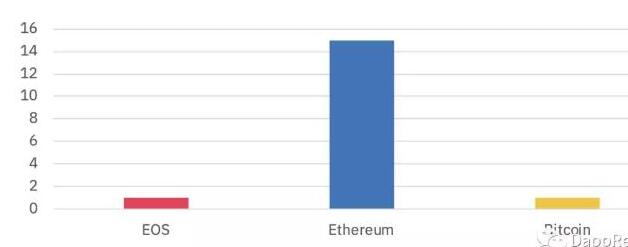

作为去中心化金融中使用量第二大的稳定币,USDC代表了锁定在DeFi应用中的所有法币支撑稳定币的99%。

其他法币支撑的稳定币在DeFi的使用量微不足道。但,你可能会说,这个问题市场能够解决。让其他稳定币,例如具有数十亿美元计流通量的Tether和TUSD,它们可以加快步伐并取代USDC的位置。

但那些直接或间接使用USDC的金融机构会怎么办?假设DeFi能够在没有USDC下生存,但考虑到这一切的各种纠缠深度,快速且安全地解脱它无疑是一项巨大的挑战。(蓝狐笔记注:其实这个案例的假设也有一个问题:为什么是USDC率先发起,它不是矿工,率先选边站对它有风险。因为USDC只是美元支撑的稳定币,用户如果一旦申请赎回,并换到其他稳定币上,也不是不可能。当然考虑到USDC在DeFi应用中的结合深度,这对于应用来说,USDC的号召力是足够大的。但问题是USDC它选择一条链的主要动机是什么?这个需要探讨,这是上述的前提假设是否合理的关键,欢迎留言探讨。)

分离的痛苦

任何不跟随USDC的DeFi应用都需要进行协调的提取过程:分叉后,用USDC计价的所有东西都将变得一文不值(此处仅指不跟随USDC的应用)。考虑到DeFi的可组合性,移除需要跨整个生态进行协调才能完成。试想一下它的情况:

· 固定期限的USDC贷款或衍生品必须提前终止(Dharma和Nuo)。

· 随着人们争相退出,且试图卖掉其USDC头寸,套利者(他们将USDC转为USD)将无法快速撤出,USDC的价格将暴跌。

像Compound这些的合约可能会遭遇银行挤兑,其中大部分USDC都在借出,从而阻止贷方提取其头寸。这将拉升USDC的借贷利率。

· 此时处于被动位置的USDC的持有人不得不上线,这对于使用冷存储的人来说可能有困难。

· DeFi抽象层的运营商(如Outlet.finance或Astrowallet)将不得不集成可替代的稳定币。

面对如此血腥的解绑过程,无论社区意见如何落脚,DeFi运营商将毫无选择只能站在CENTRE这一边,鼎力支持USDC选择的分叉。如果他们有缺陷,那么,这样的损害不仅是技术上的麻烦:真正的损害将来自于用户的破坏和信任的丧失。金融系统和智能合约是基于可预测性的假设,一旦它违反这一点,用户将不太可能再回来。

如果DeFi运营商不能紧跟潮流,去中心化金融系统将陷入混乱。这是一个经典的博弈论情形:激励措施绝大多数倾向于协调,因此,DeFi被迫一起行动。

因此,所有的DeFi被迫跟USDC站在一起。但对于那些反对分叉的人们来说呢?

D-ETH的山谷

想象一下,有一小群人进行分叉。他们依然乐观,并将他们的链赋予去中心化ETH(D-ETH)的品牌形象。那么,他们在新链上会发现什么?跟所有分叉一样,所有智能合约的整体状态会全部移植过来,但并无运营商来维护运行,这会发生什么?

预言机停止发布数据流。不再有价格信息。任何使用价格信息流的应用将遭到破坏。

现在所有中心化的稳定币将毫无价值。Tether、USDC、TUSD、PAX都消失了。大多数运营商冻结合约,使得代币无法转移且不可兑换。对于更小的稳定币,甚至没有人理会。

任何使用USDC作为抵押进行借款的借方都免费获得了代币。当然,除非借入的代币是Dai,否则他们都是毫无价值的。在上面甚至没有一个D-REP(分叉版本的REP代币)的市场,因为Augur不在其上运行。

所有长期的Augur押注都将会被实际贬值。没有足够的D-REP持有人会现身并报告结果。甚至没有指向D-ETH的版本,尽管有人在Github的某处发布了复杂的说明。最终,合约完全停止运行。

有些合约依然有效。例如0x和Uniswap,因为它们不需要任何外部的行为者参与。(蓝狐笔记注:例如Uniswap并不需要预言机来报告价格)但流动性欠缺,由于所有D-代币价格都已崩溃,不会再有正确地定价了。

分叉上线那一刻,精明的套利者竞相狙击定价错误的0x订单和Uniswap市场。然后,当然房间里有大象:Maker。在少数派的分叉中有太多D-ETH处于紧急关头,只是忽略了它。

他们可以让系统挺过难关,但由于系统现在由D-ETH支撑,而不是ETH,系统将在分叉后立即抵押不足。几乎所有的CDP都会被清算,并且D-PETH必须拍卖给D-Dai(系统销毁它以去杠杆化)。

但对被拍卖的D-PETH的需求很少,且大多数D-Dai持有人并不关注少数派的分叉,因此D-Dai供应量受到抑制。这导致D-Dai的大量供不应求,与此同时,D-PETH供过于求被大量销售到市场,从而导致D-Dai的去杠杆化螺旋和巨大的价格飙升。

看到这种情况,Maker治理决定简单地在少数派分叉链上触发全球结算。它不值得让人费脑筋。所有这条链上的D-Dai被清算,且最终转换成为D-ETH余额。关注D-Dai的持有人会去获取他们的D-ETH余额。但是,当他们转身卖出其新的D-ETH,所有这些抛售会导致大量的退出,从而导致D-ETH价格暴跌。

这导致任何依赖于D-Dai的应用都会立即遭到破坏。Uniswap的D-Dai市场,Compound的D-Dai市场,Augur V2,以及几乎所有使用D-Dai的项目现在都会遭到破坏。

即使他们已经建立用于全球结算的故障保险箱,大多数运营商并没有基础设施和部署流程来管理他们在两条链上的系统,因为很多运营商会简单地将其注销。

所有的网站、界面、区块浏览器以及钱包最终都指向多数人的链。游戏运营商如加密猫会锁定其D-ETH合约,这样不至于让其用户感到困惑。少数派的链非常荒凉,以至于它基本上就是一个空的区块链。

如果你想象一下这个传奇的电影版本,那么,少数派的链看起来像是被废弃的大都市。高耸的建筑里空无一人,警报响起,无人响应,远处浓烟滚滚。没有人愿意为之重建。

少数派链的社区会发牢骚说阴谋论。但是,一旦D-ETH的流动性减少到微乎其微时,很明显,交易所将不会再上架贬值的D-ERC-20代币。经济学将不再跟这些革新者联系一起。早期的志愿开发者将停止出现,社区逐渐枯萎,这个项目最终像其他被历史遗忘的ETH分叉一样被抛弃。

ETH的价值

这个小小的想法实验告诉我们:以太坊不再是以前的以太坊。在2016年,以太坊只是一种概念证明,ETC可以声称自己是“世界计算机”如何演化的更好版本。但如今,很明显,以太坊是有价值的,这是因为这些基于其构建的系统。

比特币的账本足够简单,分叉在功能上主要是空投。以太坊的生态系统异常复杂。因为它的应用跟不可分叉的组件交织在一起,因此整个系统变得不可分叉。任何少数派的分叉注定不会成功。

DeFi最终将成为任何未来治理危机的赢家造就者——用户、矿工、以及开发者肯定有自己的声音,但瓦解DeFi所带来的混乱会束缚住所有其他人的双手。

随着明年将上线一些新的更高级别的金融应用,DeFi可能只会变得更加脆弱。(蓝狐笔记注:这里的脆弱是指由于对其他协议的依赖会带来的不可避免的结果)如果再也不会有ETC这样的分叉,那么,“分叉治理”似乎将成为过去。

责任编辑;zl

德赢Vwin官网

App

德赢Vwin官网

App

评论