一文知道OLED材料市场发展

近些年来,LCD行业面临产能过剩的危机,主流显示厂商已经相继关停LCD产线,韩国面板企业将发展重心转移到OLED技术,它拥有色域广、对比度高、响应时间快等优势,取代LCD液晶显示技术的市场表现已经非常明显了。我国OLED产业发展相对滞后,但保持着奋起直追的态势。其间,影响OLED产业发展的关键核心当属上游原材料,本文对OLED材料市场发展进行了解析。

苹果公司为OLED应用市场点了一把“火”

OLED由于材料的多样、轻薄、便携、柔性、高性能等特点成为最有希望的下一代新型显示技术。OLED已广泛应用于智能手机、智能手表和智能手环等小尺寸数码产品。苹果在2017年底推出的新一代iphoneX上使用AMOLED显示屏,势必会进一步刺激OLED手机应用需求。大尺寸OLED电视的产业化进程也在加速,LG将建成G8.5、G10代AMOLED生产线。根据HIS数据,预估2016~2021年间AMOLED产能将以41%的复合年增长率,从530万平方米增长至2940万平方米,2017年OLED收入达到210亿美元,较2016年增长446%,2021年将达460亿美元。其中韩国2016年AMOLED面板销售额高达142亿美元,占据全球96%的市场,主要厂家为三星和LG。

国内OLED面板产能将快速释放

随着国内技术水平提升,产业链发展进程加速,国内厂商开始积极布局OLED领域。国产面板厂商京东方、华星光电、天马集团、和辉光电、维信诺等也纷纷投入巨资建设G4.5~G11OLED生产线,国内OLED生产线、OLED面板供给端的垄断市场格局将被打破。未来3~5年,国内产能有望进入快速释放期。根据HIS预测,2020年,国产厂商的OLED市场占有率将提升至20%。国内目前OLED面板总投资超过4000亿元,已经建成及在规划中的小尺寸OLED面板线达12条,而大尺寸OLED面板线也已经列入京东方、华星光电的投资规划中。

上游的OLED材料供应被美日韩企业垄断

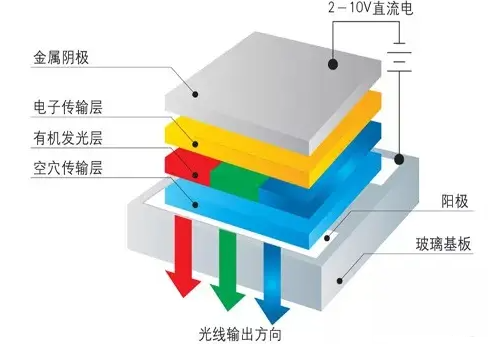

处于产业链上游的OLED材料约占整个OLED面板成本的20%~30%,是影响OLED产业发展的关键核心因素,见图1。

根据UBIResearch数据,OLED材料市场在2016~2021年间保持46%的复合年增长率,最终将达到43亿美元规模。OLED材料主要涉及电极材料、有机发光材料、偏光片、封装胶等,尤其是具有高附加值的有机半导体功能材料,主要包括发光层材料及传输层材料等。OLED材料作为技术壁垒较高的领域,目前主要被欧美日韩厂商垄断,以有机发光材料为例,日韩厂商占据约80%的市场份额。

从国内来看,即使多条OLED产线迅速崛起,国产OLED材料仍较难占有一定的市场份额。这主要由于国际几大材料巨头已对OLED材料专利及技术做了较为严密的系统性布局。相比之下,国产OLED材料起步晚,短期内较难突破国外专利壁垒。日本idemitsu、韩国三星和LG化学、美国陶氏化学和UDC,德国默克和Novaled等公司基本上垄断了全球OLED产业的材料市场,后来抬高价格,成为目前世界范围内OLED显示面板的主要供货商。

国内主要骨干OLED材料企业开始技术转型

目前,具有自主知识产权的国产OLED材料还未能实现规模化销售,市场份额较低。国内相关材料企业主要供应OLED材料的中间体和单体粗品,销往欧、美、日、韩等地的企业,各个企业的材料生产能力平均都在每月百公斤以上甚至吨级水平。OLED产线上国产材料的缺乏使我国在新型显示技术发展过程中缺乏话语权,OLED面板企业很大程度受到国外材料公司的制衡。

借助OLED显示产业快速发展的黄金期,国内主要骨干OLED材料企业也开始技术转型,通过加大研发成本投入,重视自主知识产权材料开发,协同创新,希望抓住OLED显示技术发展的最佳时期,尽快获得具有特色的自主核心技术,带动我国新型显示产业的可持续发展。

国内OLED材料企业聚集区分布较为均衡,主要有华南地区的华睿光电、阿格雷雅;华东地区的三月光电、卢米蓝新材料;华北地区的鼎材科技、诚志永华、北京夏禾;东北地区的奥莱德光电;西北地区的瑞联新材料、宝莱特光电以及华中地区的冠能光电等。

结语

我国发展OLED显示技术面临的最大挑战是OLED高端材料及面板制造设备被美日韩厂商垄断,国际材料巨头的技术累积和专利布局时间较早。目前,我国没有一款国产OLED材料进入OLED面板生产线,国内相关材料企业停留在销售中间体或者代工的阶段,但他们已经开始重视自主知识产权材料开发,通过加大研发投入,积极地技术转型,带动我国新型显示产业的可持续发展。

-

OLED

+关注

关注

119文章

6198浏览量

224084 -

OLED材料

+关注

关注

0文章

8浏览量

7097

发布评论请先 登录

相关推荐

三星OLED核心材料供应链实现国产化

TDK最新xEV解决方案,一文全知道!

中国跃升全球OLED面板生产之首,推动有机材料产能升级

小米与卢米蓝联手创立OLED关键材料与器件联合实验室

OLED电视市场复苏,LG显示力挽狂澜

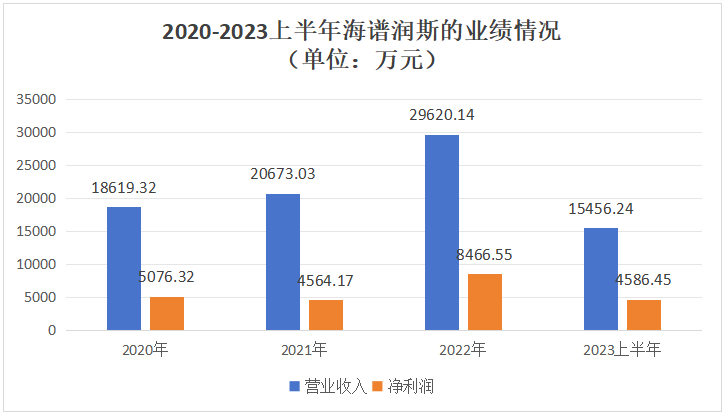

OLED蒸镀材料商海谱润斯创业板IPO!京东方贡献超8成收入,募资5.7亿扩产

一文知道OLED材料市场发展

一文知道OLED材料市场发展

评论