欧洲半导体产业如今的问题更多在于缺乏新兴企业,主要厂商仍然是过去的几家巨头,这三巨头撑起了欧洲半导体的面子。

全球技术分布中的欧洲区域

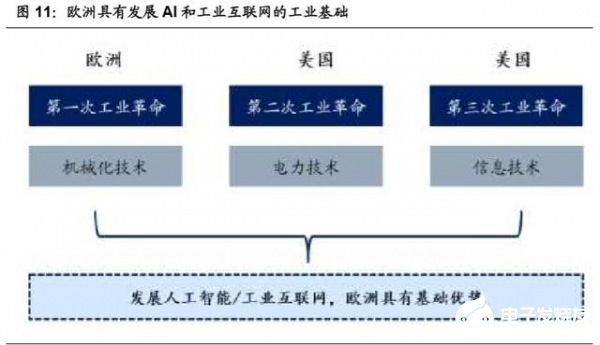

全球高新技术分布主要有:美国、以色列、印度、欧洲、中国大陆、中国台湾、韩国、日本。美国是系统性地拥有半导体、移动通信、互联网为中心的产业变革,并且很多原创性技术都是从美国发起。

把国家看成一个公司,那么美国是业务齐全的系统性公司,其它国家/地区是单点单业务的垂直公司。例如全球半导体前十美国有6家且业务多样,而欧洲、日韩等都是在半导体的外围“单点偷袭”。

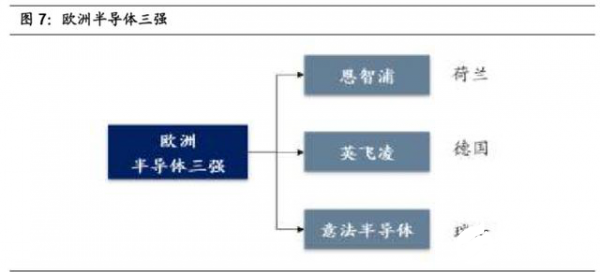

欧洲的科技发展逐渐没落,但是依然有恩智浦、英飞凌、意法半导体等少数明星公司,在汽车半导体领域傲视全球。

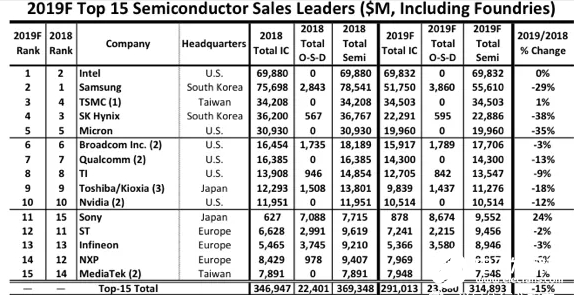

从供给看,全球半导体地域竞争变化很大。从1990年至今30年间,以美国为主的欧美市场份额逐渐提升,截至2019年已经超过50%。

欧洲有全球15大半导体公司中的两家:英飞凌和恩智普,他们在汽车和工业半导体市场占有很大的份额和很深的积累;欧洲同时还有强大的设备供应商,包括全球唯一的最高端光刻机制造厂商。

欧洲半导体的集中、平稳、压制

欧洲半导体业历史仅次于美国,是全球第二大芯片元器件供应市场,三巨头都是经典的IDM,产品线和应用领域相对来说比较稳健和传统,特别是没有大宗的存储器业务和产品线,也没有手机处理器,受市场大起大落的影响较小。

对欧洲芯片厂商来说,欧洲的半导体产业相对比较集中,主要掌握在英飞凌、意法半导体和恩智浦这三巨头手中。

欧洲半导体业相对平稳得多,没有出现大起大落的局面,特别是英飞凌、ST和NXP这三巨头,无论是营收,还是全球排名,相对于美国和亚洲厂商来讲,波动很小。

也正是因为如此,欧洲三巨头似乎显得稳健有余,而活力不足,这三家在营收规模上始终被美国、韩国,以及中国台湾的台积电压制着。

汽车产业造就欧洲半导体三强

在十年前,欧洲半导体供应商已意识到了其不会去寻求对移动或个人电脑市场的支配,而最终判断出车用半导体和工业半导体是在欧洲有着强大存在的两个细分市场。

这就导致了英飞凌、恩智浦和ST都将公司战略发展聚焦在了工业和车用半导体科技上。

在半导体领域欧洲有三大公司,荷兰的恩智浦、德国的英飞凌、总部在瑞士的意法半导体。

欧洲半导体公司进入全球十强的只有这三家公司,这三家公司在微处理器、车载芯片、IGBT、IPOWIR模块。

欧洲是全球集成电路产业高度发达地区之一,一直以来,英飞凌、意法半导体和飞利浦等是欧洲半导体知名企业。

近些年来,由于欧洲信息产业在全球市场中的萎缩,这种状态也影响到欧洲集成电路产业发展。

尽管近几年在新兴消费电子方面欧洲半导体企业显得稍差一些,但恩智浦、ST等企业在传统领域整体表现依然强势。

恩智浦(NXP)

2006年,飞利浦将半导体业务以79.13亿欧元的价格,卖给了荷兰的一个私募财团。于是,恩智浦半导体公司正式成立,总部设在荷兰埃因霍恩。

起初出于对出于对移动和个人业务市场的看好,恩智浦曾收购了Silicon Labs蜂窝通信业务。

在2015年3月3日,恩智浦以118亿美元的价格,收购了美国的飞思卡尔半导体。让恩智浦成功挤进了全球半导体厂商前十的行列,成为全球最大的车用半导体制造商,并且是车用半导体解决方案与通用微型控制器(MCU)的市场龙头。

2019年5月,NXP宣布以17.6亿美元收购Marvell的无线连接业务,涉及的主要产品线是Marvell的Wi-Fi和蓝牙等连接产品。NXP进行这一收购,主要是为了补强其在工业和汽车领域的无线通信实力。

英飞凌(Infineon)

英飞凌是一家德国企业,前身是西门子半导体部门于1999年独立,公司拥有汽车电子、工业功率控制、电源管理及多元化市场、智能卡与安全等四大事业部。

2015年1月13日,英飞凌30亿美元现金并购美国国际整流器公司。并购后,其在半导体市场上所占份额将从11.8%增至17.2%,也稳固了英飞凌在功率半导体全球市场上的领先地位。

在2016年7月发起了以8.5亿美元现金从美国LED大厂Cree公司手中收购其WolfspeedPower&RF部门这一项目,不过,这笔被英飞凌寄予厚望的交易因遭CFIUS的阻挠而终止。

在2016年10月份,英飞凌宣布收购荷兰MEMS设计公司Innoluce,补充其为蓬勃发展的自动驾驶技术传感器市场的领先优势。

此外,近期完成对赛普拉斯的并购,金额达100亿美元,规模还是相当可观的。

意法半导体(ST)

意法半导体(ST)集团于1988年6月成立,是由意大利的SGS微电子公司和法国Thomson半导体公司合并而成。1998年5月,名称改为意法半导体有限公司。

相对于英飞凌和NXP来说,意法半导体的传感器业务更加突出,特别是其MEMS技术,竞争力很强,也正是依托该优势技术,使得该公司在消费类电子、汽车,以及工业传感器应用方面都有较强的竞争力。

2016年8月初,ST宣布收购奥地利微电子公司(AMS)NFC和RFIDreader的所有资产,获得相关的所有专利、技术、产品以及业务,以强化ST在安全微控制器解决方案的实力,为ST在移动设备、穿戴式、金融、身份认证、工业化、自动化以及物联网等领域的发展提供助力。

近日,为正在与意法半导体商讨深度合作,华为与意法半导体的联手,除了共同研发智能手机芯片外,还包括自动驾驶芯片,报道称该联合芯片开发项目在去年就开始了,但双方都尚未公开宣布。

另外,意法半导体还有几起针对软件企业的并购案,如收购软件开发工具公司Atollic,主要是为进一步巩固其STM32系列MCU的市场地位和生态。

收购Norstel55%股权,就是为了发展新兴的SiC业务。另外,今年2月,台积电宣布与意法半导体合作,加速氮化镓制程技术开发,意法半导体将采用台积电的制程工艺生产其氮化镓产品。

欧洲组件成替代美国产品的选择

在可预见的未来当中,半导体仍然会在5G、人工智能等领域发挥着重要的作用。由此所带来的利益引起了众多地区的垂涎,再加上一些地缘政治的原因,这就引发了不同国家地区围绕半导体行业所展开的竞争。

从好的一方面来看,由于贸易环境的变化,欧洲也不乏一些实力强劲的老牌半导体厂商,因而这些欧洲组件也成为了替代美国产品的选择之一。

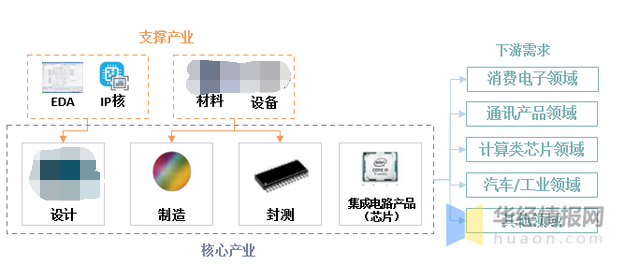

由于欧洲半导体厂商能够在设计、制造、封测等环节上全部满足相关规范,同时打造极具竞争优势的产品,这是竞争对手在短时间内无法复制的。

结尾:

在这优势下,半导体产业链或许在一定时间段内会向欧洲倾斜,美国半导体公司损失的另一半收入将流向欧洲或亚洲的替代供应商。

责任编辑:gt

-

半导体

+关注

关注

334文章

26023浏览量

208534 -

汽车电子

+关注

关注

3011文章

7690浏览量

164045 -

互联网

+关注

关注

54文章

10998浏览量

101855

发布评论请先 登录

相关推荐

沙特阿拉伯进军半导体,全球半导体市场竞争趋于白热化

喜讯 | MDD辰达半导体荣获蓝点奖“最具投资价值奖”

半导体发展的四个时代

半导体发展的四个时代

韩国拟建全球最大半导体产业集群

德国半导体巨头引领欧洲半导体产业崛起

哪些因素会给半导体器件带来静电呢?

浅析现代半导体产业中常用的半导体材料

汽车产业造就欧洲半导体三强,全球半导体地域竞争变化很大

汽车产业造就欧洲半导体三强,全球半导体地域竞争变化很大

评论