1、光伏发电行业基本概况:定义、发展历程、分类

太阳能发电站是指用太阳能进行发电的电站,有太阳光发电和太阳热发电两类;其中,光伏发电是利用半导体的“光生伏特效应”将光能直接转变为电能。

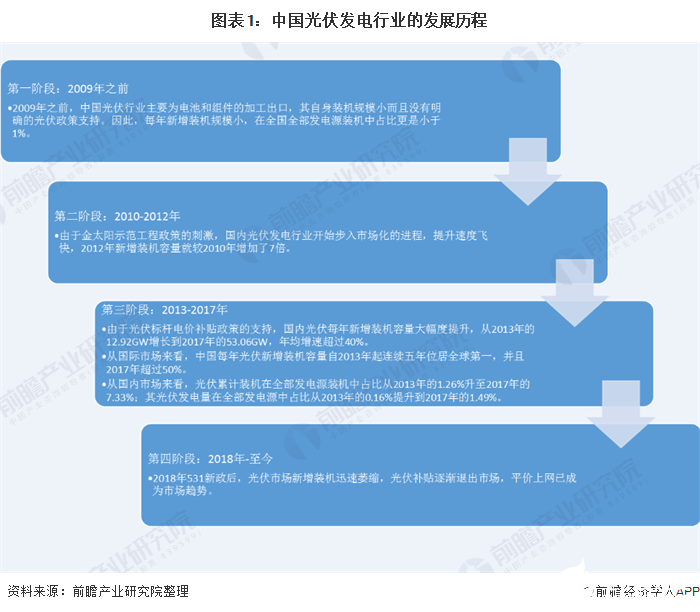

我国光伏发电行业于2005年左右受欧洲市场需求拉动起步,十几年间经历了从无到有、且有到强的发展历程,现已成为世界光伏发电行业的佼佼者。

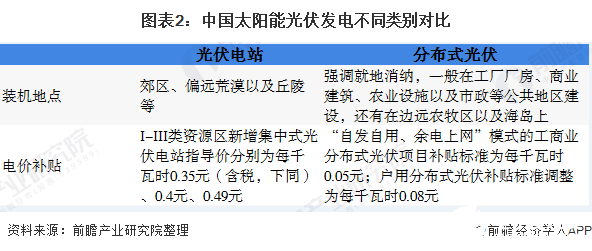

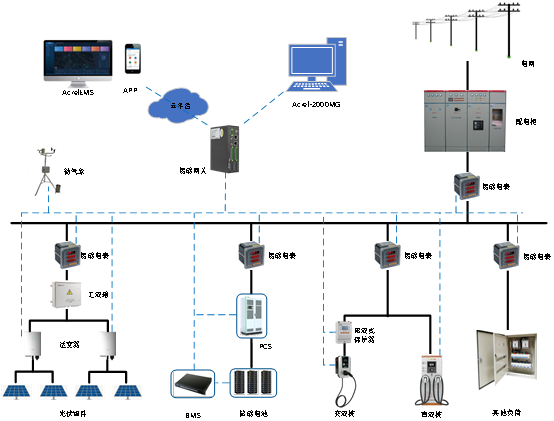

光伏发电作为目前最有竞争力的新兴可再生能源产业之一,正以不可估量的速度飞速发展。我国光伏发电主要包括两类:分布式光伏发电和地面光伏电站。两者区别如下:

2、中国光伏发电行业发展现状分析

——分布式发电比重攀升

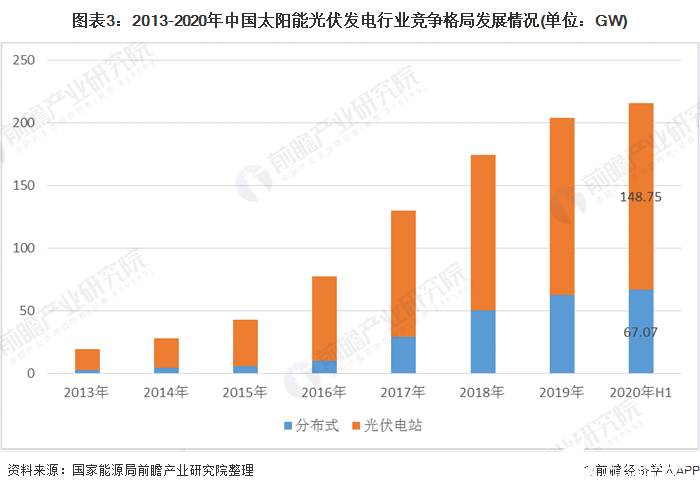

据国家能源局统计数据显示,2013年以来,我国分布式光伏发电市场份额呈现稳步提升趋势。2013年,分布式光伏发电累计装机容量为3.1GW,仅占总体的16.0%,到2019年,增长至62.63GW,占总体的30.66%,2020年市场份额进一步提升,截至2020年上半年,分布式光伏发电累计装机容量占总体比重上升至31.08%;预计未来,分布式光伏发电市场份额将进一步提升。

2)光伏发电发展迅速

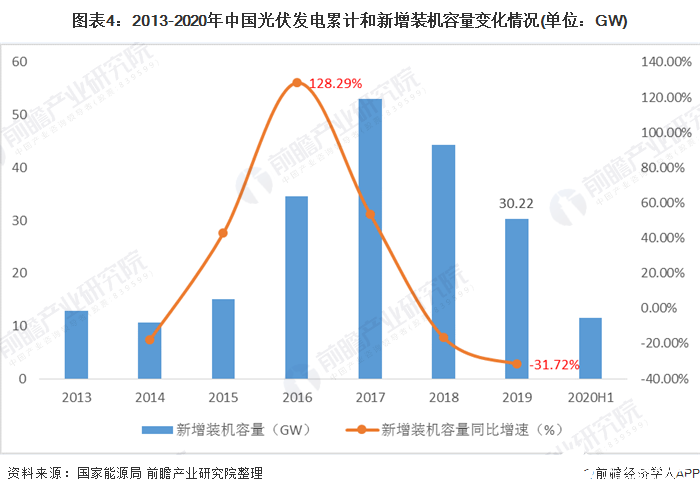

我国太阳能光伏行业虽起步虽晚,但是发展迅速,尤其是2013年以来,在政策驱动下,太阳能光伏发电在我国呈现爆发式增长。据国家能源局统计数据显示,2017年,我国光伏发电新增装机容量为53.06GW,创历史新高,2018年,受光伏531新政影响,各地光伏发电新增项目有所下滑,同时持续影响到2019年。2020年上半年,全国光伏发电新增装机11.52GW。

3、光伏发电行业产业链全景分析

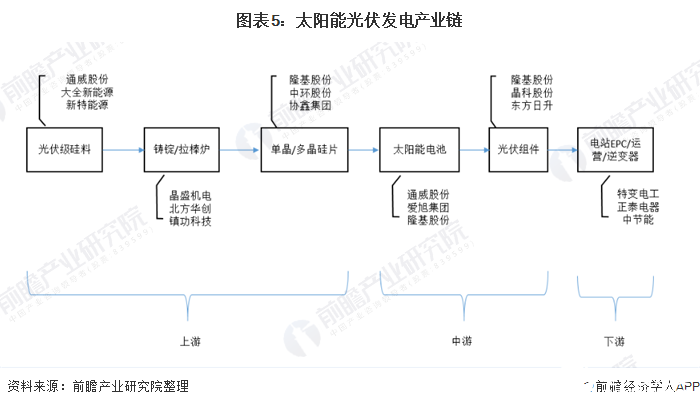

整体来看,光伏发电行业共有上中下三端的产业,国内企业在上中游产业在全球占据了龙头位置,特别是在多晶硅、电池片以及光伏组件领域,更是做到了霸连全球TOP1的位置。

上游为多晶硅类的原材料,一般为单晶硅棒、多晶硅锭、单多晶硅片组成。中游由单多晶电池、晶硅组件和薄膜光伏组件构成。下游逆变器是由逆变器、电站EPC系统和运营组成。

1)光伏发电行业产业链上游分析:中国企业引领全球

光伏发电行业上游产业为多晶/单晶硅、硅腚、硅片等原材料组成的产业。

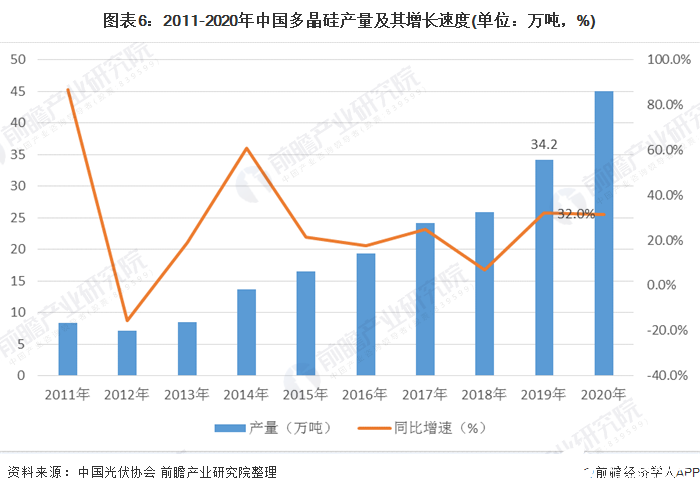

我国多晶硅产业2005年以来在政策推动下起步,一路历经产能过剩、淘汰兼并,行业集中度不断提高。部分先进企业的生产成本已达全球领先水平,产品质量多数在太阳能级一级品水平。据中国光伏协会统计数据显示,2012年以来,我国多晶硅产量持续增长,2019年,全国多晶硅产能超过万吨的企业有10家,产能利用率保持在较高水平,产量超过34万吨。

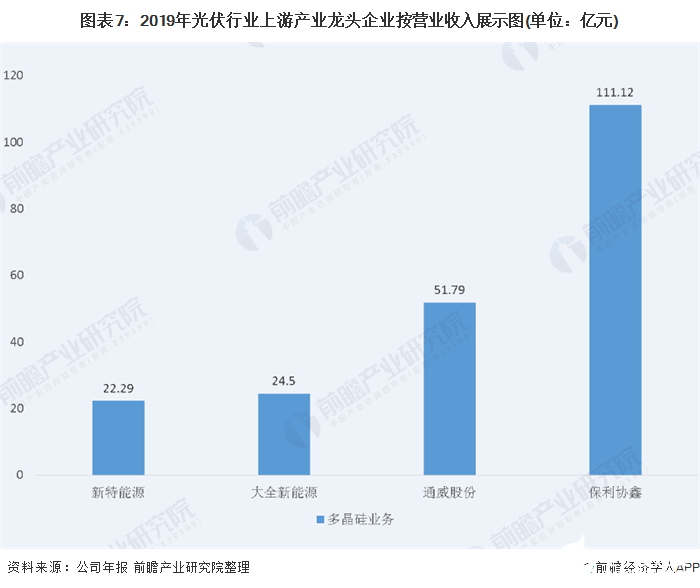

其中以保利协鑫、通威股份、大全新能源、新特能源等为龙头企业。其中,保利协鑫多晶硅业务实现111.12亿元的营收,其次为通威股份,实现多晶硅业务51.79亿元的营收。

2013年至2019年,保利协鑫子公司江苏中能挤掉德国 Wacker后问鼎多晶硅全球龙头,并且蝉联至如今。在2019年全球多晶硅料产能前十排名中,中国占据7个席位,其中保利协鑫全球市场份额第一。

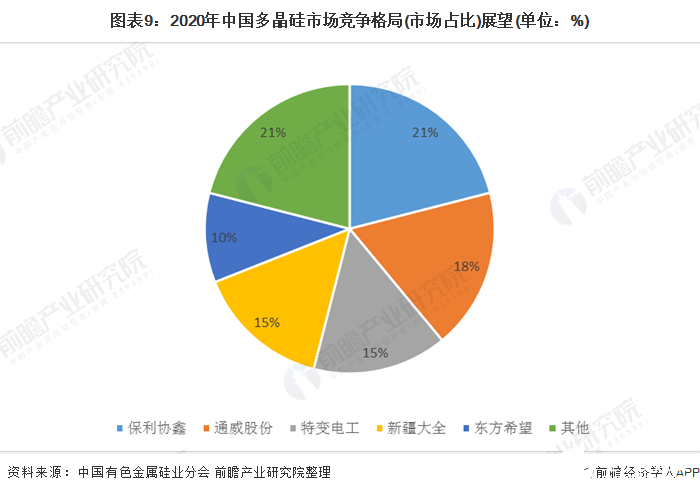

就行业集中度来看,其趋势向龙头聚拢,通威股份市场份额有必然进一步提升。与此同时,伴随着韩国OCI、韩华等海外产能的退出和减产必然加速硅料的进一步国产化替代。

特别注意的是,通威股份在2020年3月19日的公告称其计划在云南省保山市投资建设年产4万吨高纯晶硅项目;通威股份表示,项目实施后公司的高纯晶硅年产能将达15.5万吨。

此外,通威股份还宣布将在2021到2023年的三年内将产能提升至11.5万吨/年-15万吨/年,15万吨/年-22万吨/年以及22万吨/年-29万吨/年,因此在2023年时,通威股份将实现29万吨的高晶硅年产能。这势必将打破固有竞争格局,并逐步冲进全球TOP10。

2)光伏发电行业产业链中游分析:中国企业霸连第一

光伏发电行业中游产业一般由单多晶电池、晶硅组件和薄膜光伏组件组成。

在单多晶电池片方面,2019年,全球电池片头部企业的优势更为明显,不管从产能、技术还是成本等方面来看,从而造成产业进一步集中;

据PV InfoLink的数据显示,全球电池片前十企业产量合计达到73.35GW。前十名企业中我国企业有九家,仅有韩华为韩国企业。其中,专业化电池片厂商像是通威股份在全球电池片企业中排名迅速攀升,并以13.4GW的产量位居全球第一。

在光伏组件方面,光伏组件企业在 2011-2018 年期间,行业龙头发展变化相对较慢。2011 年的行业龙头无锡尚德已经排名在TOP10之外,而晶科能源、天合光能、阿特斯等行业排名相对较为稳定。

在2019年,其全球组件出货TOP10,中国企业占据TOP10中的八席,总出货量为为67.5GW。其中,霸连“四连冠”的晶科能源在过去十年里累计销售量为52.74GW,成为全球累计销售量最高的企业。

3)光伏发电行业产业链下游分析:逆变器出口量攀升

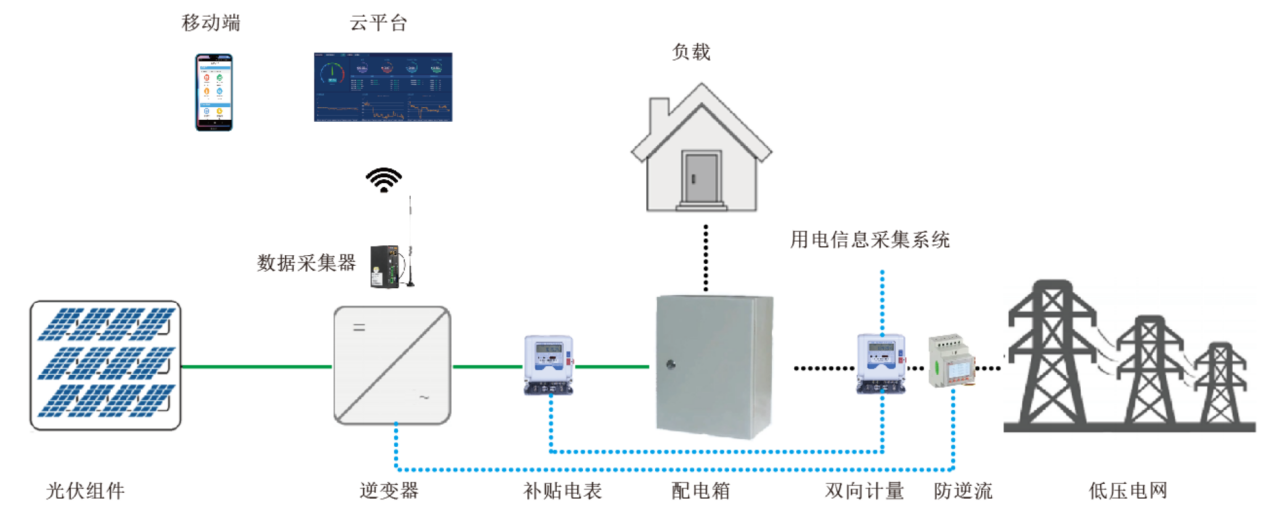

光伏发电行业下游产业一般是逆变器、电站EPC系统和运营组成。逆变器是光伏发电系统的“大脑”, 将组件所发的直流电转化成交流电,并且追踪其最大输出功率,将能量以最小的变换损耗、最佳的电能质量并入电网。此外,逆变器还对整个电站系统的运行起到了监控、调节和记录的作用。

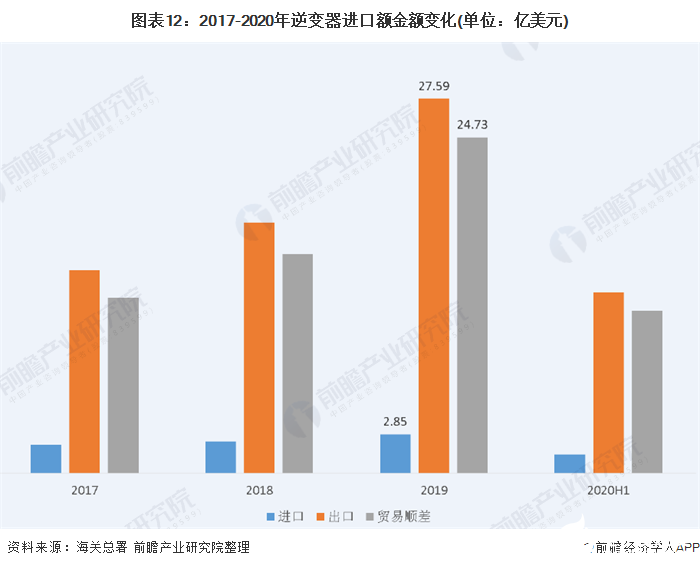

在逆变器方面,从出口金额来看,在2019年,光伏逆变器中国出口金额达到27.59亿美元,同比增速49.35%;进口金额达到2.85亿美元,贸易顺差为24.73亿美元。2019年,我国出口金额TOP10国家已达到13.37亿美元,占2019年出口金额比重的71.40%。

在2020年上半年,我国逆变器出口金额已达到13.31亿美元,进口金额为1.36亿美元,贸易顺差为11.95亿美元。

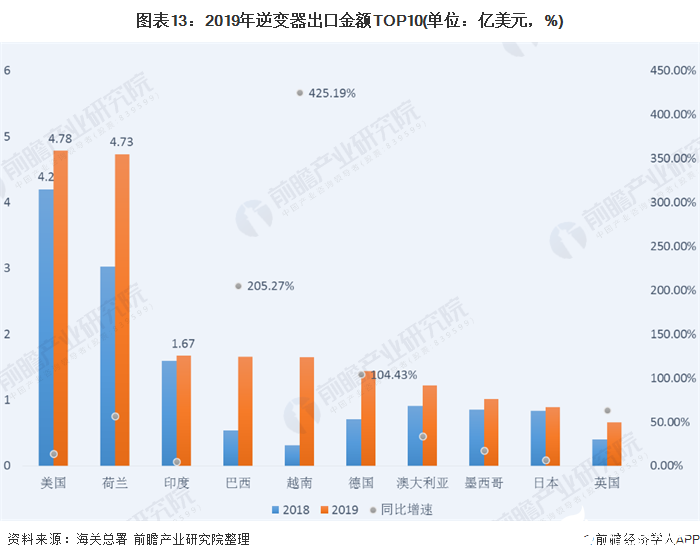

在2019年,其增长主要源于对巴西、越南、德国、美国等地区出口大幅增长,特别是越南市场出口增长迅速。我国对美国的出口金额达到4.78亿美元,同比增长13.93%;

其次为荷兰,实现4.73亿美元的出口额,同比增长56.71%;再者为印度,实现1.67亿美元的出口额,同比增速4.72%。

特别注意的是,越南在2018年时并不在TOP10中,而2019年实现425.19%的出口金额增速,并在2019年排名第五。

从出货量来看,今年1-5月,我国光伏逆变器对欧盟出口总出货量7.25GW,环比增长62.56%,对澳大利亚出口总出货量1.05GW,环比增长75%,对美国出口总出货量2.7GW,环比增长22.73%,对印度出口总出货量2.43GW,环比增长29.26%,对巴西出口总出货量1.81GW,环比大增151.39%

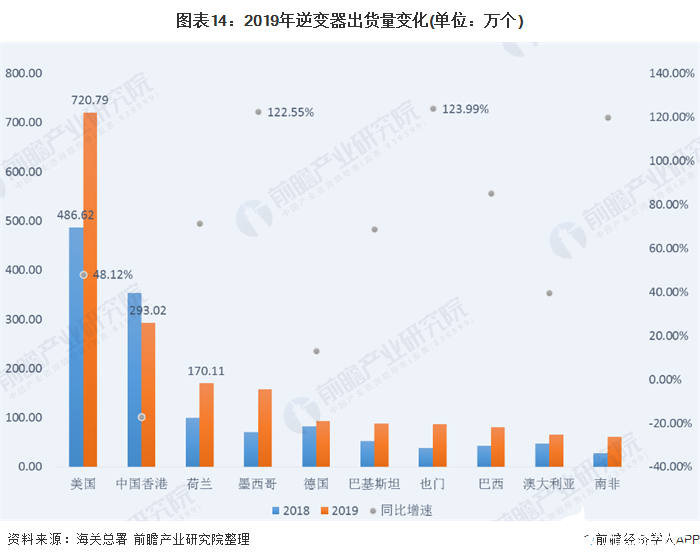

从出口数量来看,2019年,中国光伏逆变器数量达到2883.5万个,同比增速30.03%;其出货量TOP10已达到占比63%。在2020年上半年,出货量实现1250.68万个。

在2019年,增量主要来自于美国、荷兰、墨西哥等国家;其中,美国2019年出货量达到720.79万个,同比增长48.12%;荷兰出货量实现170.11万个,同比增长71.36%。

特别注意的是,墨西哥、也门和南非都超过100%的增速,虽然出货量远远不如美国和中国香港,但其增速表明该地区市场对光伏逆变器的需求较大。

从企业发货金额来看,阳光电源总发货金额1.89亿美元,排名第一,华为1.23亿美元,排名第二,锦浪0.58亿美元,排名第三。

出货量方面,华为出口量6353.08MW,排名第一,阳光电源国内出口量4266.63MW,印度工厂发货量1910MW,总计6176.63MW,排名第二,古瑞瓦特出口量1698.96MW,排名第三。

4、2025年预计总装机达到50000万千瓦以上

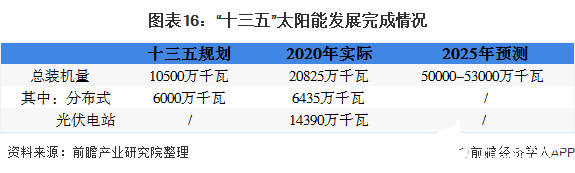

根据《太阳能发展“十三五”规划》,其明确指出到2020年底,太阳能发电装机达到1.1亿千瓦以上,其中,光伏发电装机达到1.05亿千瓦以上,在“十二五”基础上每年保持稳定的发展规模;太阳能热发电装机达到500万千瓦。太阳能热利用集热面积达到8亿平方米。到2020年,太阳能年利用量达到1.4亿吨标准煤以上。由此可见,光伏发电仍将是我国电力生产行业重点发展方向。

在2020年7月21日,国家发改委能源研究所可再生能源发展中心陶冶副主任针对国内光伏重点政策和即将到来的“十四五”进行了详细分析与展望,并预测在“十四五”时期将达到累计装机500-530GW的目标。

综合来看,光伏发电行业前景一片光明,但仍然避免不了整体增速的下跌。

责任编辑:gt

-

太阳能

+关注

关注

37文章

3405浏览量

114184 -

光伏发电

+关注

关注

28文章

1171浏览量

78724

发布评论请先 登录

相关推荐

未来分布式光伏发电市场份额将进一步提升

未来分布式光伏发电市场份额将进一步提升

评论