下半年光伏玻璃价持续上涨,Q4供需关系进一步收紧,推动玻璃价格新高。光伏玻璃3.2mm市场均价自7月至今涨幅约75%,达到42元/平方米,已远远超过年初29元/平方米的高价位,2.0mm目前34元/平,涨幅55%。2020H1受疫情影响电站建设开工率不足,组件出货受阻,同时纯碱价格加速下跌,光伏玻璃价格回落。下半年,光伏电站装机进度加快,需求旺季来临,同时双面双玻市占率快速提升,优质产能供应紧张,光伏玻璃价格快速上涨。此外原材料涨价也加快了此轮光伏玻璃涨价趋势,纯碱价格自7月起持续上涨,10月达到2000+元/吨的高点,对应光伏玻璃成本增幅10%,近期有所回落。

近两周来光伏玻璃涨价势头趋缓,各厂报价基本稳定。近一个月各企业玻璃原片价格涨幅21%,深加工钢化片、镀膜片涨幅18~32%,小厂涨幅较大。相比Q2低点,各企业玻璃原片价格涨幅91%,深加工钢化片、镀膜片价格涨幅相对较窄,涨幅位于43~55%。

2020Q3光伏装机“淡季不淡”,Q4是全年装机需求最高点。自2019年竞价时代开启以来,7~8月是项目确定名单、招投标的装机空窗期,因此Q3是光伏装机的淡季。2020年受上半年疫情影响,开工率不及预期,Q3装机呈现“淡季不淡”的特点,完成装机规模7.1GW,同时装机需求持续增长,Q4迎来全年装机的最高峰,装机规模约占全年过半。

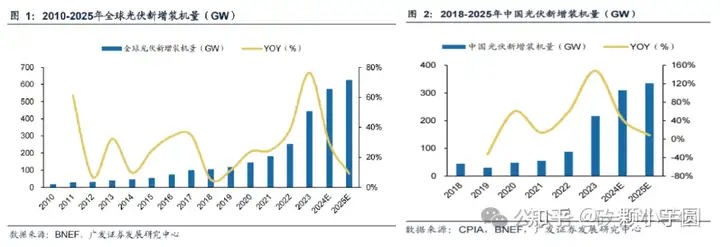

2020年竞价项目总装机规模25.97GW,结合电网消纳空间46GW(国家电网39.05GW+南方电网7.4GW)以及对竞价项目的优先选择偏好,我们认为2020年实际可并网竞价项目20GW,平价项目8GW,考虑工商业分布式项目、领跑者项目以及国家示范项目(包括特高压配套基地等),预计全年可完成光伏装机容量40GW,同比增长40+%。

10月我国光伏玻璃平均日产量22,616t/d,同比增长18.5%,环比增长6.8%,同期有效日均产能29,000t/d,平均成品率78%,各厂商基本处于满产满销状态。

目前玻璃厂商库存水平仍在下降,原片供应依然紧张,未来短期内光伏玻璃价格仍有小幅微涨的可能性。进入下半年以来,下游一线组件厂家订单跟进充足,采购较为积极,同时双面订单占比较高,二三线厂家成本压力凸显,报价相对较高。目前国内光伏玻璃市场下游需求旺盛,企业库存偏低,原片供应紧张。

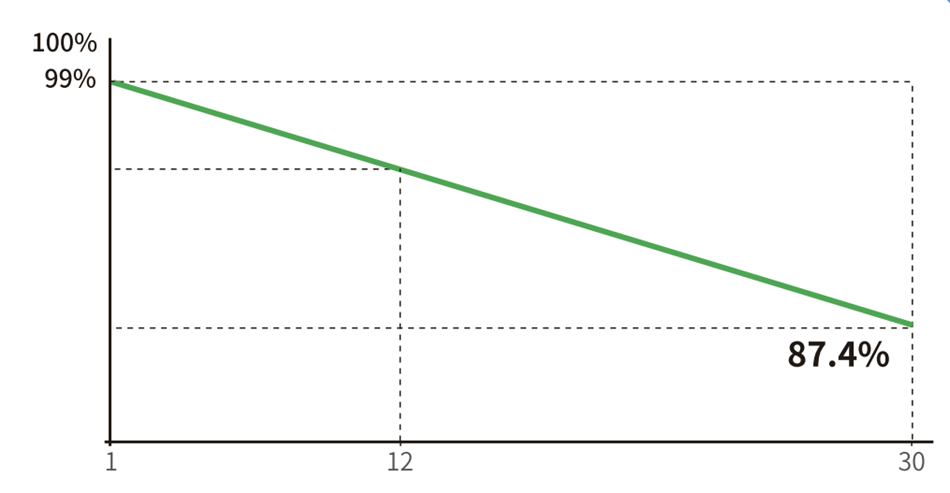

光伏玻璃供应紧张的环节在于原片产能不足,光伏玻璃窑炉建设周期长,进入门槛高,供给端增长远低于需求端。光伏玻璃日熔量从2015年的16000t/d增长到2019年的26300t/d,CAGR=13.2%。而需求端,国内装机叠加海外出口,从2015年的总计40GW,增长到2019年的96.4GW,CAGR=24.6%。

多家光伏玻璃厂商均有扩产规划,但光伏玻璃建设周期较长,一般为1.5~2年,同时预计未来五年内光伏装机需求将持续上涨,短期内产能供给紧张的局面难以得到显著缓解。

信义光能、福莱特作为第一梯队的龙头企业,实际在产产能分别为7,800t/d、4,800t/d,占比分别为28%、18%。福莱特浙江嘉兴三线(产能600 t/d)于2020年5月起冷修,预计2021Q1完成,另有越南两条1,000 t/d产线将于2020年底至2021年初投产,国内规划及在建产能合计4,800 t/d,将于2021、2022年建成总产能11,000、12,200 t/d。亚玛顿集团下属子公司凤阳硅谷目前拥有原片产能650t/d于2020年4月投产,另有2个项目合计1,300t/d产能在建设中,预计2021Q2投产。

我们认为光伏玻璃是当前处于光伏景气Beta行情下,叠加双面双玻趋势Alpha属性的优质赛道。

需求端:2021年光伏正式进入平价时代,指标压力将消失,提升能源清洁占比成最强驱动力,未来五年光伏装机将处于持续高增长状态,预计年新增规模将达50GW以上,同时平价时代对LCOE重视程度提升,双面组件在发电量增益的优势,逐步得到市场重视。

供给端:由于原片产能建设周期较长、项目指标有限,以及产能置换政策的作用,光伏玻璃供不应求的状态短期内难以改变,价格将持续处于高位。

我国光伏产业玻璃凭借成本不断优化带来的竞争力提升、双面组件渗透率提振行业空间、薄片化不断提升技术及盈利能力,全球市占率达90%,推荐关注光伏玻璃龙头福莱特,超薄玻璃先行者亚玛顿。

责任编辑:xj

- 太阳能

+关注

关注

37文章

3317浏览量

113658 - 光伏发电

+关注

关注

27文章

1067浏览量

77666 - 光伏玻璃

+关注

关注

0文章

8浏览量

7274

发布评论请先登录

相关推荐

2020Q3光伏装机淡季不淡,光伏玻璃供需紧张态势延续

2020Q3光伏装机淡季不淡,光伏玻璃供需紧张态势延续

评论