全球存储芯片业正被持续装进韩企的口袋。

继最近SK海力士官宣收购英特尔NAND闪存业务及其位于大连的Fab 68厂后,SK海力士相对薄弱的NAND实力得到进一步补足。

作为全球存储芯片前年老二,SK海力士一直在老大三星的光环下承压前行。这两家韩国公司的版图,已覆盖超过72%的全球DRAM市场和超过45%的全球NAND闪存市场。

凭借暴利的存储芯片,三星和SK海力士一路赚得体满钵满,不断扩充疆域、扩大投资,付诸各种努力捍卫这块血赚的地盘。

回顾韩企存储芯片上位史,这是一个颇为励志的故事,在巨头环伺时另起炉灶,从零技术基础起步,到技术领先全球,再到用市场手段逼退竞争对手,韩企如何一步步称霸全球存储芯片市场?这是一个极其值得分析的经典案例。

▲2018年全球半导体细分市场规模分布:存储器是全球最大的半导体细分市场。

01

从零,到第一

全球存储芯片第一的板凳很难捂热,美国日本各坐了十年左右,而韩国一直坐到今天。

起初英特尔在70年代前后凭存储器起家,当了十年的存储器老大;然后80年代日本凭借集中五家企业的实力集中力量攻关技术,火速攻占存储市场,带领日本半导体走向世界巅峰,甚至一度将美国硅谷企业打得毫无还手之力,英特尔被逼到差点倒闭。

等美国看不惯日本半导体崛起、出手打压的时候,早已蓄力的韩国三星、SK海力士等企业开始明夺市场,一边靠逆势扩张竞争,另一边积极抱美国大腿。

美韩联合下,日本半导体兵败如山倒,日企存储芯片界仅存的“独苗尔”必达在2012年宣告破产,被美国美光科技并购。

不过尔必达曾占有的市场,却并没有随着并购而通通装进美光的口袋,相当一部分市场被三星和SK海力士进一步蚕食。

从TrendForce数据可以看到,2011年第一季度,全球DRAM市场前五分别是韩国三星、SK海力士、日本尔必达、美国美光科技、中国台湾南亚科技,两家韩企合计市占率约为62.7%,尔必达和美光合占近1/4的市场。

而到2017年,两大韩厂DRAM市占率合计达74.2%,较2011年占比更大,第三名美光仅占不到1/5的全球市场。

存储芯片业务给三星和SK海力士带来了丰厚的回报。2017年得益于存储芯片价格持续上涨,三星半导体部门收入首次超过英特尔,成为全球销售额最高的半导体企业;SK海力士也在同一年营收超过美光,位列全球第三。

▲2017年全球半导体企业销售额TOP10(来源:Gartner)

2019年受存储芯片价格回落影响,三星、SK海力士、美光等均出现业绩下滑,但这并不影响这两家韩企的半导体销售额稳居全球前四。

从1993年三星首次登顶起,内存产业格局风云变幻,当年开创DRAM芯片先河的英特尔、德州仪器、IBM等元老在20世纪末退出市场,德企奇梦达、日企尔必达破产,三星、SK海力士、美光三家垄断超过90%的市场份额。

如今,六大玩家瓜分99%市场的NAND闪存领域中,排名第六的SK海力士上周又宣布要收购排名第五的英特尔NAND业务。如果这一交易顺利完成,SK海力士有望跃升至NAND市场第二或第三名,而韩企将坐拥全球NAND领域的半壁江山。

▲2019年第四季度全球NAND品牌厂商营收排名(来源:行业分析机构DRAMeXchange)

当然了,地位最稳的仍是三星,这家存储芯片技术和市场都遥遥领先的韩企,已经稳坐全球存储芯片老大的位置长达27年。

02 。

暴走三星,“自杀式”逆袭上位

三星能从零技术背景到成功问鼎全球第一,有几个因素功不可没。

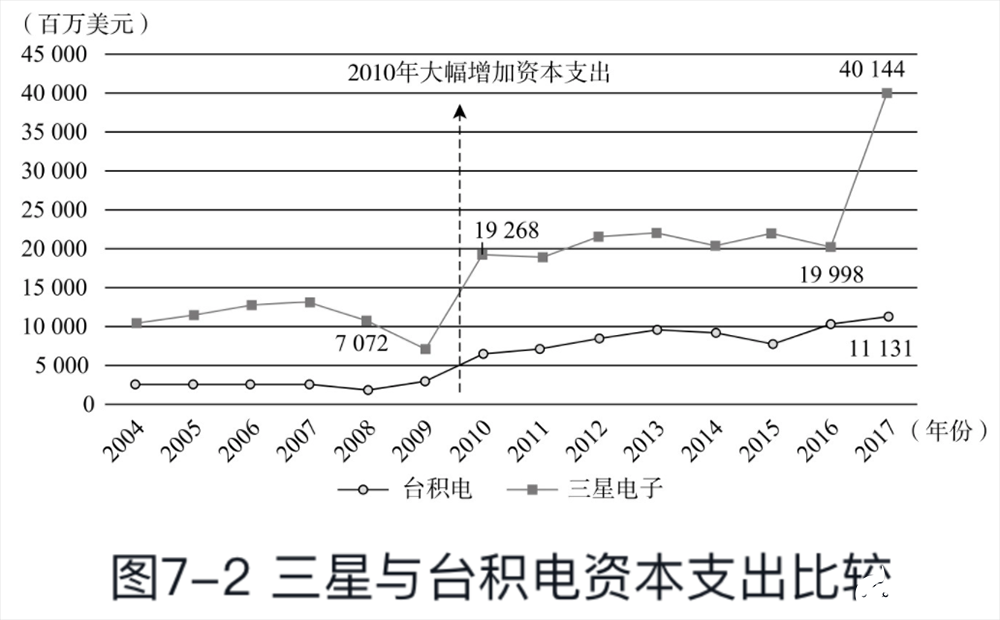

首先要有足够资本担得起风险。技术研发、规模生产都离不开大量资金投入,尤其在价格下跌、产能过剩的存储器低谷时期,没有充足的资金,很难撑过亏损的逆境。

而三星是韩国政府扶持的家族企业,足够有钱,可以任性。在半导体事业起步阶段,三星宛如孤注一掷的赌徒,一边负债累累,一边持续进行“自杀式”投资,不断砸重金研发扩产。

关键底气是核心技术实力过硬。三星就成功走出了一条从技术复制到创新超越的路。

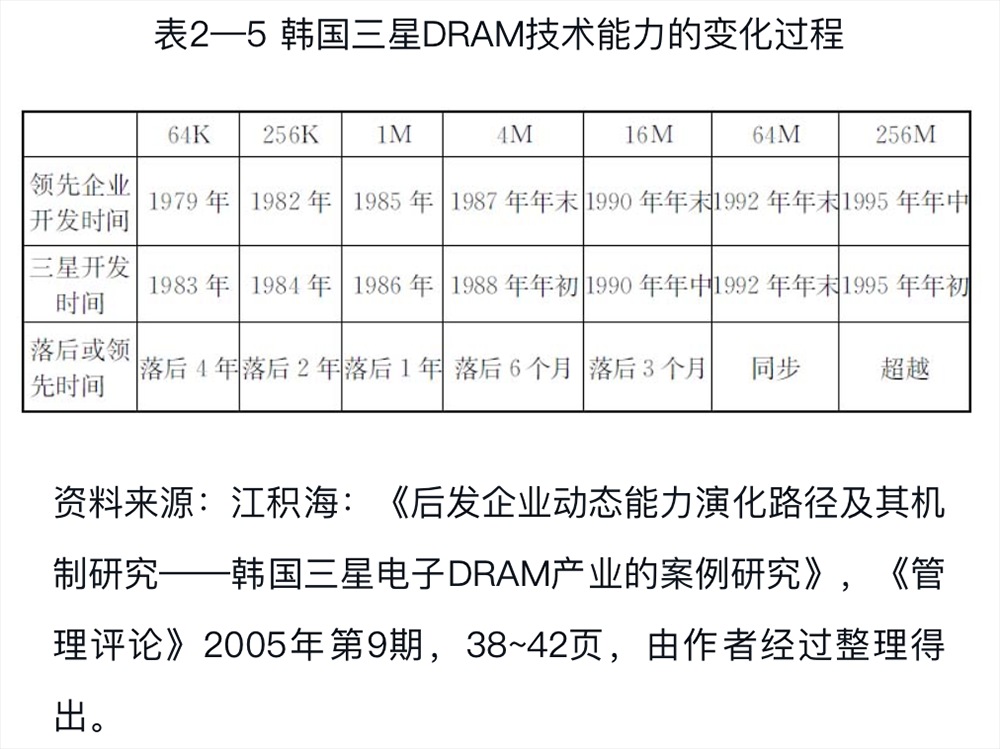

三星1983年刚开始研发DRAM时,没有任何技术基础,先是从美日企业购买技术授权,派专家赶赴美日企业学习,进而开发出第一款64KB DRAM,与世界先进技术之间的差距逾4年。

随后三星从美日网罗大量半导体人才,不顾亏损大力投资技术研发。仅用6年时间,三星便研发出领先全球的16M DRAM,实现技术前进5代。随后1993年,三星因16M DRAM量产跃居存储芯片市场第一,从此蝉联至今。

▲韩国三星DRAM技术能力变化过程

扩张存储器市场,三星有一大杀招——押注“逆周期定律”。当存储器市场不景气,其他企业削弱投资、减少生产时,三星反其道而行之,冒着血亏的风险继续投资和扩大生产规模,通过规模效应压低成本,进一步加剧行业亏损,逼对手纷纷出局。

这种逆势扩张策略,三星在20世纪80年代、90年代,以及2008年金融危机前后均曾实施。

经过二十几年的竞争,内存生产厂家从上世纪80年代的四五十家,到2008年仅剩韩国三星与SK海力士、德国奇梦达、美国美光、日本尔必达五家。2008年内存价格再次暴跌,几年后奇梦达、尔必达先后破产,韩企迎来全面胜利。

▲2008年金融海啸后经济前景未明,三星仍加码于资本支出与研发费用。

强大的市场调研能力也至为关键。三星充分发挥丰富的市场调研能力,将优秀人才提拔为市场调研专员派往各个国家和地区,准确把握市场变化和需求,为经营决策提供参考。

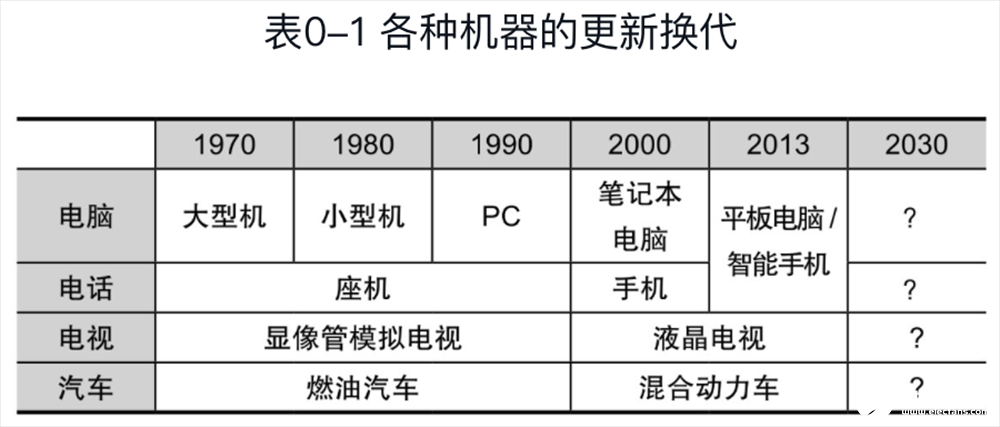

信息收集带来的精准数据分析,辅助三星预判到时代更迭带来的空前机遇。 90年代个人电脑(PC)取代大型机成为主流,DRAM需求发生变化,日企陷入创新窘境,被韩企用更加便宜、小巧、方便的技术战胜。

日企尔必达依然遵照先前的生产逻辑,近乎病态地追求均一性和高成品率,却忽略了相较于高品质,低成本和高规模才是PC用DRAM的核心竞争力所在。

这给三星等不拘泥于高成本率的韩企一个巨大的机会,三星采取四代产品同时研发的策略,致力于提高生产效率和降低每颗DRAM芯片的成本,至于成品率,提升至能满足市场需求的水准就足够了。通过大批量生产廉价DRAM,三星很快在市占率上超过日企。

▲1970-2013年各种机器迭代

除了自己做研发生产,韩企还投资竞争对手。

2017年,日本最大的集成电路公司东芝存储器是全球第四大存储芯片巨头、第二大NAND闪存芯片巨头,然而因为东芝集团的巨额亏损,东芝存储器被以180亿美元卖给美国贝恩资本主导的联盟,全球第二大存储芯片商SK海力士也顺势成了东芝存储器的股东。

如今的三星和SK海力士,坐拥全球最先进的存储器技术和产能,即便面对不稳定的周期变化,依然能呈现出风雨不动安如山的姿态。

03 。

角逐中国市场,持续加固优势

无论是日企赶超美企,还是韩企赶超日企,这些逆袭的故事,都给亟待实现我国半导体产业自主可控的梦想埋下了希望的种子。

作为全球最大的电子产品制造国和全球最大的电子产品消费市场,中国大陆对存储芯片需求旺盛,且依赖进口的程度仍相当高,为以三星、SK海力士为代表的国际存储芯片玩家贡献了相当丰厚的收入。

▲2015-2019年间,三星和SK海力士在中国的营收(来源:彭博社)

但当中国资本开始为自主可控争取更多可能时,韩企的危机意识油然而生。

2015年7月,紫光集团向美国美光提出230亿美元的收购邀约,然而美光以担心被美国政府阻挠为由拒绝了这一交易。

走收购外企的捷径不成,那就自己造。从2016年起,福建晋华、合肥长鑫、长江存储三大国产存储芯片企业均陆续投资发力,砸千亿级资金,兴建DRAM或NAND Flash芯片生产线。

这令韩企感到空前的警惕。

可以看到,过去几年,三星、SK海力士正持续采取一些措施来巩固自己的地盘。

其一,控制产能,避免存储芯片价格下滑。

韩国存储芯片巨头是控制产能、玩价格战的老手。他们拥有充沛的资金,能游刃有余地抵御市场低迷,还擅长通过控制产量影响市场。

十年前欧盟委员会曾向包括三星、SK海力士、英飞凌、日立、美光在内的10家内存制造商开出3.31亿欧元罚单,原因就是它们操控了内存价格,而美光由于当了污点证人被免于处罚。

2018年7月,三星被曝通过控制内存产能来延缓内存降价,外媒Semiwiki报道称,这一举措导致一些半导体设备供应商的设备出货量短期内下降了10-25%。2019年三星、SK海力士以及美国美光均考虑通过减产弥补降价损失。

其二,积极在中国大陆建新厂。

2018年3月,三星在西安举行存储芯片二期项目开工奠基仪式,总投资额为70亿美元,这是三星继2012年在西安高新区花108亿美元投资一期NAND闪存芯片项目后的又一笔投资。

2019年12月,三星西安闪存芯片项目二期第二阶段80亿美元投资启动,二期项目预计至2021年下半年竣工,建成后将新增月产能13万片。今年3月,三星西安一期项目在1月、2月实现满产生产,月产13万片存储芯片。

SK海力士早在2005年就在无锡高新区建设了工厂,累计总投资超100亿美元。

2017年10月,SK海力士二工厂项目正式签约,在去年4月正式竣工,预计完全投产后,月产能将提升至18万片12英寸晶圆,海力士无锡公司也将成为全球单体投资规模最大、月产能最大、技术最先进的10纳米级DRAM产品生产基地。

不过由于今年疫情影响,三星二期项目和SK海力士的无锡工厂推迟了大约3个星期。

而如果SK海力士能顺利收购英特尔NAND闪存业务,也将把生产非易失性存储器的大连英特尔工厂一并收之麾下。

其三,拉大技术差距,引入EUV技术。

EUV光刻技术是实现更先进芯片制程的关键技术,此前主要被用于生产7nm及以下的逻辑芯片,而今年,三星和SK海力士均释放了将其引入存储芯片生产线的讯号。

据韩媒报道,今年8月,三星“平泽2号”半导体工厂已开始运营,将生产全球首个基于EUV的移动DRAM产品。三星电子的一位发言人透露,使用EUV的1a工艺,生产效率是基于12英寸晶圆的1x工艺的两倍。

SK海力士也在加速推进基于1a工艺的EUV DRAM产品。此前SK海力士已在M16芯片厂园区内安装了两台EUV光刻机,计划将EUV技术应用于下一代DRAM芯片生产。

一台EUV光刻机造价超过1亿美元,数量又极其稀缺,迄今中国大陆企业产线尚未拿到一台EUV光刻设备。如果韩企基于EUV的DRAM产品落地,将进一步拉大与中国大陆企业间的技术差距。

04 。

结语:存储芯片市场竞争门槛升级

如今存储芯片发展愈发集中,尤其是DRAM内存市场,持续向三星、SK海力士、美光三家聚拢。如果SK海力士最终成功收购和吸收英特尔NAND业务,全球存储芯片市场的大半江山都将成为韩企的囊中之物。

而从历史经验来看,争夺存储芯片市场将不可避免地需要更多资金的投入,这也意味着未来竞争的门槛进一步增高,其他玩家如想突围,将面临技术、成本以及市场的多重竞争。

责任编辑:haq

-

芯片

+关注

关注

455文章

50714浏览量

423138 -

三星电子

+关注

关注

34文章

15859浏览量

180984 -

存储

+关注

关注

13文章

4296浏览量

85799 -

SK海力士

+关注

关注

0文章

958浏览量

38475

发布评论请先 登录

相关推荐

一文带你了解什么是SD NAND存储芯片

UV三防漆:存储芯片的隐形盔甲

韩企存储芯片在华热销,营收翻倍增长

存储芯片有哪些类型

三星电子面临史上最大规模罢工,存储芯片市场涨价潮持续

三星电子存储芯片涨价,AI需求激增提振业绩预期

致真存储芯片制造项目正式开工

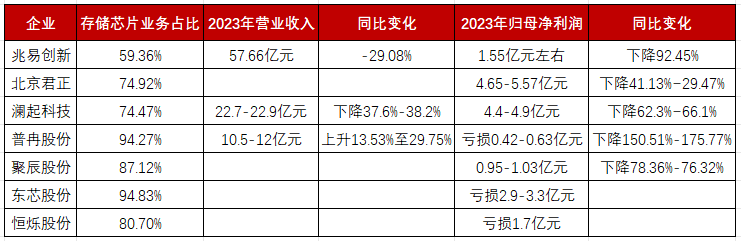

2023年存储芯片公司业绩爆冷,存货周转高达635天,DRAM反转涨价

半导体芯片研究:中国存储芯片行业概览

什么是SD NAND存储芯片?

全球存储芯片业正被持续装进韩企的口袋

全球存储芯片业正被持续装进韩企的口袋

评论