随着LED下游应用市场需求的不断扩大,以及全球LED产业向中国大陆转移,中国大陆现在已成为世界最大的LED器件封装生产基地。据高工LED统计,2018年中国大陆LED封装产值达960亿元,预计未来仍将保持增长态势,2020年产值将达1,288亿元。

在LED封装市场需求不断增长的背景下,深圳新益昌科技股份有限公司(以下简称“新益昌”)不久前提交了招股书拟上交所科创板上市。笔者查阅招股书发现,受下游客户采购的周期性影响,其业绩并不稳定,2019年营收和净利润更出现双双下滑的情况。同时,较高的存货金额和低于行业均值的存货周转率,也反映其运营能力的不足。加上频繁出现的关联交易,和高达6家关联方的采购单价与非关联方的差异率超过10%,也令其关联交易价格的公允性存疑。

去年营收净利双跌 前五大客户业务分散

招股书显示,新益昌主要从事LED、电容器、半导体、锂电池等行业智能制造装备的研产销,现已成功进入半导体封装设备和锂电池设备领域。此外,其部分智能制造装备产品核心零部件如驱动器、高精度读数头及直线电机、音圈电机等已实现自研自产,是国内少有的具备核心零部件自主研发与生产能力的智能制造装备企业。

在LED领域,其客户包括国星光电、东山精密、兆驰股份、三安光电、华天科技、鸿利智汇、瑞丰光电、雷曼光电、厦门信达、晶台股份等,并与国际知名厂商SAMSUNG、亿光电子等保持良好合作;在电容器领域,其客户涵盖了艾华集团、江海股份等公司;在终端应用领域,其产品在消费电子、节能照明及显示、新能源电池等产品的生产中广泛应用。

2017年至2019年,新益昌实现营收分别为5.05亿元、6.99亿元和6.55亿元,营收主要来自智能制造装备类产品,同期该类产品的销售额分别为4.78亿元、6.86亿元和6.32亿元,对应的净利润分别为0.51亿元、1.02亿元和0.88亿元,明显看出,其2019年营收净利均出现下滑现象。

具体来看,2018年,新益昌营收和净利润均实现大幅增长,其中营收增长率达38.43%,净利润增长率更高达98.48%。据其表示,一方面系客户艾华集团采购量增长较快,使其LED封装设备销售收入上升1.48亿元,上升幅度为39.52%,电容器老化测试设备销售收入上升0.65亿元,上升幅度为68.85%;另一方面,其封装设备开始批量使用自产核心零配件,使成本大幅下降。

此外,2019年,新益昌营收较上年下滑6.24%,净利润也同比下跌14.10%。据其披露,这主要是原因是下游客户对其设备采购具周期性;以及在外部经济环境不确定因素的影响下,令其下游中小LED封装厂商客户对机器设备的采购整体减少。因此使得新益昌LED封装设备销售收入由2018年的5.23亿元降至2019年的4.92亿元,同比减少0.31亿元,降幅为6.01%,电容器老化测试设备收入由2018年的1.60亿元下降至2019年的1.09亿元,同比减少0.51亿元,降幅为31.76%。

不过,在毛利率方面,上文提到其产品零部件逐渐由自产替代外购进口,在降低成本的同时也提高了毛利率水平,三年间,其主营业务毛利率分别为28.18%、32.22%及36.82%,呈上升趋势。

客户方面,三年间其前五大客户占当期主营业务收入的比例分别为33.44%、34.47%和33.82%,相对较为稳定。不过据观察发现,其前五大客户的主营业务却比较分散,涵盖了LED封装、电容器、光电半导体器件、电子器件、LED显示屏、机电设备等厂商。

据披露,2017年和2018年,其前五大客户中分别出现了邦信融资租赁(深圳)有限公司和君创国际融资租赁有限公司,这两大客户均属融资租赁公司,终端客户为苏州晶台光电有限公司,二者通过融资租赁模式购买LED封装设备。

业务较为分散的前五大客户,从一定程度上也体现出新益昌的主营业务也同样广泛。其原本以LED封装设备起家,如今也切入了半导体封测和锂电池生产领域,不过在目前业绩下滑的情形下,其转向上述领域能否助业绩实现飞跃,又是否能在竞争激烈的半导体和锂电池市场突围?有待时间的考验。

存货余额高,周转率低于同行

在主营产品销量不稳定,业绩存在波动的情形下,新益昌的存货及周转率等运营能力指标也不尽如人意。在经营模式上,属于专用设备制造业的新益昌,采取的是“以销定产”的生产销售模式,同时采用“以产定购”的模式进行原材料的采购,因此发出商品、库存商品和原材料余额均较高。

2017年至2019年,其存货账面价值分别为3.37亿元、3.69亿元及3.45亿元,金额及占比始终保持在较高水平,占流动资产的比例分别为56.35%、50.59%及46.46%。

而较高的存货占比就需要较高的周转率来加快存货变现速度,以增强资金流动性及减少存货的跌价损失。近三年,新益昌的存货周转率为1.33次/年、1.35次/年和1.17次/年,行业可比公司的存货周转率分别为1.64次/年、1.53次/年和1.12次/年,尽管2019年其存货周转率小幅高于行业均值,但总体还是低于同行可比公司。

另外,其存货跌价准备余额分别为142.16万元、419.43万元和573.20万元,存货跌价准备计提分别为0.42%、1.12%和1.63%,而行业平均计提比例为2.53%、2.86%和3.36%,远高于新益昌。

据其表示,大部分产品都为定制化产品,且大部分存货均有订单支持,部分没有订单支持的库存商品主要系备货所致,市场价格高于存货成本,因此存货减值风险较低。不过,一旦市场环境或客户订单产生较大变动,较高的存货占比仍会令其已经下滑的业绩雪上加霜。

关联交易频繁:关联方采购单价公允性存疑

除经营风险外,新益昌还存在频繁的关联交易,关联公司多为其控股股东及实控人胡新荣和宋昌宁亲属控制或持股。招股书披露,2017年至2019年,其向关联方采购的金额分别为2,931.38万元、4,659.48万元和3,778.67万元,采购内容主要为五金类制品和PCB板,占当年采购总额的比重分别为7.04%、10.05%和11.30%。

值得注意的是,在采购价格方面,2019年东富材料、2018年利东五金、2017年骁腾电子、华月科技、易之和及丰德凯,上述关联方的采购平均单价与非关联方的差异率均超过了10%,这令其关联交易价格的公允性存疑。

具体来看,2019年,东富材料的采购价格较非关联方价格高16.68%;2018年,利东五金的采购价格较非关联方价格高22.92%;2017年,骁腾电子采购基板的价格较非关联方价格低15.19%;华月科技和易之和的采购价格较非关联方价格低28.38%;丰德凯的采购价格较非关联方价格低16.93%。

据其表示,产生上述差异率的原因,一方面是采购原件有切割和未切割之分,另一方面则由于同期无非关联方采购价格可比,故将次年价格进行替代,而受次年市场行情的变动,采购价格也因此受到影响。不过,其指出相关交易价格是双方根据实际情况进行的公允定价,不存在利益输送安排。

另外,2020年新益昌通过拓展五金制品非关联供应商,已减少了关联方采购金额,2020年上半年,其关联方采购占比已降为1.89%。

综合来看,下游客户的周期性采购以及较高的存货余额,为其业绩带来波动的同时,也加重了经营的不稳定性。而频繁出现的关联交易和较大的采购价格差异,在五金制品和电子元器件价格充分竞争的行业,其关联交易定价的依据及公允性,亟待进一步说明。

责任编辑:tzh

- led

+关注

关注

237文章

22842浏览量

649184 - pcb

+关注

关注

4281文章

22706浏览量

392197 - 半导体

+关注

关注

334文章

26069浏览量

208731

发布评论请先登录

相关推荐

比斯特自动化|锂电池组装设备:现代能源科技的基石

锂电池测试动力柜与电芯测试设备:保障电池性能的关键

半导体组装封装设备市场遇冷

锂电池单体、锂电池组和锂电池包的区别

什么是电池休眠?锂电池休眠怎么激活?

锂电池过度保护原理锂电池保护板为什么能保护锂电池?

方形锂电池和圆形锂电池在安全防护上的区别

为什么需要高倍率锂电池?高倍率锂电池应用领域

非接触精密洁净设备在锂电池领域的应用

锂电池是如何工作的?锂电池充电过程锂电池放电过程

全球范围内先进封装设备划片机市场将迎来新的发展机遇

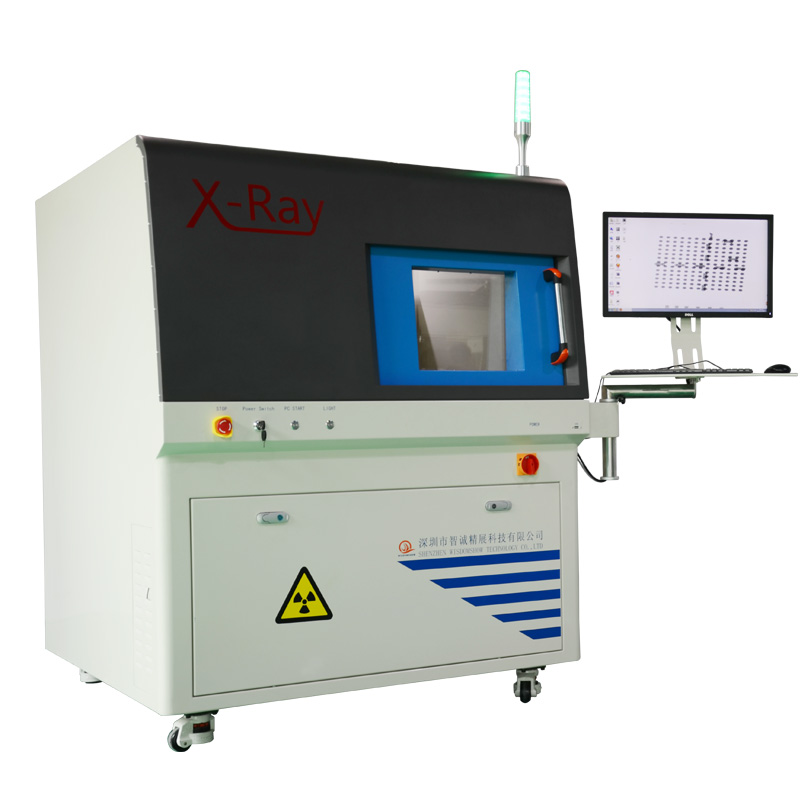

一文了解锂电池x-ray检测设备

新益昌现已成功进入半导体封装设备和锂电池设备领域

新益昌现已成功进入半导体封装设备和锂电池设备领域

评论