刚刚过去的2020年是电视面板行业的转折年:从2019年的供过于求到2020年的供不应求,从产能过剩的被动价格战到一屏难求的控制定价权,从疫情蔓延担心生意不保到需求暴增不敢想象的好,从供应链波动的极度担心到多市场翻红的倍增信心,2020年电视面板行业的一幕幕大戏犹在眼前。

全球电视面板行业总览

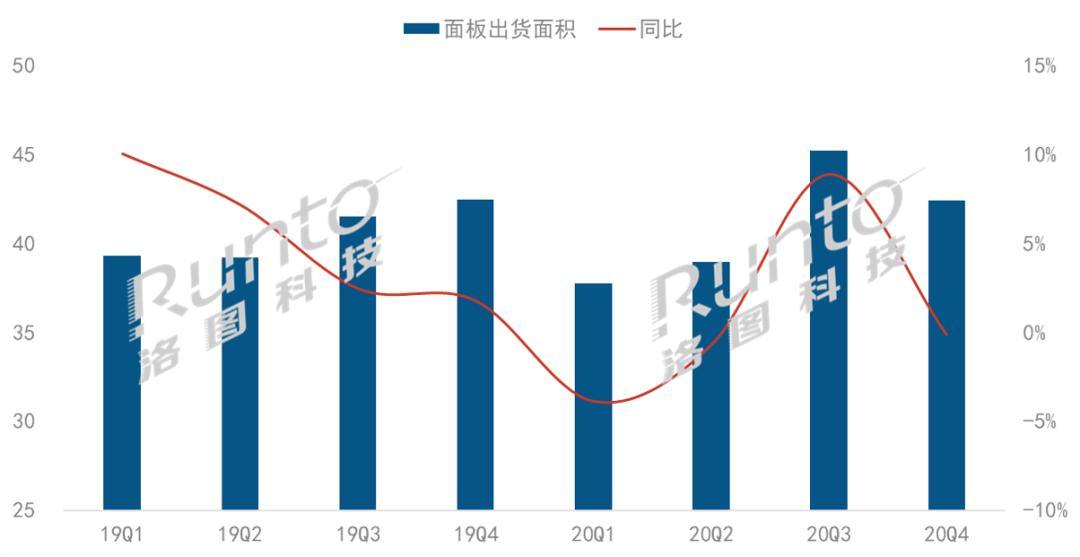

根据洛图科技(RUNTO)发布的《全球TV液晶面板月度市场追踪》报告中显示:全球TFT-LCD电视面板面板出货面积从2019年的1.62亿平方米增长到2020年的1.64亿平方米,同比微增1.1%。

2019年3、4季度电视面板厂商开始优化产品结构,将产能向50英寸以上产品倾斜,出货面积环比提升,但出货量没有大的增长。2020年1、2季度,受疫情影响,原材料供应短缺和开工率不足,出货面积同比减少。3季度受需求增加拉动,电视面板出货面积同比增长8.9%,4季度同比基本持平。

由于玻璃基板产能出现瓶颈,2021年电视面板出货面积难有大的增长,全年预计1.66亿至1.68亿平米;日本电气硝子(NEG)意外停电致设备受损,影响1季度部分韩企、台企的显示器、电视面板产出,2021上半年玻璃基板供货维持偏紧,进而影响电视面板供应。

全球TFT-LCD电视面板市场分季度出货面积

数据来源:洛图科技(RUNTO),单位:百万平米

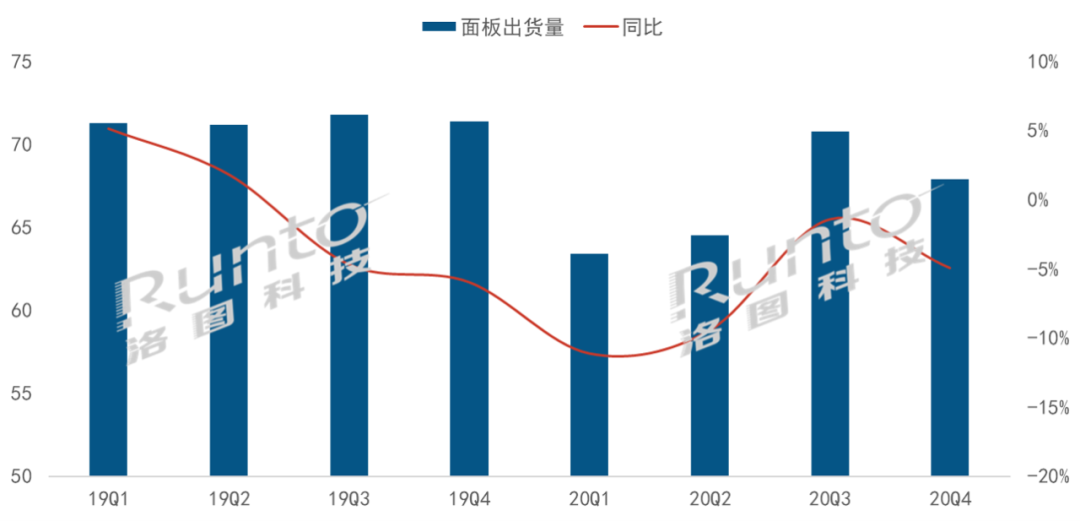

尽管电视面板出货面积有所增加,但出货量从2019年的2.86亿片减少到2020年的2.66亿片,同比减少6.8%,主要是50英寸以下电视面板出货量减少所致。2020年1、2季度,出货量同比减少10%左右,3季度尽管电视面板出货面积同比大幅增加,但出货量同比仍然微跌1.4%,4季度同比、环比均下行。从主要厂商的排产情况看,2021年1季度电视面板出货量环比下降,全年出货量进一步降到2.5亿片左右。

全球TFT-LCD电视面板市场分季度出货量

数据来源:洛图科技(RUNTO),单位:百万片

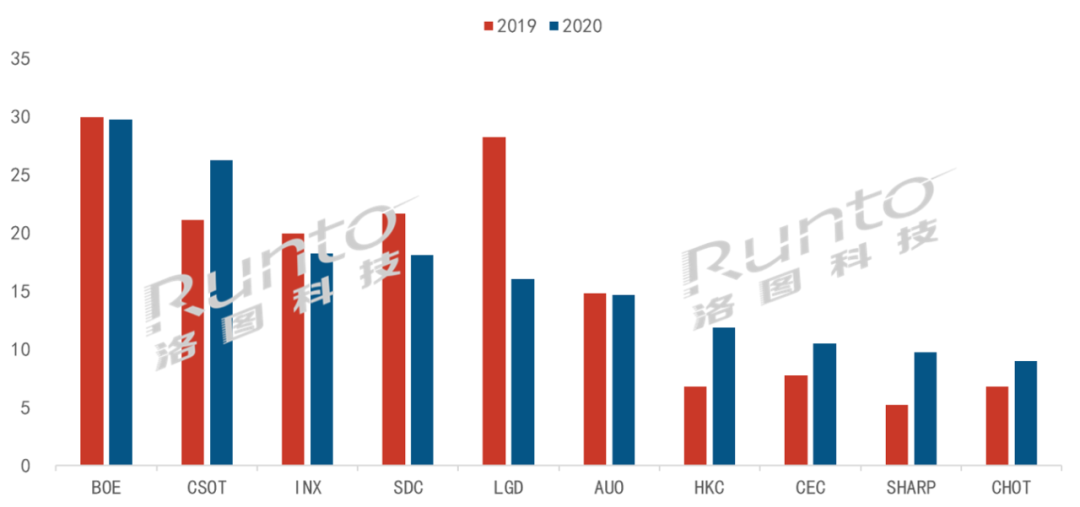

电视面板厂商格局

电视面板厂商的格局在2020年发生较大变化。以出货面积计,京东方基本维持出货面积,稳居榜首,TCL华星由2019年的第四位升至2020年的第二位,群创升至第三位;韩国厂商战略调整,SDC跌出前三,LGD排名第五。另一方面,二线厂商抓住机遇积极扩产,提升市场份额,2020年惠科电视面板出货面积同比增长75%,中电熊猫增长35%, 彩虹增长32%。

全球TFT-LCD电视面板市场分企业出货面积

数据来源:洛图科技(RUNTO),单位:百万平米

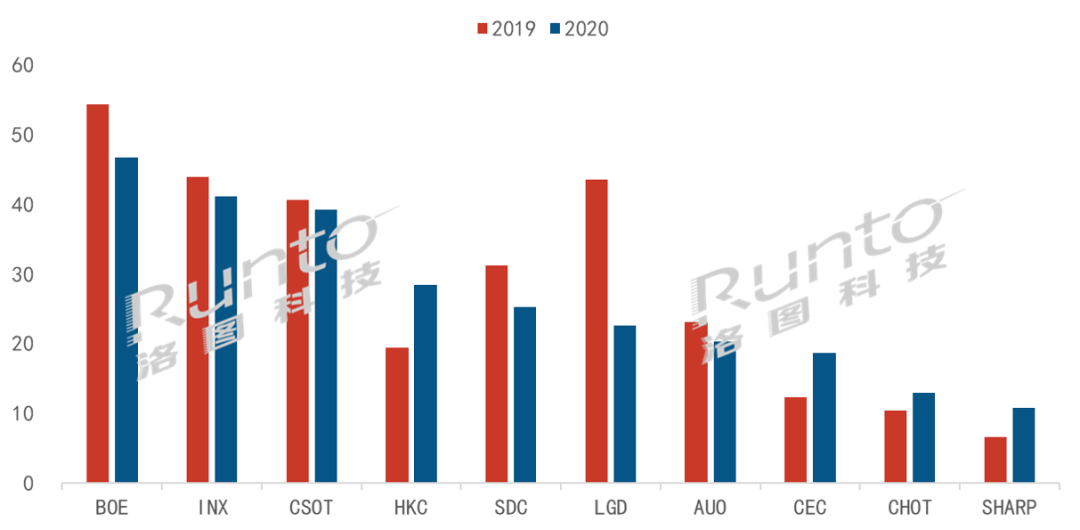

以电视面板出货量计:京东方依然稳居榜首,群创保持第二位,华星升至第三,惠科出货量同比增长46%,挤进前四,SDC排名第五,LGD出货量同比下降48%,排名由2019年的第三跌至2020年的第六。2020年中电熊猫电视面板出货量同比增长52%, 彩虹增长25%。2021年,领先的厂商需要考虑是否要增加产出维持客户关系、稳定市占率,在产品同质化的市场环境中,抢回失去的市场份额往往需要付出更多的努力。

全球TFT-LCD电视面板市场分企业出货量

数据来源:洛图科技(RUNTO),单位:百万片

2020年面板大佬的一举一动都备受行业瞩目,京东方控股中电熊猫有利于丰富产品线,提高客户忠诚度,发挥协同效应,除了电视,京东方还能强化IT面板行业的领导地位。华星通过控股三星苏州工厂,完善IT面板的布局。未来两家本土“领头羊”的抗风险能力将好于市场其它厂商,电视面板价格波动对其盈利的影响也较其他本土企业小,同时,它们的10.5/11代线将使其在未来的大尺寸竞争中处于有利地位。 惠科、彩虹借势扩大市场份额,由于其没有布局10.5代线,未来在大尺寸的竞争中会处于相对劣势。因此,需要在2021年,推出差异化产品,加强与下游多元化场景整机伙伴的合作关系,在未来的竞争中保有一定的市占率和良好的经营质量。

2020年中国大陆电视面板厂商出货量接近1.5亿片,综合占有率从2019年的48%增长到2020年的55%左右,考虑到行业出清及外延并购,2021年大陆厂商的占有率有望达到60%以上,行业地位提升明显,国际话语权越来越重,大陆厂商产能调整对整体供需将起主导作用。 中国大陆的面板厂商除了优化产能,也在规划和实施更长远和更深层次的战略布局,除了积极发展印刷OLED、MiniLED、Micro LED等新一代显示技术,同时也在布局玻璃基板和其他上游显示材料领域,增强产业链话语权,增强自主可控的能力,增强供应链安全可靠。

目前,在面板上游原材料领域,国内品牌占有率相对较低。由于笔记本电脑及以上尺寸面板全线需求旺盛,导致玻璃、驱动IC、偏光片等面板上游材料供应紧张,面板厂投资上游势在必行。2020年12月,TCL华星宣布与日本旭硝子在深圳合资建设第二条11代玻璃基板后段生产线。除了面板厂商,其它国内厂商也在积极布局面板上游产业链,例如,宁波杉杉股份有限公司收购乐金化学的部分偏光片业务后,国内品牌在偏光片市场占有率将有望从2020年的30%左右提高到2022年前后的80%左右。

尽管新一代显示技术蓬勃发展,但是大规模产业化都遭遇到很多挑战,短时间内成本居高不下,在未来三到五年内TFT-LCD电视面板仍将是绝对的主流。

电视面板厂商库存分析

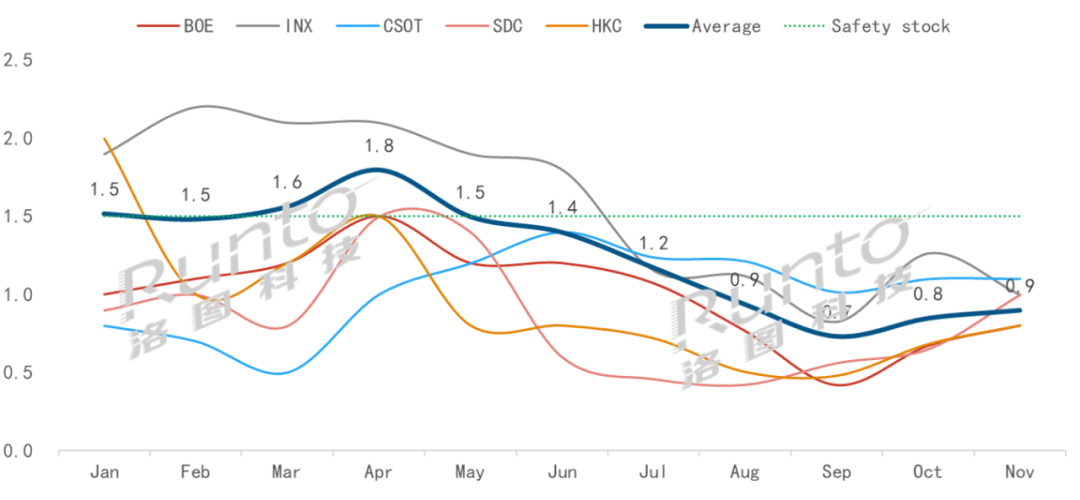

2020年5月份开始,由于需求快速增加电视面板行业平均库存持续下降,从4月的1.8周下降到9月的0.7周,远低于1.5周的库存安全线。4季度面板库存处于低位,在1周以内,供应偏紧。

京东方的库存水平始终在1.5周以下,群创从2月的2.2周高位降到9月的0.8周,华星库存平稳在1周左右。接下来,尽管1季度进入电视整机的销售淡季,面板需求减少,但整机厂商仍有准备面板库存的需求,2季度开始,整机厂商开始为下半年的旺季准备面板库存,综合来看2021年上半年电视面板库存水平仍将处于低位。

2020年主要电视面板厂库存月度趋势

数据来源:洛图科技(RUNTO),单位:周

主要电视面板价格分析

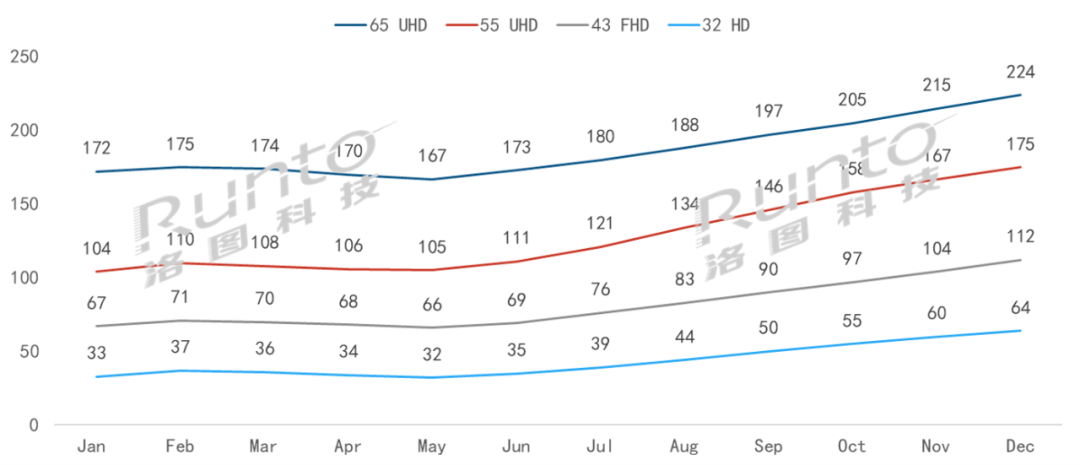

2020年1季度受疫情影响,面板厂、供应链、整机厂开工率不足,2-5月电视市场需求不旺,电视面板价格稳中有降。6月开始疫情导致居家时间延长,电视需求大增,加上零售端的库存处于低位,急需补货,出口市场快速回暖,电视面板价格快速上升。另外,韩国厂商调整产品结构,以及IT面板需求增大,部分电视面板的产能转移至IT应用,导致电视面板供应减少。同时,面板原材料供应紧张,部分涨价。年底整机厂商和面板厂商的库存水平都很低,有持续的补货需求,面板价格涨势依旧。

尽管2021年上半年是整机的需求淡季,但面板供应量会减少,供应会持续紧张,1季度价格继续小幅上涨将是大概率事件,2季度整机厂开始为下半年备货,面板需求回升,价格将保持坚挺。供应链上、下游企业需要加强合作,共同努力使面板价格处于合理区间,并增加趋势能见度,为面板和整机企业平稳发展创造有利条件,毕竟面板价格大起大落对整机厂商和面板厂商都不是一件好事。

2020年主要电视面板尺寸价格月度趋势

数据来源:洛图科技(RUNTO),单位:美元

2021年电视面板行业的主要挑战

2021年将是充满挑战的一年,不确定因素较多,特别是下半年,首先,疫情的控制程度将影响经济复苏和消费者的购买力,是最大的不确定因素,如果疫情在多数国家持续,经济将进一步受到打击,进而影响到购买需求,电视整机需求减少;如果疫情在下半年得到有效控制,社会活动逐步恢复正常,IT面板的需求也回归正常,则电视面板整体出货量减少的节奏将放缓,供需趋向平稳。

韩国面板厂商推迟退出计划,如果供需发生微妙变化,韩国厂商会加快退出的步伐;相反如果供应持续紧张,价格持续处于高位,韩国厂商会放缓退出节奏。但整体来说它们在2021年供给会持续减少,大陆面板企业会继续扩大市场份额。

玻璃基板供应紧张是电视面板厂面临的一个挑战,新的产线产能提升会比预计的延后,这也将是导致2021年的电视面板供应紧张的一个因素。TCL华星的T7 G11产线虽然已经量产,但满产的时点有可能延至2022年。

2020年下半年北美和欧洲市场的旺盛需求成为全球电视市场的主要推动力,这些区域已透支了部分需求,补贴政策具有不可持续性,一旦补贴退出,这些区域市场将不可避免的迎来调整,进而影响电视市场的整体需求。

电视整机的零售价格在2021上半年将处于高位,将影响发展中国家的需求,这些区域市场消费者的价格敏感度要远高于欧美发达国家的消费者,这部分需求将进一步减少。

电视整机企业对于2021年普遍比较谨慎,高企的原材料价格正在影响它们的利润水平,整机企业正在努力寻求利润和销量的平衡,一些企业会优先评估盈利情况而不是销量。 产能调整、缺货涨价、收购重组、中进韩退…… 2020年电视面板行业的这些关键词仍在耳边回响。2020年有太多的事件会被电视面板的发展进程铭记,若干年后,仍会被电视面板从业人员津津乐道。

洛图科技(RUNTO)《全球TV液晶面板月度市场追踪》包含TV液晶面板市场出货规模、分厂商/尺寸/分辨率/技术等属性数据的月度更新,还包括市场热点信息、价格走势及异动变化。

责任编辑:xj

- lcd

+关注

关注

34文章

4346浏览量

165817 - 电视

+关注

关注

15文章

2419浏览量

74828 - 面板

+关注

关注

13文章

1648浏览量

53603

发布评论请先登录

相关推荐

电视面板价格下跌压力持续扩大

液晶电视面板售价持续攀升,夏普退出生产影响市场供需

面板市场需求减弱,电视与显示器面板价格趋同

液晶显示和大尺寸电视面板价格料将上涨,尽管电视面板需求疲软

2024年全球与中国自动方向电压转换器行业总体规模、主要企业国内外市场占有率及排名

2024年全球与中国7nm智能座舱芯片行业总体规模、主要企业国内外市场占有率及排名

海信电视用户满意度连续9年高居行业第一

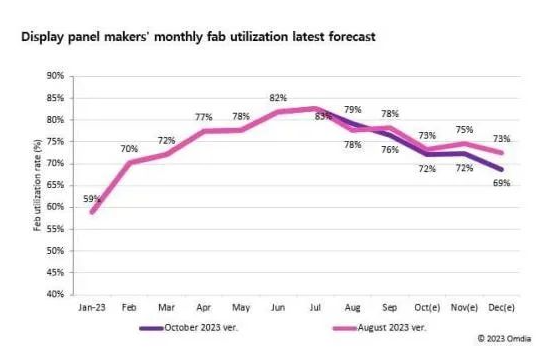

面板厂产能稼动率回升,盈利挑战犹存

三星计划在其电视中扩大使用LG OLED面板

2024年工业行业转型展望

2024年液晶电视面板市场出货量预计约为2.42亿台

LG预计于2024年向三星供应90至110万块W-OLED电视面板

市况恶化!大尺寸电视面板价格首降

LG显示明年LCD电视面板出货增长50%至1200万片

为防止液晶电视面板价格快速下跌面板产线稼动率将在Q4降至70%

2021年电视面板行业的主要挑战有哪些

2021年电视面板行业的主要挑战有哪些

评论