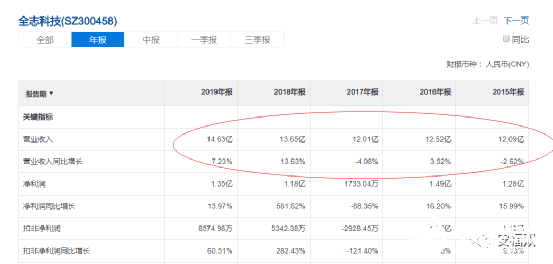

全志科技是一个正宗的芯片股,但是别人家的芯片股涨不停,全志科技2015年上市,出道即巅峰,股价是一路下滑,现在股价也就比2019年底部高一点。

全志科技之所以这样,可谓成也平板,败也平板。公司能上市,主要靠平板电脑芯片的业绩贡献;公司现在业绩下滑严重,股价低迷,也是平板电脑芯片所致。

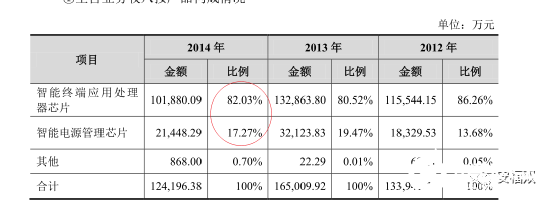

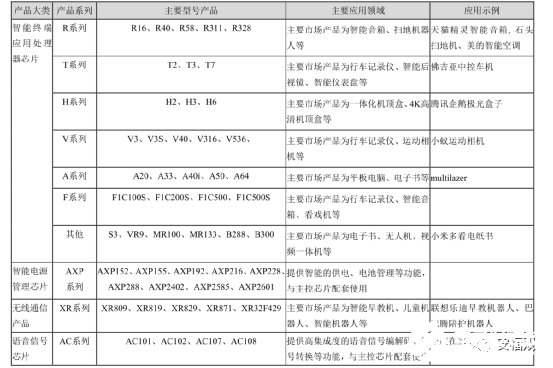

全志科技的主营业务是智能终端应用处理器芯片,还有一部分电影管理芯片,但也是为智能终端应用处理器配套的。

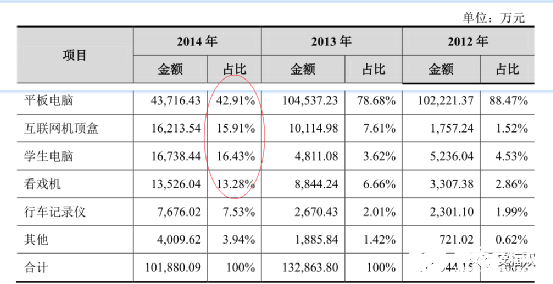

在智能终端应用处理器芯片中,最主要的收入来源就是平板电脑,其次是机顶盒、学生电脑、看戏机、行车记录仪等等。

?平板电脑

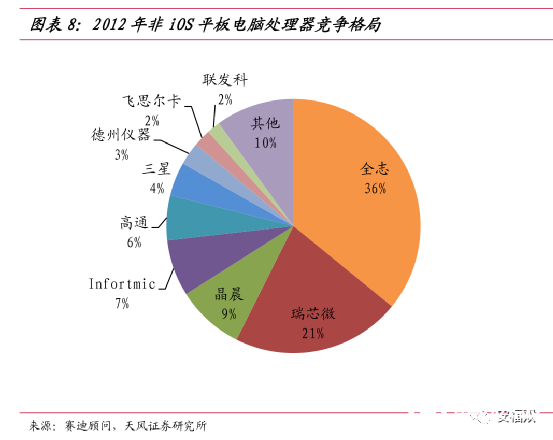

2010年苹果公司发布了第一代 iPad,迅速热销,在2012-2013年期间出货量快速拉升。在iPad取得巨大成功的同时,搭载Andriod、 Linux、Windows等操作系统的平板电脑也开始风靡市场。2012年是平板电脑发展最为迅速的一年,全球非iOS平板在2012年共销售7846万部,同比增长149%,2013年销量增至1.46亿部,同比增长86%。

2011年底,全志科技推出了基于Cortex A8内核的A10处理器,2012年在A10的基础上推出了低功耗A13处理器,A13处理器以较高的性价比在中低端市场取得了巨大的成功。2012年公司平板电脑处理器的销量达到了1931万颗,占我国平板电脑处理器出货量的36%,销售额达到11亿元。2011年公司营业收入仅2.61亿元,在平板电脑处理器放量的情况下,2012年公司营业收入达到了13.39亿元,同比增长413%。在营业收入大幅增长的同时,公司净利润在2012年达到5.71亿元,同比增长869%。

不过好景不长,全球平板电脑在2014已经是巅峰,随后出货量不断下滑。

由于公司的存储芯片、电源管理芯片,都是与智能应用处理器芯片相配套的,因此公司业绩受平板电脑需求变化影响很大。

公司的营收从2013年高峰期的16.5亿一路下滑,直到现在也没有恢复到高峰期的营收。

净利润从2012年高峰期的5.7亿一路下滑,直到2017年亏损2000多万,然后恢复到2019年的8574.98万,仅有高峰期的七分之一。

2013年由于公司A31和A10处理器在高端和中低端市场同时放量,公司当年平板电脑处理器出货量达到4502万颗,同比增长133%,占国内出货量的33%。但由于平板处理器价格的下跌,公司平板电脑处理器销售额仅增长2%至10.45亿元。

与此同时,公司主要竞争对手瑞芯微、联发科在2013年平板电脑处理器的出货量分别为4000万颗、2100万颗,竞争格局日趋激烈,晶晨股份(SH:688099)的出货量也很高。

2014 年受国际芯片厂商英特尔、联发科、展讯等激烈竞争的影响,国内平板电脑芯片市场占比大幅下降。由于平板电脑芯片是公司主要的收入来源,公司营收大幅下降,毛利率及净利率水平下降也十分明显。

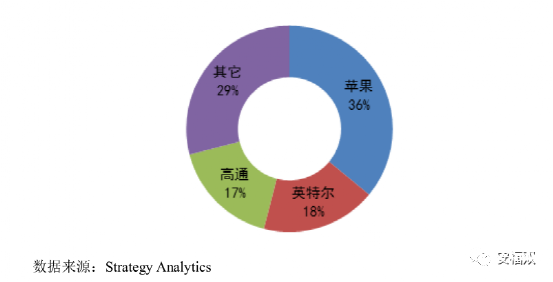

经过激烈的市场竞争后,目前平板电脑芯片市场供应趋于集中化,苹果、英特尔、美国高通公司在2017年全球平板应用处理器市场中占据前三名。苹果以36%的收益份额排名第一,紧随其后的分别是英特尔18%和美国高通公司 17%,其他平板电脑的应用处理器芯片供应商包括海思半导体、联发科、三星、展讯、全志科技、瑞芯微等。

可见,虽然全志科技在安卓平板电脑芯片领域市场份额第一,但是并没有什么护城河,主要的竞争手段依然是靠低价。在价格下滑、出货量下滑的双重打击下,作为龙头企业依然很艰难。平板电脑芯片整个市场的大部分利润都被苹果、英特尔、高通拿走了。

平板电脑行业容量大、单次需求量大,门槛也不高,可以快速做大营收和利润,但是价格敏感度高、市场波动大,国内企业局限于中低端市场,靠低价抢市场,竞争激烈,因而全志科技业绩昙花一现,难以持续。

公司自然也看到依赖平板电脑的巨大风险,因此不断拓展新领域,来形成新的增长点,分散产品过于单一的风险。

目前,公司已经形成十大系列产品,覆盖电子书、智能音箱、无人机、机器人等众多领域。

?机顶盒

中国广播电视网络公司发布的《2018年第四季度中国有线电视行业发展公报》显示:2018年,有线电视实际用户2.23亿户,较2017年减少2,140万户,同比降幅达8.7%,用户数量连续两年负增长。从2016年开始,网络智能机顶盒出货量已超过传统数字机顶盒。

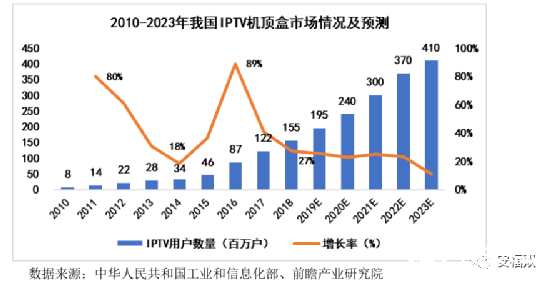

IPTV 在2016年取得了爆发式的发展,至2018年仍然保持较高速度增长,截至2018年末,IPTV 用户数达到1.55亿户,全年净增3,316万户。总体来说,IPTV 对家庭宽带用户的渗透率仍然较低,未来随着我国家庭宽带接入用户数量及 IPTV 渗透率的进一步提高,我国 IPTV 仍有较大发展空间。

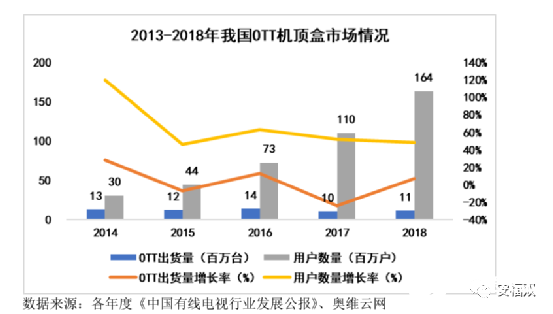

OTT 机顶盒自2010年左右进入大众视野以来,经历了几年的快速发展,并在2013年实现1,010万台的出货量。我国 OTT 机顶盒已经形成了由内容提供商、内容服务牌照商、集成业务牌照商、网络运营商及终端设备制造商五方主体组成的较为稳定的市场环境。近几年,零售市场出货量都较为稳定,在1,000万台至1,400万台之间上下波动。用户规模方面,截至2018年末,OTT 机顶盒用户数达到1.64亿户,增长率连续四年维持在50%左右。

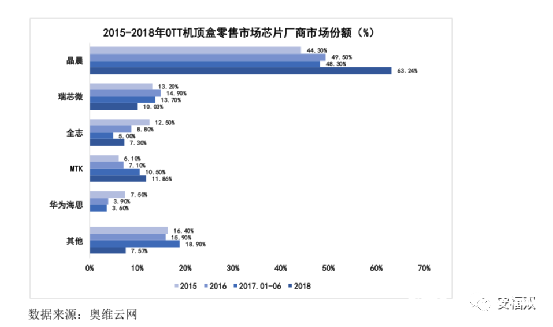

互联网机顶盒凭借其丰富的内容及灵活的播放方式等优势,逐渐取代传统数字电视机顶盒,而成为智能家居的重要入口之一。海思半导体、晶晨股份、瑞芯微全志科技以及联发科旗下的 Mstar 均是智能机顶盒应用处理器芯片的主要参与者。2018年,晶晨股份在OTT机顶盒领域的市场份额是63%,瑞芯微是10%,全志科技是7.3%。全志科技和晶晨股份差距巨大。

?学生电脑

IDC 预计,2020 年中国学生平板电脑出货量为 440 万台。学生平板主要面向K-12 学生用户,通过丰富的学习资源和学习功能吸引家长和学生群体,更适用于家庭学习场景。根据 IDC 发布数据显示,2019 年中国学生平板市场的出货量约 400万台,预计 2020 年接近 440 万台,2021 年将会达到 470 万台。

我国学生平板的主流品牌包括步步高、读书郎、优学派、小霸王、好记星、科大讯飞等。根据 IDC数据,2020Q3,市场份额前五分为 步步高( 38.4% )、读书郎( 14.5% )、优学派( 13.3% )、小霸王( 6.1% )、 快易典(4.7% )。

目前主流学生平板大多使用高通骁龙处理器芯片以及联发科APU芯片。

?看戏机

近几年,国内掀起了一波广场舞热潮,看戏机则成为众多跳舞大妈的必备品。从 2013 年开始,厂商开始涉足这个以老年人为主体的市场,此后,各类看戏机迅速走进了大众的视线,和广场舞的火爆程度一样,新产品的出货量持续增长;2014年看戏机的市场潜力再次显现出来,出货量从 2013 年的 960 万台飙升至 1,680 万台,并且整体容量还在不断扩大。

2015年,全志科技发布了一款完整的智能看戏机方案“R8”,专为爱看戏、看电视的老人准备。

?无线通信产品

应用产品为智能早教机、儿童机器人、智能机器人等,例如:联想乐迪早教机器人、巴巴腾陪护机器人。

受益于国家对机器人技术发展的重视和科技教育的全面推进,智能陪伴教育机器人行业将逐渐步入快速发展阶段。2014年至2018年,中国智能陪伴教育机器人行业规模由4.9亿元人民币增长至24.8亿元人民币,复合增长率达50.0%。未来五年,中国智能陪伴教育机器人行业规模将以22.9%的年复合率持续增长,并于2023年达到69.2亿元人民币。

不过,这些早教机器人更多是噱头,本质是机器人外形里面塞了一个平板电脑。因此,产品同质化严重,中低端产品竞争激烈,拖累整个行业市场的经济效应, 制约行业长远发展。

定位高端市场的企业,如科大讯飞、儒博科技、巴巴腾等具备自主研发的核心技术和教育资源平台,其产品在外形设计、功能与教育内容等方面具有更高品质,但其售价较高,普遍超过2500元,导致产品渗透率不高。

这个领域的竞争对手有科大讯飞、百度等。

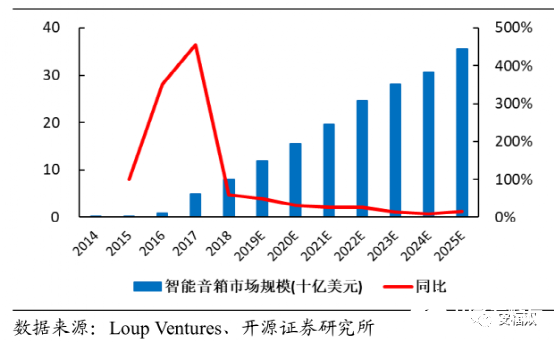

?智能音箱

2014 年首发智能音箱 Echo,引爆市场需求,吸引众多科技公司先后加速入场。智能音箱的兴起带动智能蓝牙音频芯片需求增长,引致上游 SoC 市场繁荣。从整个智能音箱行业来看,国外市场较为成熟,亚马逊、谷歌、微软、苹果等国外科技巨头都参与其中,国内市场也已经吸引了一批科技巨头布局,如百度、阿里、小米等。

这块的竞争对手有圣邦股份(300661)、科大讯飞(002230)、恒玄科技(688608,公司 WiFi/蓝牙双模 AIoT SoC 芯片已应用于“天猫精灵”智能音箱)、晶晨股份(688099)、乐鑫科技、联发科等。

全志的语音信号芯片应用于小度在家,SoC芯片应用于天猫精灵 。

智能音箱的潮流兴起于2016年,而在2018年开始其高增长红利便逐步褪去,因此,定制化的智能音箱芯片必须早于2016年推出并在2016年实现大规模量产才能抓住智能音箱芯片需求高速增长期的红利,否则只能陷入存量市场下持续的价格竞争。

?汽车电子

在智能驾驶逐渐普及的浪潮下,电子化率提升已成汽车行业势不可挡的重要趋势,中国产业

网数据显示:汽车电子化率在 2015 为 40%,2020 年有望提升至 50%。汽车电子化+电动化的发展,离不开半导体芯片的支撑,Gartner 数据显示,全球汽车半导体市场 2019 年销售规模为 410.13 亿美元,预计2022年有望达到651亿美元,成为半导体下游应用中增速最快的部分,CAGR 达 16.66%。鉴于汽车厂商对于车规级芯片的安全性、可靠性、稳定性、良品率具有极高要求,故而要想进入车规芯片供应链,必须取得门槛极高的 AEC-Q 系列认证。此外,从当前汽车芯片涨价缺货局势来看,芯片的缺失,必然严重影响汽车供应链安全,故而车规级芯片的自主可控同样迫在眉睫。

全志科技从 2014 年开始研发布局车规级芯片,现已通过 AEC-Q100 认证。公司车规级芯片 T7 及应用解决方案,可满足娱乐系统、数字仪表、360 环视系统、ADAS、驾驶员监控系统、流媒体后视镜、云镜等多个不同智能化产品的技术要求,为客户低成本、高效率地开发座舱电子产品提供支持,并成功导入汽车后装及前装市场。

2018 年推出高性能车载平台车规处理器T7,目前已经在包括360度全景系统等产品方案上量产。后续将继续推进方案在前装整车产品上落地。公司 SoC 芯片主要应用于智能汽车电子的车载智能中控、智能后视镜等领域。

此外,全志科技很早就进入了行车记录仪领域。

行车记录仪主控芯片厂商主要有安霸、德州仪器、联咏、华为海思、全志科技、卓然、凌阳、太欣、倚强、凌通等。安霸处理器主要应用于高端行车记录仪领域,以1080p应用为主,性能较好的同时整体方案成本也较高;卓然和联咏的720p产品属于市场主流配置,芯片单价在4.5美元左右,整体方案物料成本在150元左右,定位中端市场;台湾品牌太欣、凌阳、倚强的720p产品主要应用于中低端市场,芯片价格在2美元左右,整体方案物料成本在70元左右。全志行车记录仪主控芯片的价格、整体BOM与联咏处在同一水平,定位中端市场。

2013年全志科技推出双路H.264产品,2014年公司成功把握住了双路行车记录仪的普及期,实现收入7676万元,同比增长187%。2014年公司推出行车记录仪专用V系列处理器,V3及V10芯片定位高端市场,能够实现双路1080p,并加入了ADAS算法,具备车距预警、轨道偏移等功能。到2015年,公司的双路行车记录仪方案已经占据了国内80%以上的市场份额。

?LTE 基带芯片

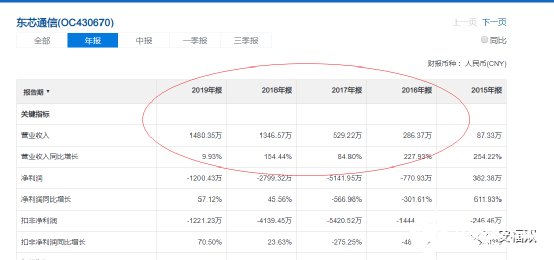

2016年2月19日,公司与LTE 基带芯片企业东芯通信(OC:430670)签署《股份认购合同》,公司以不超过2亿元自有资金认购东芯通讯7000万股新股,认购价格2.4元/股,锁定期1年。本次交易完成后,公司持有东芯通讯63.33%的股权,成为东芯通讯的控股股东。

不过,东芯通信业绩发展不达预期,2019年营收仅仅1489万,一直处于亏损状态,公司在2020年员工仅有8人。

东芯通讯在2019年把大部分东芯通信股权低价转让出去,这次收购以失败而告终。

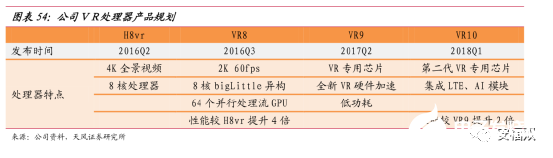

?VR芯片

高通、Intel、三星、全志科技、瑞芯微等厂家的处理器均可用于VR一体机,例如三星处理器被大朋VR一体机采用,Intel处理器被暴风魔王、3G1assesBlubur W1采用。2015年国内有两家VR一体机厂商采用了全志科技的H8处理器,具体产品分别是晨芯公司推出的“晨芯时代”,以及偶米科技推出的“Uranus One”。H8处理器是公司的OTT盒子处理器,但是同样适配VR一体机,该处理器采用28nm制造工艺,支持八核2.0GHz高速运行,支持4K高清解码视频和游戏。国内另一厂家维阿时代,则发布了基于公司平板A80处理器的“灵镜小黑”VR一体机。

不过,这些VR企业都是小厂。而VR设备的出货量远低于预期,目前渗透率还非常低。

目前,公司年报中已经没有提及VR芯片,估计已经停止开发了。

虽然全志科技雄心勃勃的进入多个热门领域,但这些领域要么市场规模还很小,比如VR、早教机器人,要么公司进入太晚错过最佳时机,比如智能音箱,要么产品竞争力不强,难以进入主流大厂,比如汽车电子、VR等。

因此,公司的营收近五年一直没有显著增长。

总体上看,全志科技涉及的领域以消费电子为主,市场需求变化很快,竞争很激烈,需要企业能够提前前1-3年准确预测未来市场的需求,才能站上浪潮之巅。而过去十年,全志科技就一次幸运的踩中了平板电脑的爆发,其他众多领域都没有能够平板电脑的辉煌。

因此,全志科技这种企业属于冲浪型企业,如果能准确踩中一股大浪,业绩就能很快爆发;但是浪潮变化极快,企业很难长时间屹立潮头。目前来看,汽车电子对于全志来说是一个极好的机会,未来业绩能否超过2013年巅峰期,就看这几年企业能否把握住这次历史大机遇。

责任编辑:haq

-

芯片

+关注

关注

455文章

50714浏览量

423116 -

汽车电子

+关注

关注

3026文章

7941浏览量

166892 -

全志科技

+关注

关注

4文章

104浏览量

16094

发布评论请先 登录

相关推荐

如何用OpenCV进行手势识别--基于米尔全志T527开发板

全志亮相灰度科技2024年新品发布会

全志T507-H国产平台Ubuntu系统正式发布,让您的应用开发更便捷!

开源项目!DIY了一台无人机,用全志T113芯片

8月全志芯片开源项目分享合集

石头科技全志科技联袂打造,基于全志MR527、全志MR813智慧扫地机器人创新发布

2月全志芯片开源项目分享合集

全志T527国产核心板及米尔配套开发板批量上市!

米尔这款首发的国产核心板批量上市了!全志T527

全志科技能否把握住汽车电子新机会?

全志科技能否把握住汽车电子新机会?

评论