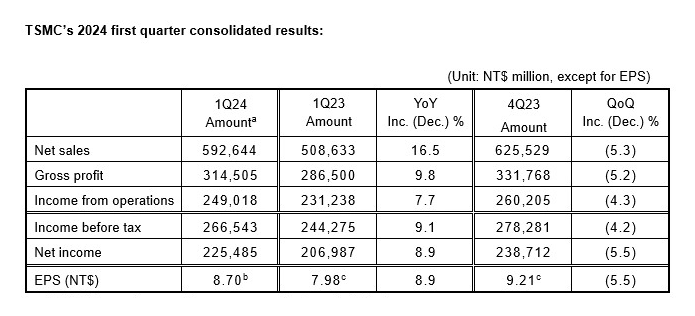

图:来自台积电官网

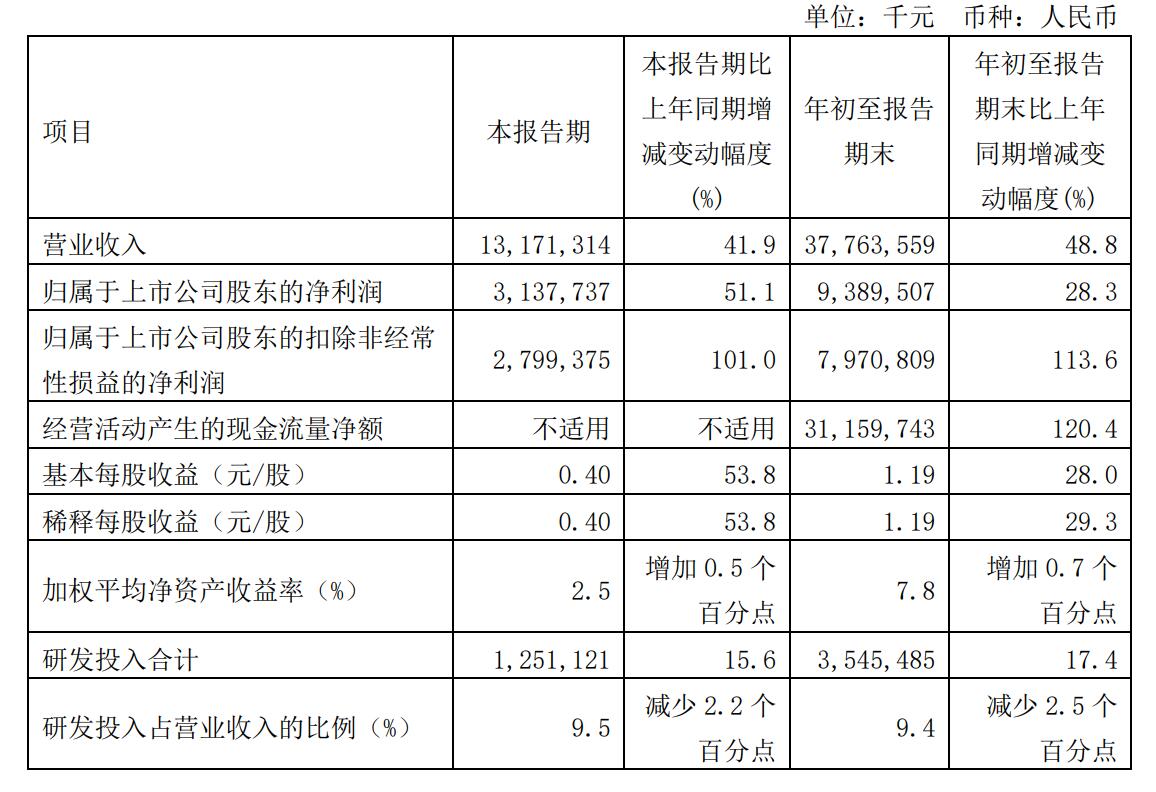

第三季度,中芯国际总体营业收入达到19.07亿美元(131.7亿元),较上一季度营收增长0.2%,比较去年Q3同期增长34.7%。归属于上市公司股东的净利润31.38亿元,同比增长51.10%。第三季度研发投入占比达到9.5%,达到12.51亿人民币,与去年同期相比减少2.2%。早在10月13日,全球晶圆代工第一大厂商台积电发布了第三季度财报,台积电以202.3亿美元季度营收位列第一,这也是其季度营收首次突破200亿美元大关。同比增长35.9%,环比增长11.4%。利润为2809亿新台币(约合88.1亿美元)。与 2021 年第三季度的数字相比,利润也增长了惊人的 80%。我们对比之下,可以看到台积电本季度营收约为中芯国际的10倍,利润约为中芯国际的19.4倍。

图:来自中芯国际财报

营收对比分析:台积电先进制程收入丰厚 中芯国际销售单价提升

中芯国际的财报显示,第三季度,来自智能手机的晶圆收入占比达到26%,智能家居、消费电子的占比分别是14.9%和23.3%。其中,公司智能手机业务占比较去年同期明显下滑。

公司管理层对外表示,第三季度出货量略有下降,但销售单价因产品组合优化小幅上升,收入和上季度持平。由于外部需求下行,内部部分工厂进行了岁修,同时折合八英寸月产能环比增长了3.2万片,产能利用率为92.1%,较上季度下降了五个百分点。综合上面各个因素,三季度毛利率为38.9%,环比下降0.5个百分点。

台积电表示,5nm工艺的出货量占2022年第三季度收入的28%,7nm工艺的收入占26%,两者相加达到了销售金额的54%,先进工艺占据了超过一半的收入,相比上个季度的占比增加了3%。目前在台积电的定义里,7nm或更先进的工艺称为先进工艺。台积电的业务分类中,来自智能手机的业务占比达到41%,来自HPC的业务占比达到39%,来自IoT的营收占比达到10%。汽车电子营收占比达到5%,消费电子的占比达到2%。

四季度业绩展望

中芯国际预计,四季度,受手机、消费领域需求疲弱,叠加部分客户需要缓冲时间解读美国出口管制新规而带来的影响,销售收入预计环比下降13%到15%,毛利率在30%到32%之间。根据前三季度业绩和四季度指引中值,公司全年收入预计在73亿美元左右,同比增长约34%,毛利率预计在38%左右。全年资本支出计划从50亿美元上调为66亿美元。

台积电指出,从2022年第四季度开始,台积电公司的7nm和6nm的产能利用率自过去三年的高点下滑,主要原因是智能手机和PC终端市场疲软,以及客户产品进度延迟,市场推测这位产品延迟的客户是英特尔。

台积电还表示,预计7nm和6nm利用率下滑的情况延续到2023年上半年,因为半导体供应链库存需要几个季度才能重新平衡达到健康水平。因此,台积电同步调整了N7和N6的资本支出。

针对第四季度的展望,台积电预计营收将持平约199亿美元到207亿美元之间,毛利率上看61.5%,届时会是营收和毛利率都再创新高。

台积电宣布调降2022年资本支出,减少10%,从原本400亿美元降至360亿美元。今年的资本预算中,约70%-80%会用在先进制程、约10%先进封装及光罩,另外约10%-20%是特殊制程。台积电证实南京12寸晶圆厂获得一年的设备许可证,可以用来生产包括28nm和16nm制程。

本文由德赢Vwin官网

原创,转载请注明以上来源。微信号zy1052625525。需入群交流,请添加微信elecfans999,投稿爆料采访需求,请发邮箱zhangying@elecfans.com。

-

中芯国际

+关注

关注

27文章

1418浏览量

65333 -

台积电

+关注

关注

44文章

5632浏览量

166407 -

净利润

+关注

关注

0文章

68浏览量

16555 -

7nm

+关注

关注

0文章

267浏览量

35332

发布评论请先 登录

相关推荐

中芯国际2024年Q3财报亮眼,净利润同比增长56.4%

法拉电子Q3营收13.22亿,净利润增幅达31.04%

台积电3nm制程需求激增,全年营收预期上调

台积电Q2净利润2478.5亿元新台币

台积电净利润将实现显著增长

台积电2025年资本支出有望大幅增长

蓝思科技Q1净利润增长379% 净利润达3.09亿

台积电今年资本支出目标280亿-320亿美元 维持不变

台积电一季度净利润同比增8.9%,5纳米工艺占晶圆总收入37%

台积电和中芯国际Q3净利润大涨 全年资本开支出现上调和下降不同趋势

台积电和中芯国际Q3净利润大涨 全年资本开支出现上调和下降不同趋势

评论