固德威是以光伏逆变器为核心的整体解决方案服务商。公司 2010 年成立于江苏苏 州,13 年来专注太阳能、储能等新能源电力电源设备的研发、生产和销售,产品 覆盖全球 100 多个国家和地区。公司 2020 年于上交所科创板上市。根据 WoodMackenzie 统计,公司 2019 年户用储能变流器全球出货量第一。2021 年公司 全球逆变器出货量位列第七名(彭博新能源财经统计),仅次于阳光电源、华为、 古瑞瓦特、锦浪科技、SMA 和 Fimer。目前公司业务主要覆盖户用和工商业光储, 同时涉及地面电站和光电建筑解决方案。

控股股东合计持股 31.77%。公司实控人黄敏为控股股东,直接持有公司股票 30.97%,通过苏州聚德投资企业间接持股 0.8%,合计持股 31.77%。公司目前两大 生产基地位于江苏苏州和安徽广德,产品通过德国、美国、日本等海外子公司销 往全球各地。公司管理层产业经验丰富。公司创始人黄敏曾入选科技部 2017 年科技创新人才, 副总经理方刚长期致力于光伏逆变器及储能变流器的研发工作,团队具有较为丰 富的产业经验,能够推动公司在技术、市场等多个层面取得领先地位。

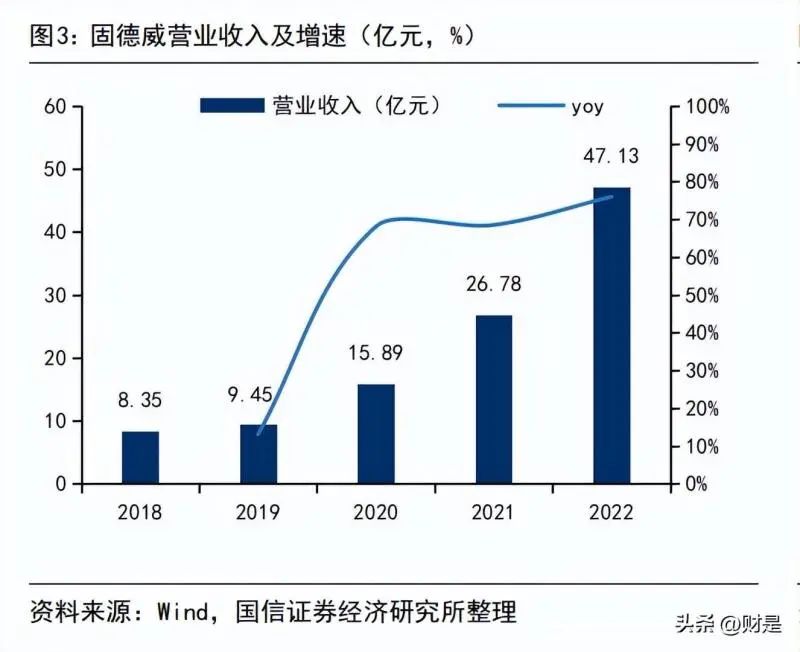

受益于分布式光储行业高景气,公司业绩呈现高速增长

公司 2018 年-2022 年营业收入由 8.35 亿元增长至 47.13 亿元,年均复合增长率 为 54%。2018-2022 年归母净利润由 0.56 亿元增长至 6.52 亿元,年均复合增长率 为 85%。光伏与储能产品并驾齐驱。光伏并网逆变器业务方面,2019 年至 2021 年营收由 7.6 亿元增长至 19.54 亿元,年均复合增长率 60.3%。2022 年前三季度光伏并网 逆变器业务实现营收 13.45 亿元,占营收比例达到 46.1%,为公司第一大业务。储能变流器方面,2019-2021 年营收由 1.08 亿元增长至 4.03 亿元,年均复合增 长率 92.9%。2022 年前三季度储能变流器业务实现营收 10.08 亿元,占营收比例 34.6%。储能电池业务 2021 年开始贡献营收,2022 年前三季度实现营收 3.03 亿 元,占营收比例 10.4%。目前光伏产品与储能产品总体营收体量并驾齐驱。

盈利能力方面,公司整体毛利率与净利率自 2020 年后呈现逐年下降态势。利润 率下行主要原因为:1)逆变器产品受到市场的扩容、竞争的加剧、原材料涨价和 汇率波动的影响,其中光伏并网逆变器毛利率自 2019 年的 41.02%下跌至 2022 年 前三季度的 28.14%,储能变流器毛利率自 2019 年的 52.64%下跌至 2022 年前三季 度的 41.78%。2)低毛利率的储能电池业务起量。储能电池业务毛利率约 12%,在 2021 年起贡献营收并快速增长下,影响了公司整体利润率。

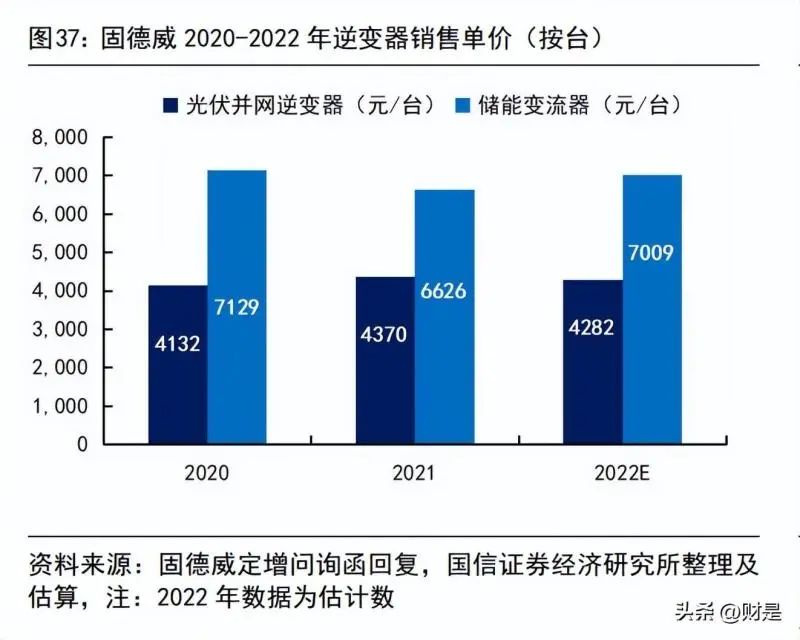

盈利结构方面,储能变流器高价值量与高毛利率提升公司盈利能力。从销售单价 来看,2021 年公司储能变流器单台价格为 6626 元,光伏逆变器单台价格为 4370 元;2022 年我们估算公司储能变流器单台价格为 7009 元,光伏逆变器单台价格 为 4282 元,储能变流器单台价值量高于光伏逆变器。从毛利率上看,储能变流器 整体较光伏逆变器毛利率高 13pct,因此随着未来储能产品销售台套数和销售容 量的增长,公司的收入结构和盈利能力有望呈现结构优化的趋势。

公司费用率高于行业平均水平。公司 2022 年前三季度期间费用率为 20.92%,其 中管理费用率 4.77%,销售费用率 8.09%,研发费用率 8.54%,高于同行业平均水 平,主要原因为公司快速扩张,建设销售渠道,提升研发人数与薪酬总量。伴随 公司营收规模扩大,经营杠杆效应得到显现,2022 年 Q3 公司期间费用率为 15.8%, 其中销售费用率 6.1%,管理费用率 3.8%,研发费用率 6.6%,环比得到显著改善, 展望 2023 年,我们预计公司费用率将得到有效控制。

全球分布式光储市场快速增长

全球光伏装机需求高增,分布式光伏前景广阔

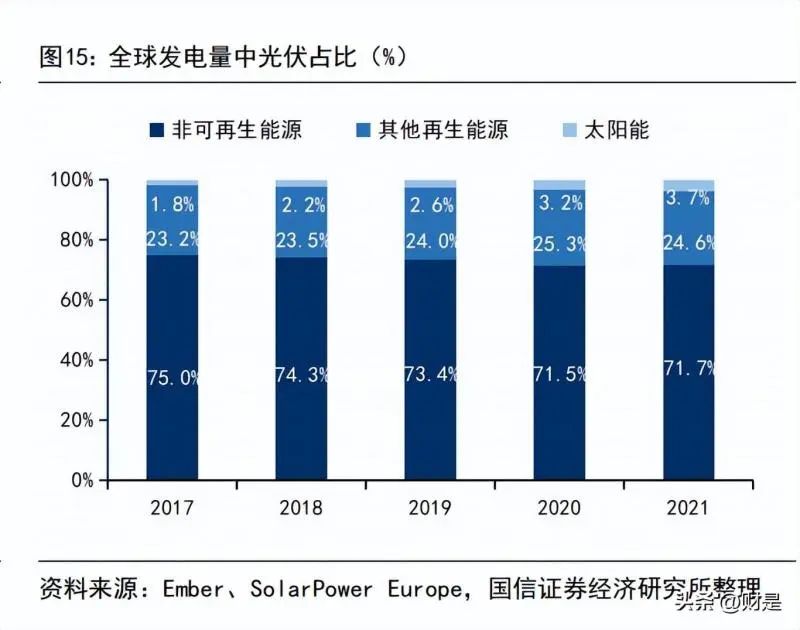

随着光伏技术的成熟以及全球各地区能源危机的突显,光伏逐渐成为新增电力装 机的主体能源,并取得快速发展。截至 2021 年底全球太阳能发电总装机量累计达 到 940GW,光伏发电已成为全球增长速度最快的可再生能源品种——2021 年光伏 新增装机 168GW,占全球新增可再生能源比例达到 56%。但从发电规模来看,光伏 发电在电力市场中占比较小,2021 年仅占全球电力总发电量的 3.7%,未来在电量 替代空间巨大。2022 年中国光伏新增并网容量 87.41GW,创历史新高,预计 2022 年全球新增光伏 约为 230GW,同比增长 35.3%。预计 2023 至 2026 年全球光伏新增装机可达到 335/438/547/640GW,年复合增长率达到 24.1%,到 2030 年全球光伏新增装机将 超过 1100GW。

按照开发规模和应用场景,光伏电站主要分为集中式和分布式;分布式光伏又可 进一步细分为户用屋顶光伏和工商业屋光伏电站。相对于集中式光伏,分布式光伏投资小、建设快、占地面积小、灵活性较高,是未来光伏发展的主要方向。在全球主要海外市场中,分布式光伏发展较早,应用普遍,已被欧洲、澳洲、美 国等市场广泛采用,为海外市场主要光伏发电方式。历史上分布式光伏的发展规 模与集中式并驾齐驱,容量占比保持在 40%以上。我们预计 2022 年全球分布式光 伏装机量达到 120GW,占比 52%,预计 2023-2026 年全球分布式装机比例稳定在 45-46%,2023-2026 年新增装机分别达到 154/198/250/294GW,年复合增速 24.1%。

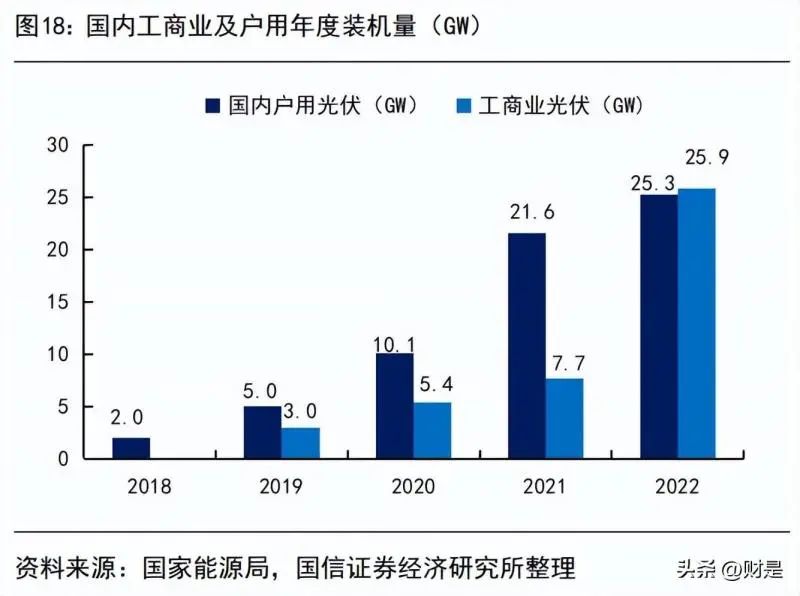

国内分布式光伏市场可期。随着居民对光伏发电的接受程度越来越高,户用分布 式光伏的应用近几年已逐步以家电消费品的概念被居民所接受,成为我国新增分 布式光伏中占比最高、增速最快的应用场景。2021 年主要受益于国内户用补贴政 策推广,当年分布式光伏达到 29.27GW,占国内全部新增光伏的 53%。

2022 年以来分布式光伏主要受益于整县推进政策和用电侧峰谷电价差的扩大。2022 年我国光伏新增装机 87.41GW,其中分布式光伏新增装机 51.11GW,占比 58.5%,其中户用光伏装机量 25.25GW,工商业分布式为 25.86GW。2022 年 6 月, 国家发改委、国家能源局等九部门联合发布《“十四五”可再生能源发展规划》, 提出大力推动光伏发电多场景融合开发。全面推进分布式光伏开发,重点推进工 业园区、经济开发区、公共建筑等屋顶光伏开发利用行动,在新建厂房和公共建 筑积极推进光伏建筑一体化开发,实施“千家万户沐光行动”。我们预计 2023-2026 年国内分布式光伏新增装机分别为 59/77/101/124GW,年均 复合增速为 28.5%。

欧洲市场快速增长。2021 年欧洲分布式装机量约为 16.8GW,占比约 65%,2022 年在俄乌冲突大背景下,欧洲居民电价高企,进一步刺激分布式光伏需求,我们 预计 2022 年欧洲分布式光伏装机量为 31.2GW,占比约 65%,2023-2026 年欧洲分 布式光伏预计从 42.3W 增长至 74.8GW,年复合增速 21%。美国加州强制安装光伏系统,分布式装机稳步提升。美国加利福尼亚州于 2019 年出台政策要求自 2020 年起对三层以下新建建筑强制安装光伏系统,2021 年美 国分布式光伏装机达 7.6GW,占比达 27.8%,我们预计 2023 至 2026 年美国分布式 光伏发展规模预计在 8GW 至 16GW,年复合增速 26%。

储能行业迎来平价爆发式增长阶段。目前储能处于由商业化初期向规模化过渡的阶段,“新能源+储能”是新型储能系 统的主要应用场景。随着新能源发电的占比提升,储能亦大有作为,全球主要国 家和地区都将发展储能作为能源革命中的重要环节,推出一系列政策推动储能发 展。政策通过明确储能市场地位、对储能进行补贴或税收减免等方式增强储能的 经济性,进而刺激储能需求。相比传统能源,光伏等可再生能源发电普遍存在间歇性、波动性问题,需要储能 配套以平滑和稳定电力系统运行。光伏发电系统与储能电池系统相结合,可以起 到“负荷调节、存储电量、配合新能源接入、弥补线损、功率补偿、提高电能质 量、孤网运行、削峰填谷”等作用。因而随着光伏等可再生能源占比的持续提升, 储能在未来电力系统中将是不可或缺的角色,发展空间广阔。

随着储能技术的进步,储能系统成本快速下降。以电化学储能成本中占比近九成 的锂离子电池为例,2010 年至 2021 年磷酸铁锂(LFP)电池价格下降近 90%, 循环寿命增加近两倍,带动储能成本快速下降,为储能的发展提供内部动能。在 储能发电的内外部动能持续推动下,储能的经济效益优势日渐凸显,带动近年全 球储能装机规模快速增长。

户用储能欧美先行。2022 年以来俄乌冲突导致全球能源成本上行,2022 年初至今德国电价指数呈持续 上升趋势,并于 2022Q3 达到历史高位。截至 2022Q4,德国电价指数为 193 欧元 /MWh。美国拥有高度市场化的电力体制,84%的电力由私人投资者拥有的公司提供,12% 由州政府企业和合作企业提供,只有 4%由联邦政府管理的公司提供。电网建设是 一项耗资巨大的工程,为了保证投资效益,美国企业采用了最便宜的组网模式。近些年随着极端天气频发、光伏安装量的快速上行,给电力供应的稳定性带来较 大的挑战,美国在 2000 年至 2021 年间共发生 1500 起天气引起的大型断电。2022 年初至今美国交易电价呈持续上升趋势,近期交易电价稍有回落。

面对上述压力,欧美各国致力于推行针对光储系统的补贴或退税政策,来尽早实 现清洁能源的替代。以美国为例,2022 年 8 月美国通过 IRA 法案,首次将独立储 能纳入 ITC 抵免范围,不再需要与光伏搭配,储能装机对光伏的依赖性将大幅降 低,有助于推动美国储能市场高速增长。

国内用户侧分布式储能迎来新的发展机遇。2021 年 7 月,国家发改委、国家能源 局联合印发《关于加快推动新型储能发展的指导意见》,核心目标是实现新型储 能从商业化初期向规模化发展的转变。工商业储能是储能在用户侧的典型应用, 与户用储能同属表后市场,相比表前储能,具有单体规模小、电压等级低、以用 电价格结算等特点。2021 年和 2022 年夏季多地由于高温等气候问题出现限电情 况,对工商业用电都提出了一定的限制。同时各省相继调整了用户侧的分时电价 政策,扩大了峰谷价差,从而提升了工商业储能的经济性。不仅刺激了分布式光 伏的安装需求,而且还鼓励光储结合的分布式能源发展模式。在此背景下,工商业储能成为国内企业实现紧急备电、降低成本支出的重要改善 手段,工商业储能需求有望在 2023 年获得大幅提振。

综上所述,我们预计 2022-2026 年全球分布式储能将实现快速发展,其中工商业 储能预计装机容量从 4.7GWh 增长至 90.2GWh,年复合增速 109%,预计 2026 年全 球工商业储能装机容量占比达到 11.2%;户用储能预计装机容量从 10.6GWh 增长 至 187.2GWh,年复合增速 105%,预计 2026 年全球户用储能装机容量占比达到 23.3%。未来几年以电化学为主的全球新型储能将跟随新能源发电实现蓬勃发展,我们预 计 2022-2026 年国内储能行业新增装机量从 6.9GW 增长至 88.4GW,年均复合增速 89.2%,2022-2026 海外储能行业新增装机量从 15GW 增长至 124GW,年均复合增速 69.4%,2022-2026 全球储能行业新增装机量从 21.9GW 增长至 212.4GW,年均复合 增速达到 76.5%;考虑时长下,装机容量从 47GWh 增长至 803.5GWh。

光伏和储能电力电子产品高度协同

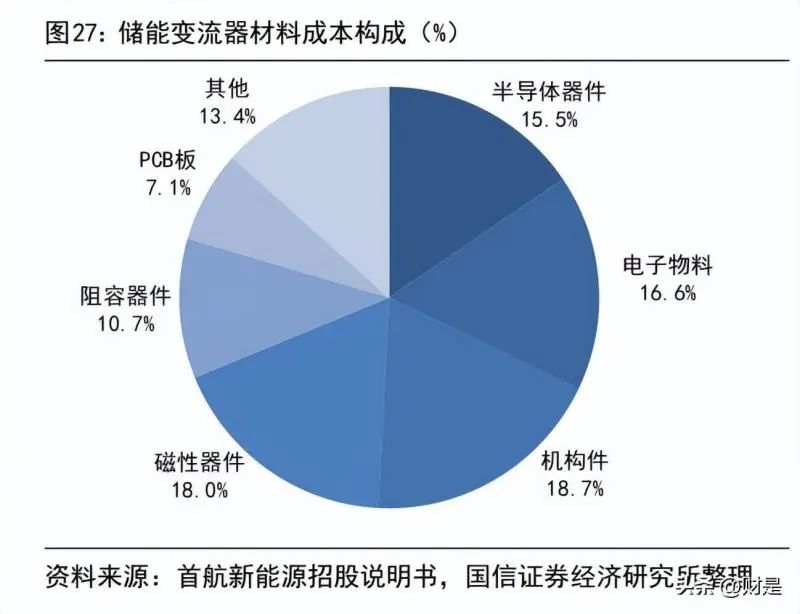

光伏逆变器主要作用主要将光伏发电系统产生的直流电转换成交流电;储能变流 器(PCS)又称储能逆变器,是储能装置和电网中间的关键器件,用作控制电池的充 电和放电过程,进行交直流的变换。两类新能源电力电子产品的主要零部件均包 括包括 IGBT、IC 等半导体器件,传感器、连接器、线材等电子物料,散热器、紧 固件等机构件,电感、变压器等磁性器件,电阻、电容等阻容器件以及 PCB 板等。并且在应用端也开始呈现高度的协同效应。在光伏逆变器已经取得非常大的市场 规模的前提下,未来几年储能变流器作为储能产业链中的重要一环,有望受益于 行业的高速爆发快速发展。

行业格局。根据 IHS Markit 数据,2021 年全球逆变器市场份额来看,阳光电源和华为合计 占据全球接近半数份额,分别为 25.6%/23.8%。国内企业古瑞瓦特,锦浪科技, 固德威,上能电气,特变电工位居前十。CR10 合计占据份额接近 88.3%。

针对光伏应用场景不同,选取的逆变器类型大致可以分为集中式、组串式、和微 型逆变器。对于地势较为平坦的地区来说,集中式逆变器依然是大型地面电站的 主要解决方案。目前国内集中式光伏逆变器制造厂商主要包括阳光电源、华为、上能电气、特变电工等。组串式逆变器,主要应用于分布式光伏系统。组串式逆 变器的单体容量一般在 100kw 以下。目前国内组串式光伏逆变器制造厂商主要包 括锦浪科技、固德威、德业股份等。微型逆变器主要应用于分布式中小型屋顶电 站和户用屋顶电站。微型逆变器单体容量在 1kw 以下。其优点是可以对每块组件 进行独立的最大功率跟踪控制,提高整体效率,此外微型逆变器仅几十伏直流电 压,且全部并联,最大程度降低了安全隐患。

储能市场为新能源电力电子行业扩展新赛道。根据 IHS Markit 对 2021 年全球储 能 PCS 的行业竞争格局总结来看,Power Electronics 占据全球 24.4%份额位居第 一,阳光电源/Tesla/SMA/科华数据以相应市场份额位居全球 2-5 名。欧洲户储 PCS 方面,华为 17.9%份额位居第一,国内企业首航新能源,固德威,古瑞瓦特, 锦浪科技均在前十。随着锦浪科技、固德威、德业股份等国内企业在储能变流器 中的生产、渠道布局建设加速,我们预计国产储能 PCS 企业在全球市场份额将提 升。

储能变流器业务提升行业盈利能力。2021 年储能变流器单价基本大于 1 元/W,光 伏逆变器单价为 0.2-0.25 元/W。从毛利率来看,2021 年样本企业的储能变流器 毛利率接近 40%,由于储能产品基本以出口海外为主,单体价值量及毛利率均高 于光伏产品,未来随着户用储能发展,储能变流器将为逆变器企业带来新的业绩 增量。

光储赛道高景气度带动行业快速扩产

在光储逆变器高景气度带动下,行业内重点公司均陆续启动再融资扩产。1)固德 威于 2022 年 6 月公告计划募资 25 亿元,建设并网逆变器、储能逆变器、储能电 池生产基地项目,目前定增方案已获得证监会同意注册批复;2)锦浪科技于 2022 年 6 月公告计划募资 29.25 亿元用于建设 95 万台组串式逆变器新建项目,目前定 增股票已发行;3)德业股份于 2023 年 2 月预告定增方案,募集 35.5 亿用于投产 25.5GW 组串式、储能式逆变器以及 3GW 微型逆变器项目,目前定增预案已收到上 交所受理;4)阳光电源于 2021 年 2 月公告计划募资 36.4 亿元,建设 100GW 新能 源发电装备制造基地项目和研发创新中心扩建项目,目前定增股票已发行。

全球化布局迎接高成长

光伏与储能产品协同发展,多场景应用

公司光伏逆变器产品主要应用于户用光伏(功率段涵盖 0.7-25kw)和工商业光伏 (功率段涵盖 25-136kw),并涉及地面电站(功率段涵盖 225-320kw)。储能变 流器主要应用于户用储能(功率段涵盖 3-30kw),工商业储能(50-100kw)。在 储能变流器产品协同下,公司自 2021 年后相继推出三款储能电池产品,LynxHomeU 系列低压电池,LynxHomeF 系列高压电池和 Lynm C 系列工商业电池,其中 Lynxhome 系列电池主要适配户储产品,采用可扩展模块化设计,采用磷酸铁锂电芯,可实 现 5-32kWh 电池容量扩展,Lynm C 系列工商业电池主要适配工商业储能产品,电 池容量涵盖 101-156kwh。

聚焦欧洲市场,拓展全球化布局

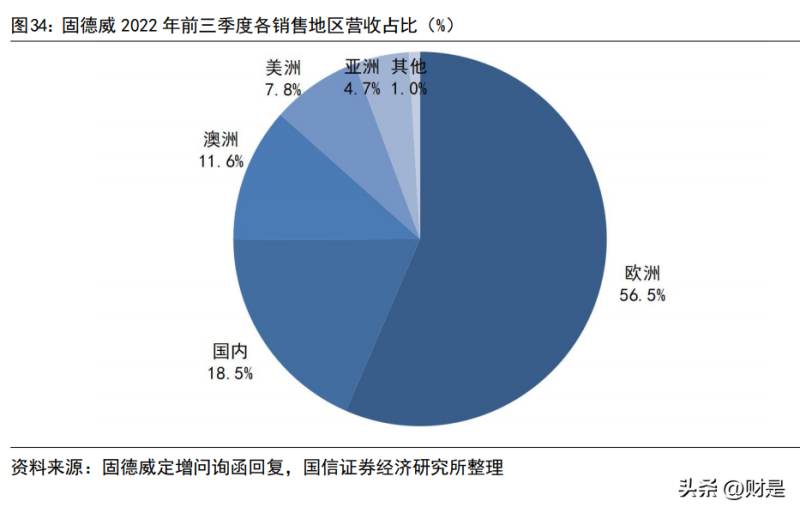

从产品销售的细分市场上看,公司以销往欧洲市场为主,2022 年前三季度欧洲市 场营收占比达到 56.5%,欧洲市场国家包括荷兰、意大利、德国、波兰、捷克、 西班牙等大力推动分布式光储发展的地区。同时,公司致力于全球化布局,2022 年前三季度国内市场营收占比达到 18.5%,澳洲占比 11.6%,美洲 7.8%,亚洲其 他地区 4.7%,其中美洲地区包含巴西、墨西哥等新兴市场以及美国。因美国市场 偏好当地品牌,固德威与 GE Electrical(通用电气)合作,以贴牌方式进入美 国市场快速获取市场份额。

积极拓展渠道建设。根据易恩孚太阳能光伏网数据,目前固德威销售渠道包含 239 家逆变器经销商和 24 家储能系统经销商,渠道数量处于行业领先地位。由于逆变 器销售靠近终端,且国内逆变器厂商加速出海,因此海外渠道建设,尤其是户用、 工商业分布式的渠道建设至关重要,同时渠道建设也成为逆变器厂商核心竞争要 素。展望未来,在全球各地分布式光储装机量高增长的背景下,公司领先的渠道 商数量将充分助力公司品牌推广和业务拓展。

价格分析:海外需求推动价格上涨,公司产品向高功率段拓展

2022 年由于俄乌战争影响,海外尤其是欧洲地区电价高企,推动光储并网需求提 升。受益于此,公司储能产品价格上涨,预计由 2021 年 6626 元/台上涨至 2022 年 7009 元/台。同时公司推出更高功率的光储产品,向工商业光储、地面电站等 应用场景拓展,从单价来看,光储产品单瓦价格呈现逐年下降趋势,光伏产品预 计由 2020 年 0.29 元/W 下降至 2022 年 0.24 元/W,储能产品由 2020 年 1.29 元/W 下降至 2022 年 1 元/W。

销量分析:光储产品齐增长

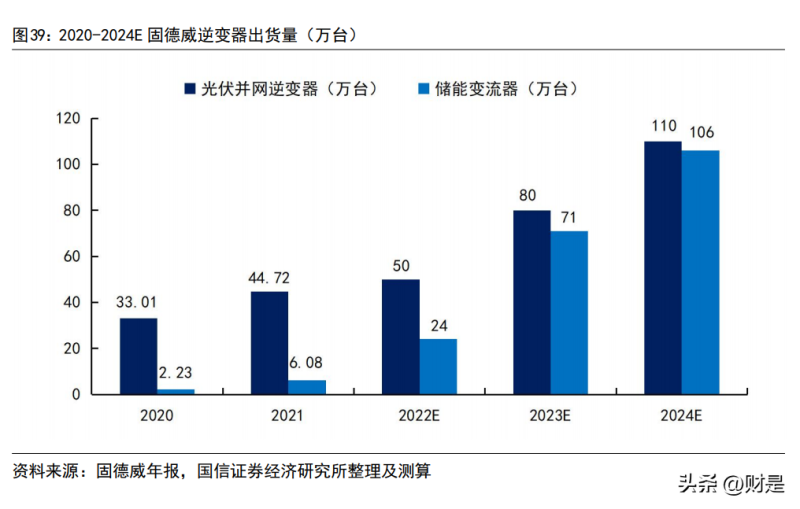

销量来看,公司光伏并网逆变器 2020/2021 年共销售 33.01/44.72 万台,储能变 流器 2020/2021 年销售 44.72/6.08 万台,逆变器销量呈现高速增长态势,我们预 计 光 伏 并 网 逆 变 器 2022-2024 年 销 量 为 50/80/110 万 台 , 增 速 分 别 为 12%/60%/38%。预计储能变流器 2022-2024 年销量为 24/71/106 万台,增速分别为 295%/196%/49%。

盈利预测 假设前提 1.光伏并网逆变器业务 销量:全球光伏装机持续高增,分布式占比稳步提高,公司在产能提升的前提下, 不断拓宽海外客户和渠道,推动公司并网逆变器业务销量高速增长。我们预计公 司 2022-2024 年并网逆变器销量为 50/80/110 万台,增速分别为 12%/50%/37.5%。单价:一方面,公司不断提升海外客户比例,提升逆变器平均功率有助于逆变器 销售价值量提升,另一方面随着行业内新进入者增多,竞争加剧可能会导致逆变 器 行 业 销 售 价 格 下 降 。我 们 预 计 公 司 2022-2024 年 并 网 逆 变 器 单 价 为 4282/4200/4000 元/台。营收:我们预计公司 2022-2024 年并网逆变器业务营收为 21.4/33.7/44 亿元,增 速分别为 9.5%/57%/31% 毛利率:伴随 IGBT 短缺压力缓解,逆变器成本端变动基本趋向于稳定。我们预计 公司 2022-2024 年并网逆变器业务毛利率为 28%/27.7%/20%。

2.储能变流器业务 销量:全球储能行业装机高增带动储能变流器高景气发展,公司不断拓宽海外客 户和渠道,推动公司储能变流器业务销量高速增长。我们预计公司 2022-2024 年 储能变流器销量为 24/71/106 万台,增速分别为 295%/196%/49%。单价:公司海外占比偏高,提升储能变流器平均功率有助于储能变流器销售价值 量提升,另一方面长期来看,储能行业带有降本需求,预计行业内新进入者增多, 竞争加剧可能会导致储能变流器行业销售价格下降。我们预计公司 2022-2024 年 储能变流器单价为 7009/6945/6700 元/台。营收:我们预计公司 2022-2024 年储能变流器业务营收为 16.8/49.3/71 亿元,增 速分别为 218%/193%/44%。毛利率:伴随 IGBT 短缺压力缓解,逆变器成本端变动基本趋向于稳定。我们预计 公司 2022-2024 年储能变流器业务毛利率为 42%/42%/40.3%。

3. 储能电池业务 营收:我们预计公司 2022-2024 年储能电池业务营收为 5/36.5/57.2 亿元, 2023-2024 年增速分别为 660%/57%。毛利率:我们预计公司 2022-2024 年储能电池包业务毛利率为 13.4%/19.5%/20%。

4. 其他业务 营收:我们预计公司 2022-2024 年其他业务营收为 3.9/4/4.2 亿元,增速分别为 58%/3.3%/5%。毛利率:我们预计公司 2022-2024 年其他业务毛利率为 29.7%/30%/30%。综上所述,我们预计 2022-2024 年实现营收 47.1/123.5/176.5 亿元,同比 +76%/162%/43%,毛利率 31.6/31.2%/28.4%。费用率方面,我们假设 2022-2025 年销售费用率为 6.3%/4.5%/4.2%/4%,管理费 用率为 4.2%/3.2%/2.7%/2.2%,研发费用率为 6.5%/4.4%/3.8%/3.5%,所得税税率 为 5%/15%/15%/15%,股利分配比率为 30%/30%/40%/40%。

审核编辑 :李倩

-

逆变器

+关注

关注

283文章

4715浏览量

206690 -

光伏电站

+关注

关注

5文章

533浏览量

26952 -

储能变流器

+关注

关注

5文章

91浏览量

5519

原文标题:2023年固德威研究报告 专注分布式光储逆变器赛道

文章出处:【微信号:dldzjsyyy,微信公众号:电力电子技术与应用】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

英威腾光伏荣获CREC2024十大分布式光伏逆变器品牌奖

上能电气分布式光伏荣获“分布式光伏优秀制造奖”

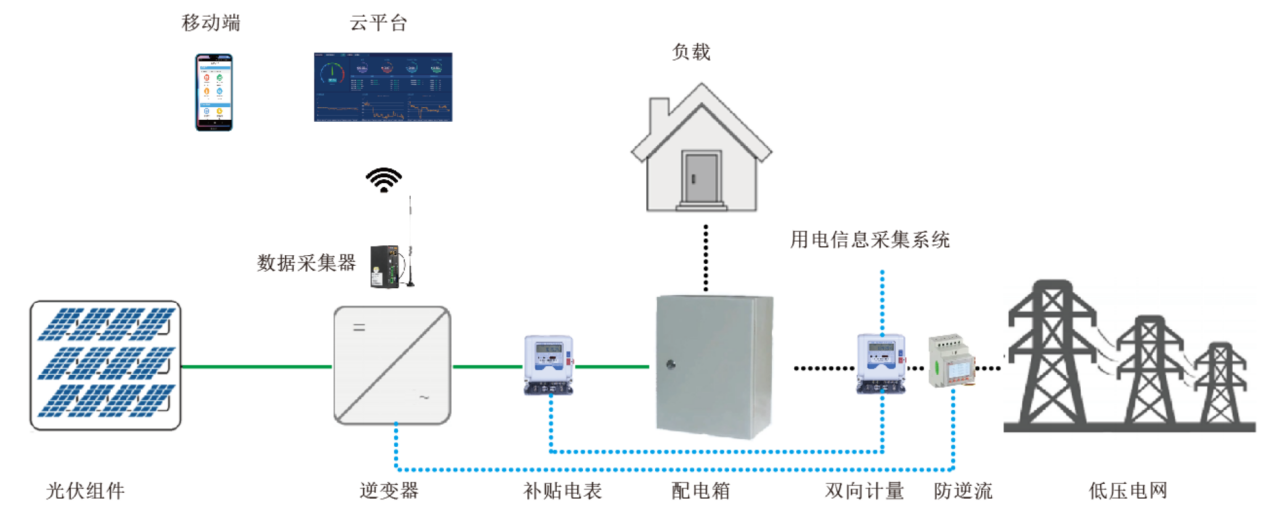

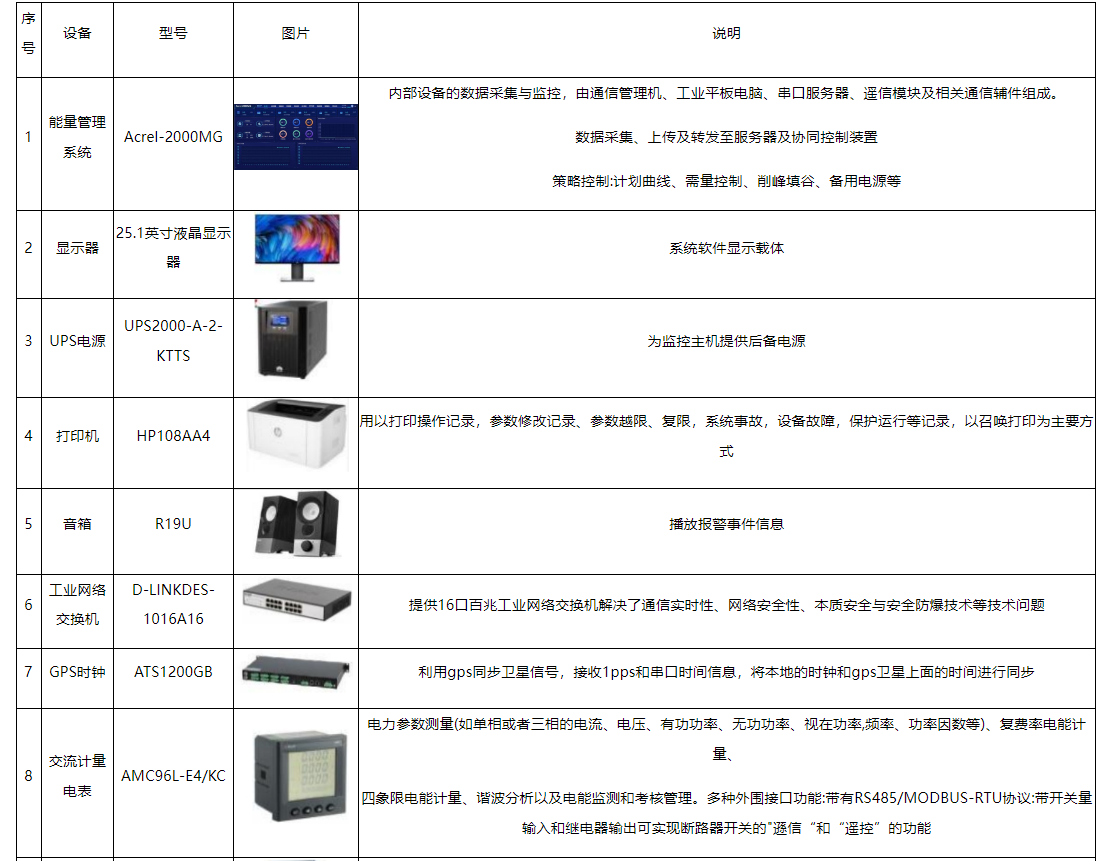

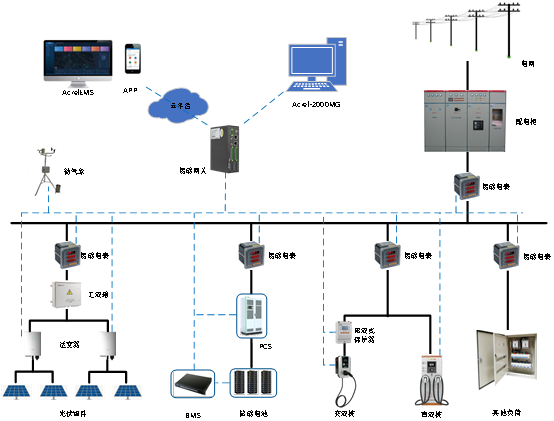

安科瑞分布式光伏集中监控系统

上能电气亮相2024分布式光储市场研讨会

同样是逆变器,储能的和光伏的有啥区别?

意义非凡!固德威中标安徽省电网“源网荷储一体化”虚拟电厂项目

移动储能与分布式储能的区别

分布式光伏发电有哪些优点?分布式光伏发电有哪些应用形式?

分布式光伏电站的运维管理/分布式光伏监控系统

天合储能一体机Potentia探索分布式光储应用新方向

2023年固德威研究报告 专注分布式光储逆变器赛道

2023年固德威研究报告 专注分布式光储逆变器赛道

评论