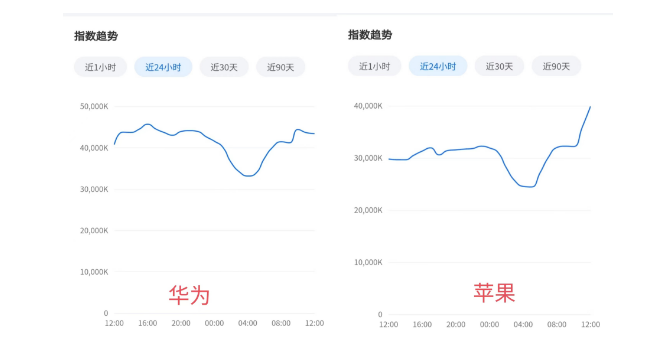

手机发展放缓、汽车电子发展提速,CMOS图像传感器(下文简称CIS)应用此消彼长。

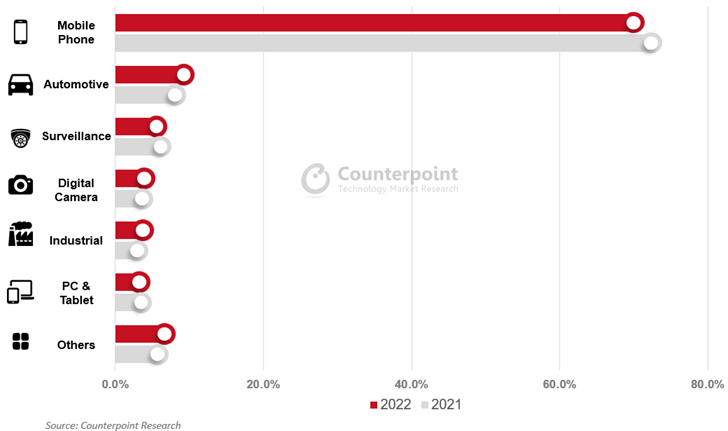

根据机构Counterpoint Research的数据,CMOS图像传感器(下文简称CIS)收入十年来首次同比下降7%,达到190亿美元。手机、PC和平板电脑需求疲软导致CIS市场表现不佳。2022年全球手机出货量同比下降12%。每部手机的平均摄像头数量也下降到3.5个,CIS在手机市场的收入降至132亿美元,同比下降10%,手机在CIS的市场占比也降至70%以下。

图注:CIS各应用市场占比(来源:Counterpoint)

形成对比的是,CIS在汽车、数码相机和工业的收入仍然在强劲需求推动下实现增长。

汽车行业向ADAS和自动驾驶发展,需要更多的摄像头来捕捉足够的道路信息,提高安全性和便利性。2022年,乘用车L2及以上ADAS渗透率为23%,提振了汽车图像传感器出货量。因此,CIS汽车细分市场的份额在2022年上升至9%,仅次于手机。

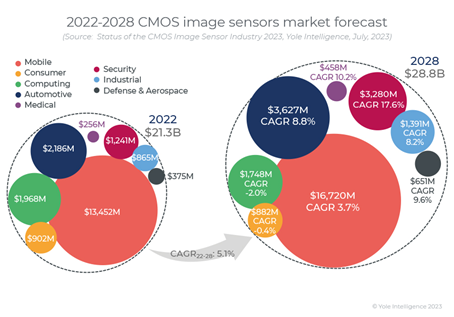

整体CIS市场规模2028年达到290亿美元整体CIS行业仍然平稳增长,机构Yole报告显示,CIS与前几年经历的大幅膨胀的增长相比,收入在2022年停滞不前,达到213亿美元,处于持续的软着陆状态。

汽车、安防和工业CIS份额增长,特别是汽车摄像头正在经历智能座舱、环视和ADAS大幅增长,安全法规进一步推动这种增长。综合来看,CIS整体平均售价维持在3美元以上。Yole预测,从2022年到2028年CIS收入年复合增长率为5.1%,到2028年,由此产生的CIS收入达到290亿美元。

对于CIS供应商来说,汽车和工业无疑是比较大的市场敞口,许多厂商采取高价值和平均售价的产品策略,并进行投资以确保产能或开发内部技术,以获得进一步市场份额。

汽车和工业本身也需要高产品价值和性能,或者更加全面的供应商产品组合。业界仍在寻求CIS更小像素、更高信噪比和更高动态范围,同时降低功耗和传感器的物理尺寸,在这个过程中,全局快门、HDR、LED闪烁、800万像素等这些是被谈论较多的技术趋势。

此外,高性能CIS技术还有其他关注点:

(1)索尼、豪威(OmniVision)和意法半导体等厂商都在研究三堆栈图像传感器架构;

(2)从长远来看,低成本SWIR(短波红外线)成像领域正在兴起,以满足消费应用(例如跟踪相机、3D传感、多光谱成像);

(3)基于事件的成像是高速、低延迟和低功耗成像的解决方案,因为其确保了合理的数据负载。

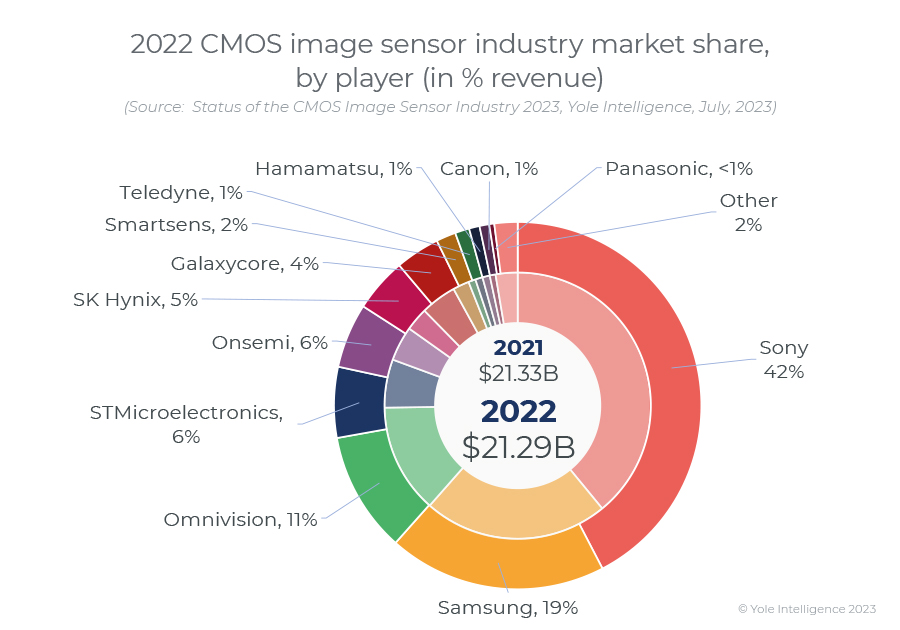

图注:2022年CIS厂商市占率(来源:Yole)

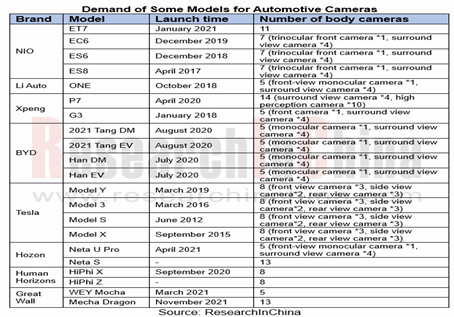

汽车是CIS的增量市场汽车是CIS成长比较显著的市场,按应用场景,汽车CIS的应用可分为三类:ADAS/自动驾驶、智能座舱、环视/后视。Yole预测,到2026年用于ADAS/自动驾驶的CIS将达到1亿件;用于智能座舱的CIS将达到8200万件;用于汽车环视/后视的CIS将达到1.82亿件。

汽车环视/后视系统使用多个摄像头,这部分市场不用多言。ADAS/自动驾驶技术快速发展,汽车摄像头数量也会逐渐增加。自动驾驶水平越高,对摄像头的需求就越大。目前主机厂在积极开发部署L3/L4量产自动驾驶车型,意味着汽车CIS芯片需求潜力巨大。

图注:部分车型的汽车摄像头数量(来源:researchinchina)

就产品而言,ADAS/自动驾驶CIS已经达到800万像素、动态范围开始达到140dB。驾舱CIS通常具有高帧率(60fps或更高)、全局快门,通过产品集成度可以做到使用一个摄像头进行驾驶员监控和乘员监控。环视和后视(图像)类别的CIS通常为1-3MP,大多数动态范围为120dB,少数为140dB。

部分CIS国内厂商及产品介绍目前汽车CIS市场的主要厂商是安森美,索尼、三星等传统手机摄像头CIS厂商也进入汽车市场。汽车CIS目前仍然存在缺货的情况,由此造成供给不足、价格上涨等问题,加上国产化趋势,国内厂商面临发展机遇。下面介绍几家主要国内CIS厂商及其产品。

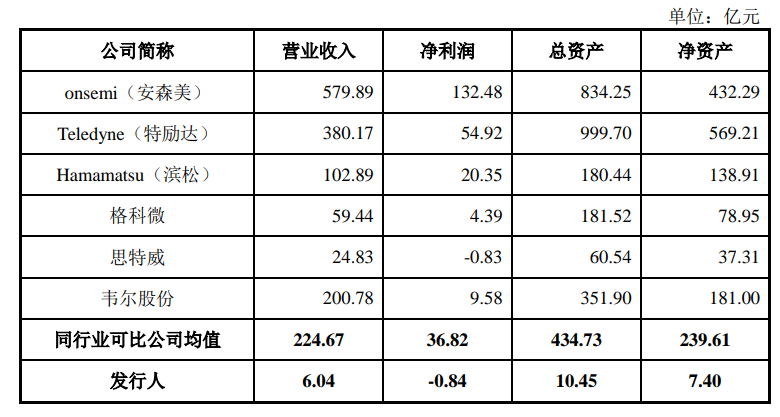

图注:2022年部分CIS上市公司经营情况对比(来源:长光辰芯招股书)

1、豪威OmniVision

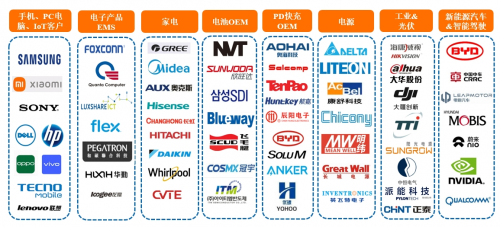

根据母公司韦尔股份公开资料显示,豪威具有LED闪烁抑制技术、全局曝光技术、Nyxel®近红外和超低光技术等方面的积累,使其在适用于汽车市场的高端宽动态范围图像传感器、适用于监视器市场的超低功耗解决方案、适用于监视器市场的近红外和低光传感器、适用于AR/VR等新兴市场的全局快门传感器等领域有着明显的竞争优势。

图注:豪威CIS部分产品(来源:芯查查)

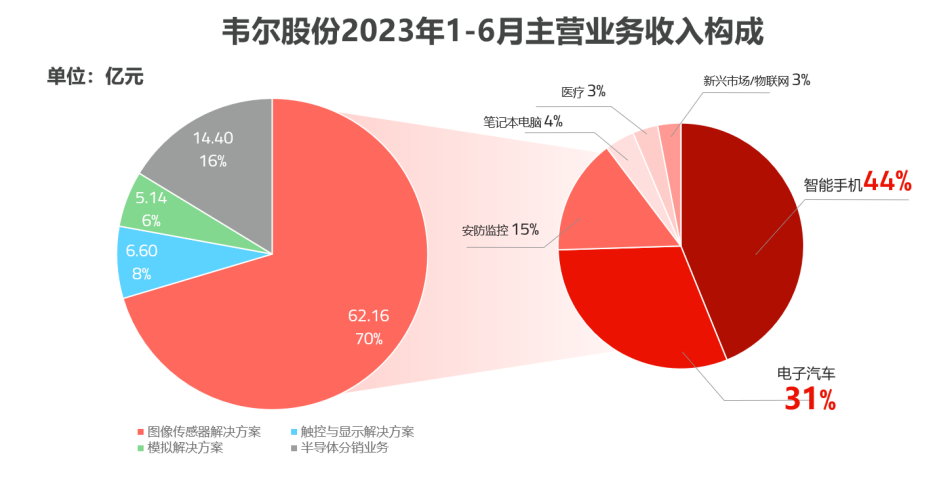

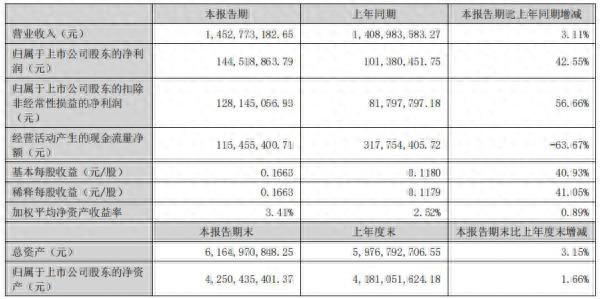

韦尔股份半年报显示,2023年上半年度,韦尔股份实现营业收入88.58亿元,较上年同期减少19.99%。其中半导体设计业务收入实现73.90亿元,占主营业务收入的比例为83.69%,较上年同期减少18.84%;公司半导体分销业务实现收入14.40亿元,占公司主营业务收入的16.31%,较上年同期减少25.20%。

在其半导体设计业务中,图像传感器解决方案业务上半年实现营业收入62.16亿元,占主营业务收入的比例为70.40%,较上年减少14.82%。但是,该公司图像传感器业务来源于汽车市场的收入从2022上半年16.02亿元提升至19.04亿元,较上年同期增长18.87%。

图注:韦尔股份图像传感器解决方案业务上半年营业收入62.16亿元(来源:韦尔股份半年报)

在产品方面,该公司面向汽车领域的两款汽车舱内全局快门传感器包括,用于车内驾驶员监控系统和乘员监控系统(DMS和OMS)的250万像素RGB-IR BSI全局快门传感器OX02C1S,以及用于驾驶员监控系统(DMS)的150万像素黑白单色的(IR)全局快门传感器OX01H1B。两款图像传感器都采用了OmniPixel®4-GS技术,能够在所有像素中同时进行图像检测,准确再现快速运动,同时不会产生任何变形。

2、思特威SmartSens

思特威凭借研发效率和多年在智慧安防领域积累的先进经验,在2022年成功构建了覆盖汽车电子全应用场景的汽车电子CIS产品,包括360度全景影像、行车记录仪、舱内监控、流媒体后视镜、ADAS/AD等产品体系。

在汽车领域,思特威SmartSens集成ISP和TX功能的三合一图像传感器SC101AP光学尺寸为1/4.2英寸,像素尺寸为2.9μm。支持分辨率为1MP和每秒30帧的视频录制和拍摄。2022年底思特威发布了800万像素车规级图像传感器新品SC850AT,该款产品基于ASIL-D功能安全流程开发,符合AEC Q100Grade2及功能安全ISO26262 ASILB等级要求,目前该款产品已经在送样测试阶段。

图注:思特威CIS部分产品(来源:芯查查)

3、格科微GalaxyCore

格科微在高阶CMOS图像传感器领域已具备了一定的技术储备,形成了区别于竞争对手的创新型技术路径,产品像素规格覆盖QVGA(8万像素)至1,600万像素,形成了较为完整的产品体系。在高像素CMOS图像传感器产品中,公司采用了更为先进的背照式结构(BSI)。

公开资料显示,Frost&Sullivan统计,按出货量口径统计,2020年,格科微实现20.4亿颗CMOS图像传感器出货,占据了全球29.7%的市场份额,位居行业第一;以销售额口径统计,2020年,格科微CMOS图像传感器销售收入达到58.6亿元,全球排名第四。格科微GalaxyCore的汽车CIS产品已用于行车记录仪、360°环视摄像头和驾驶舱监控。

图注:格科微CIS部分产品(来源:芯查查)

小 结CIS厂商有望提供更高分辨率、改进的低光性能和增强的动态范围,实现更准确的物体检测和识别。同时,汽车CIS面临独特的技术挑战。在更复杂的ADAS算法和自动驾驶系统中,CIS将集成片上图像处理、高速数据接口和深度学习功能等高级功能。这种集成将减少中央处理器(CPU)的计算负载,并促进视觉数据的实时分析。

在汽车应用中,多个传感器(如雷达和激光雷达)的数据与视觉信息相结合,形成全面的感知系统,也对汽车CIS的鲁棒性提出考验。总之,增强汽车安全性和自主功能会不断进化,汽车CIS将成为其中不可或缺的一部分。

审核编辑 黄宇

- 图像传感器

+关注

关注

68文章

1823浏览量

129180 - CIS

+关注

关注

3文章

188浏览量

29520 - adas

+关注

关注

309文章

2117浏览量

208279

发布评论请先登录

相关推荐

双十一正式开售,华为、小米手机一机难求!消费电子市场复苏趋势明显

消费回暖!麦捷科技净利润同比增长42.55%

CIS公司业绩回暖,上半年表现亮眼

全球智能手机二季度销量增长 同比增长6%

CIS市场,新变局

劲拓股份2023年业绩报告:电子装联与光电显示业务承压,半导体业务仍具潜力

日月光投控墨西哥购地进军北美车用电子市场

全球功率半导体市场迅猛增长:消费电子产品与新兴技术共同驱动

传苹果暂停折叠屏手机开发?折叠屏手机还是消费电子的增长点吗?

钧崴电子IPO上市:深耕电阻产品,助力消费电子行业发展

“歌尔方案”助力消费电子产业升级

华为对平板电脑提价 或带动消费电子走出一波涨价潮?

麦捷科技:通讯及消费电子市场复苏,目前订单情况良好

为什么国内芯片消费电子可以,汽车电子却不行?

消费电子端连接器市场有望缓和

分析 丨消费电子市场放缓,CIS如何保持增长?

分析 丨消费电子市场放缓,CIS如何保持增长?

评论