2022年以来,全球储能市场大规模爆发,不断有新进入者加入赛道,储能电芯价格也随着锂盐价格快速上涨。而2023年上半年,随着欧洲户储市场降温,中国因季节因素需求增幅不明显,叠加原材料价格一路下行,全球储能市场增速放缓,储能市场产能过剩。

SMM基于对储能市场的长期研究,本次将针对全球储能市场政策及需求,储能玩家介绍,储能市场价格分析,储能技术迭代,储能市场供应链管理等内容进行探讨。

储能政策

全国多地出台新能源强制配储政策,2小时以上储能市场成为市场刚需,且各地陆续推出储能项目投资补贴,重点推进发电侧储能发展。

•国家发展改革委、国家能源局《关于加快推动新型储能发展的指导意见》提出:到2025年,新型储能装机规模达到3,000万千瓦以上,接近当前规模10倍。

•全国近30个省份出台新能源配置储能文件,据统计已达6,000万千瓦,且提出新能源配置储能比例为10%-20%(装机容量比),2小时以上储能需求成为刚需,叠加中国独立储能及工商业储能需求增加,预计2025年可以达到150GWh以上。

•各地推出储能项目投资补贴,如浙江省对于装机容量大于1000KW的光伏发电项目:装机容量0.3元/瓦的一次性补助;储能装机容量进行0.3元/W的一次性补助。容量1MW及以上具有示范意义的用户侧典型场景储能项目:按实际设备投资总金额的10%给予一次性补助,最高限额500万元,此外北京、广东、四川等地也相应推出补贴政策,共同推动发电侧(新能源配储)市场发展。

美国:

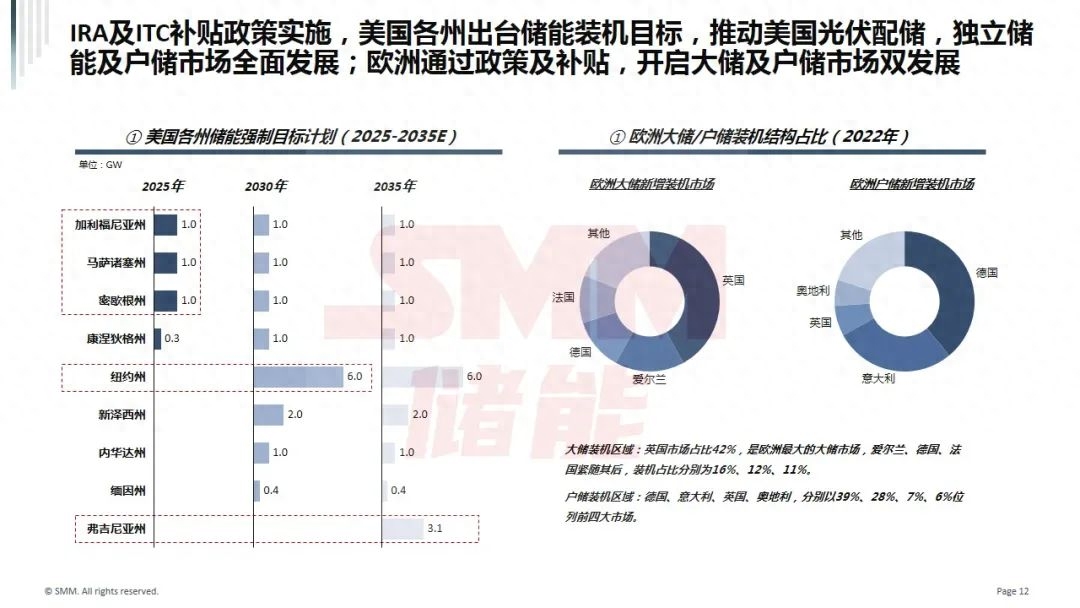

随着IRA及ITC政策实施,美国各州出台储能装机目标及储能补贴计划,推动美国光伏配储,独立储能及户储市场全面发展。

IRA法案刺激储能项目快速发展—补贴范围扩大:①除光伏配储外,独立大储及户储均可享受税收抵免,此外提高基础抵免比例到30%;②补贴时间延长:ITC税收抵免延期到2033年;配储时长要求:4小时以上配储时为刚需。

各州政策:9个州出台储能装机目标,近17个州出台明确的储能补贴制度;其中加州SGIP政策支持力度及持续时间最长,将迅速成长为美国储能装机增长核心引擎。

欧洲:

RE PowerEU:欧盟提出2030年可再生能源装机占比45%的目标,并提供100亿欧元的资金支持计划,加快欧洲大储项目部署,同步欧洲储能协会(EASE)发布路线图,2030 年需部署 187GW、2050 年部署 600GW 储能。

英国市场:大储发展支持政策:

•①智能系统和灵活计划2021:1 亿英镑的创新资金将用于支持大型储能和灵活性创新项目;

•②取消储能部署容量限制要求:提供1000万英镑(合1253万美元)的拨款来支撑储能部署。

德国市场:德国以政府补贴及低息贷款推动户储市场快速发展

①可再生能源法修正案草案(2021):将户用储能支付税费的装机容量上限从10kW提升至30kW。

②2022年年度税法(2022):从2023年起,购置户用光储系统免除增值税(约19%),包括小型屋顶光伏、储能系统的进口、购买、安装均免征增值税。

全球储能市场需求

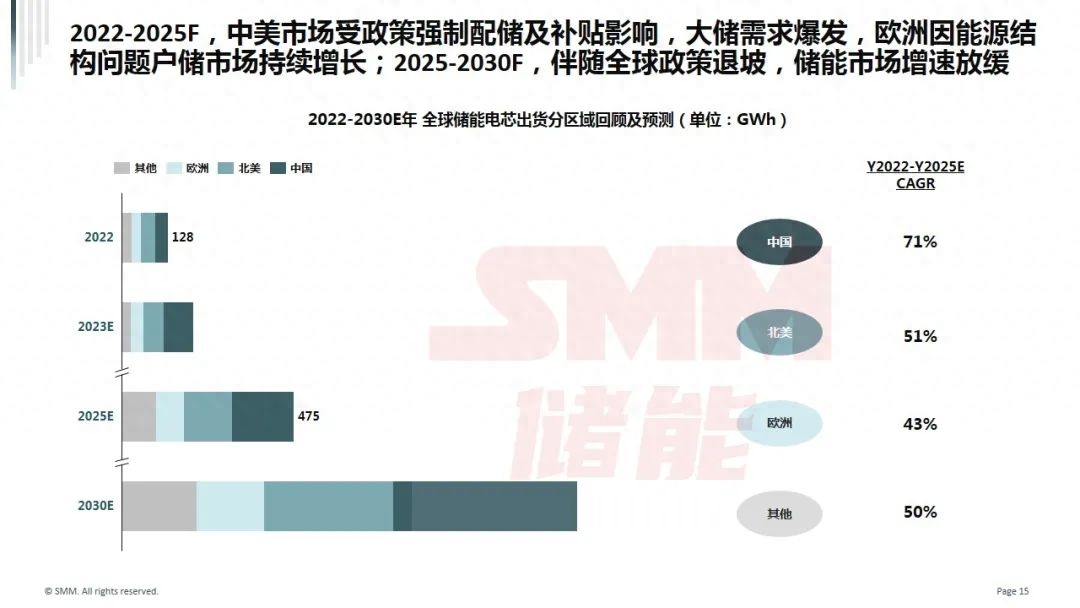

中国:

•2022-2025:随着中国“十四五规划”强制配储政策及地方对投资项目补贴(20-30%),叠加储能系统经济性增强(主要原料碳酸锂价格持续下跌,电芯循环性能提高),中国储能市场持续爆发。

美国

•2022-2025:IRA法案及ITC减税补贴政策延长共同刺激光伏配储项目快速发展,集成企业一体化降本趋势及融资成本下降,北美储能市场快速增长。

欧洲

•2022-2025:欧洲电力结构(天然气单价高)及各国补贴政策持续(免税、补贴50%以上等),户储市场持续爆发,英国2024年预计补贴大储市场,增速仍高。

2023年,电力储能市场爆发,中美“碳达峰”政策和商业化推动下,预计2030大储出货1000Gwh以上。

中国市场:多地制定“十四五”储能发展目标,25年储能建设规模接近54GW,独立储能商业模式逐渐清晰,碳酸锂价格有望回落,配置储能意愿将得到提升。

美国市场:IRA落地明确政策推动,叠加商业模式成熟,储能项目经济性加强,电力储能系统需求持续上行。

2023开始工商业储能爆发,预计2030年需求达100Gwh以上。

中国市场:电价调整,工商业储能经济性提高叠加政策推动,导致工商业储能作为分时电价管理方案。

欧洲市场:缓解能源缺口叠加高电价,推动农场和庄园使用工商业储能作为备用容量并做分时电价管理。

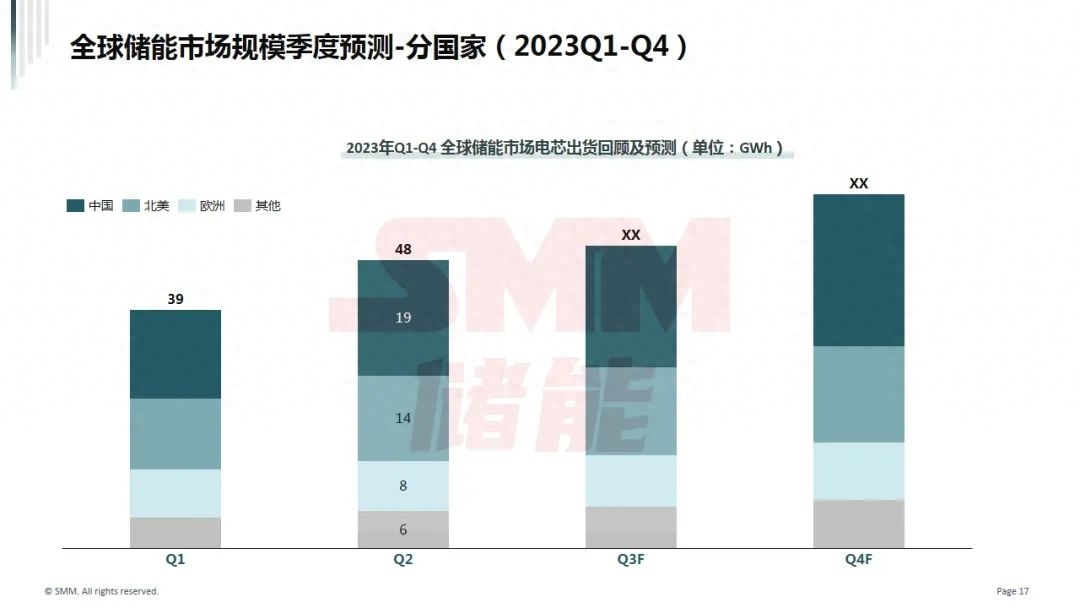

储能市场存在明显季节性,上半年多处于项目开发阶段及欧洲户储需求不及预期,出货量共87GWh。

•中国:Q1由于碳酸锂价格快速下跌,下游谨慎采购,随着进入Q2碳酸锂价格回暖的延后需求叠加630抢装节点,二季度需求环比上行约40%。

•美国:由于IRA政策细则尚未确定叠加上半年主要是项目开发阶段,上半年主要是处理2022年末尾单。

•欧洲:由于户储安装工人不足,电价调整,补贴退坡等原因导致库存过多,上半年储能市场需求低于预期,主要满足德国等国家的户储刚需。

下半年预计进入项目的装机阶段,需求将快速增长。

•中国:Q3由于抢装时间节点刚刚结束厂家主要为交付尾单,增速放缓,Q41230抢装节点逼近,四季度需求环比上行超40%。

•美国市场由于IRA政策细则确定叠加上半年项目延期装机,预计下半年储能市场需求回暖。

•欧洲:欧洲市场能源缺口依旧存在叠加天气转冷,带动户储刚需,预计下半年市场环比上行。

目前大储电芯市场依旧维持高位,但国内市场抢装节点已过,需求有所回调,而海外市场由于利率变化,政策变化等原因需求不如预期,预计8月整体出货量下滑,但有部分厂家为完成订单同时为Q4备货,依旧维持高开工率。

小储市场出货量依旧维持清淡,大量企业开工率维持低位,由于市场表现不如预期甚至延期扩产。目前小储电芯市场库存依旧维持高位,但是随着天气转冷,欧洲市场能源缺口问题即将再次显现,预计Q4季度小储出货量有所提升。

全球储能行业玩家介绍

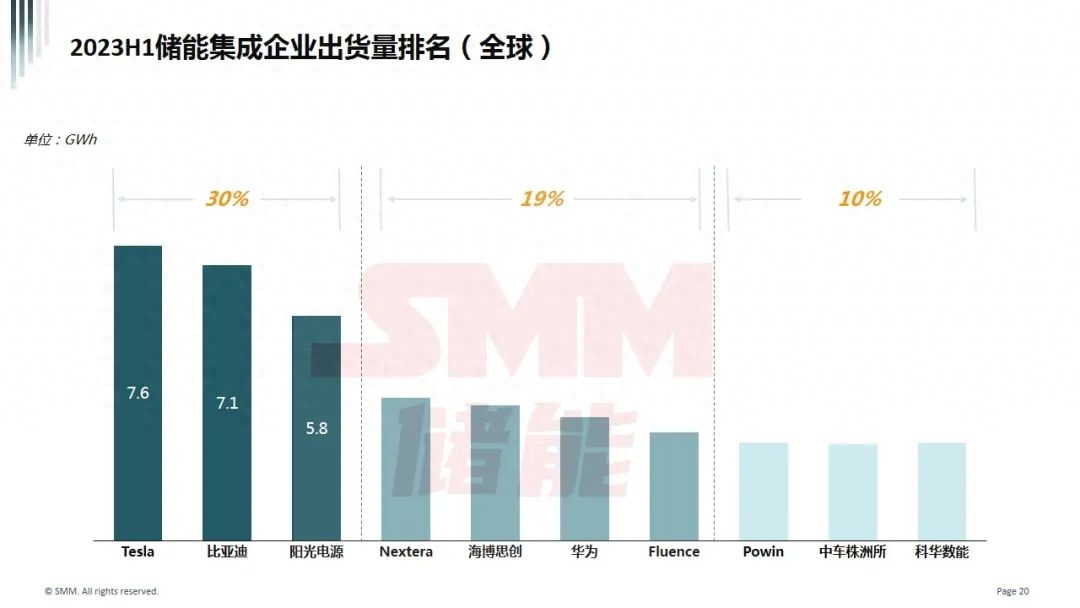

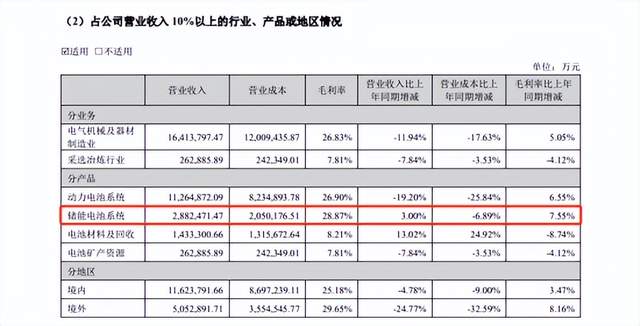

目前全球储能系统出货量龙头效应尚不明显(CR3=30%),头部企业主要依靠一体化、价格优势及品牌效应等增加全球市占率,其他企业多在本国销售,市占率提高困难。

储能市场价格及未来趋势

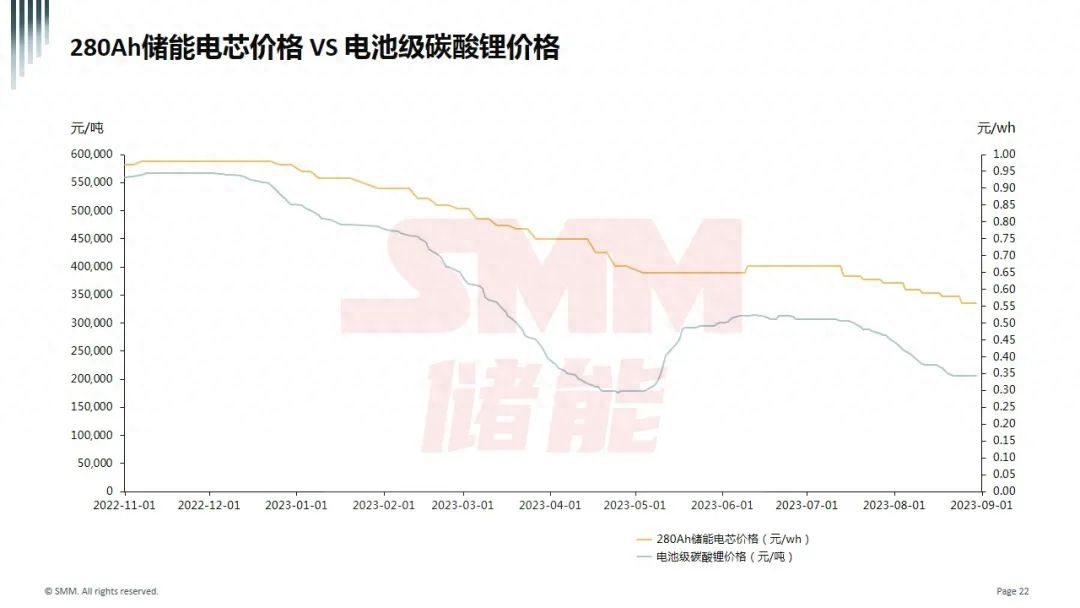

2022年11月280储能电芯及碳酸锂价格均达到峰值,但随着12月碳酸锂价格下跌,储能电芯价格也随之下降,直至4月中旬,但整体降幅低于碳酸锂。主因储能电芯价格随根据碳酸锂价格联动,但基本为月度或季度联动,因此整体价格变化趋势接近碳酸锂但波动幅度较低。

但从5月开始,受碳酸锂价格长期波动且储能电芯企业议价能力降低影响,储能市场定价机制开始变化,大部分国内企业已取消碳酸锂价格联动,国内项目多以一口价形式,导致碳酸锂后续价格上涨,储能电芯价格仍保持稳定的状态。

目前由于储能电芯市场过剩,储能电池企业多采取低价抢单策略,此外7月后碳酸锂价格开始下行,储能电芯价格持续下跌。目前市场不少企业报价已低于0.5元/Wh,甚至出现0.45元/Wh的超低价。若后续碳酸锂价格未有大幅上涨,预计储能电芯后续价格持续低于0.5元/Wh。

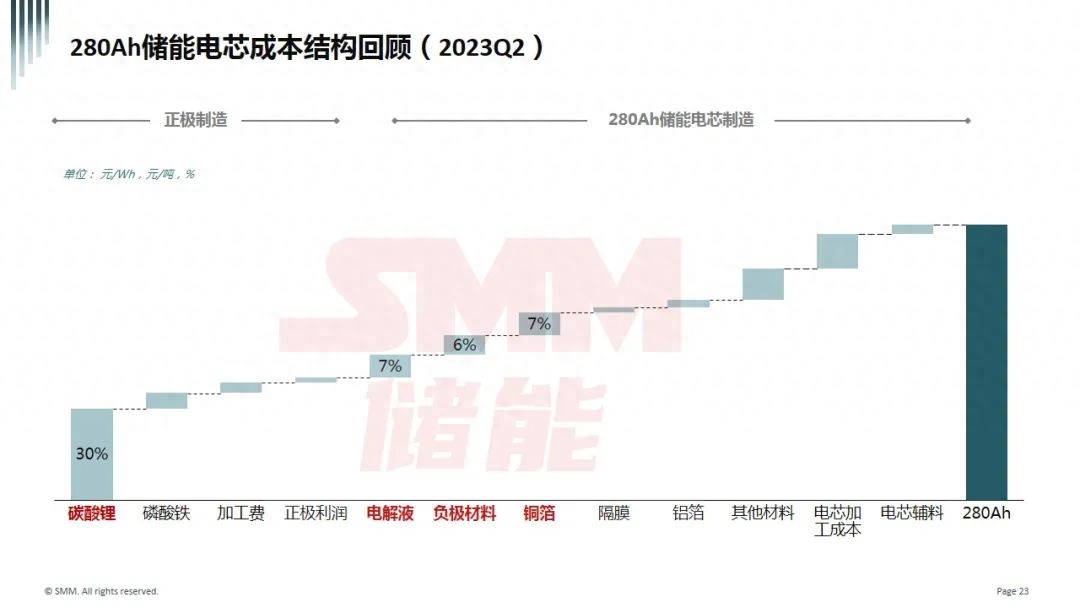

2023Q2,280电芯主要材料为碳酸锂,电解液,负极材料及铜箔,其中碳酸锂即使价格下行,整体占比仍高,为30%。电解液,负极材料及铜箔占比6-7%,占比变化较小。

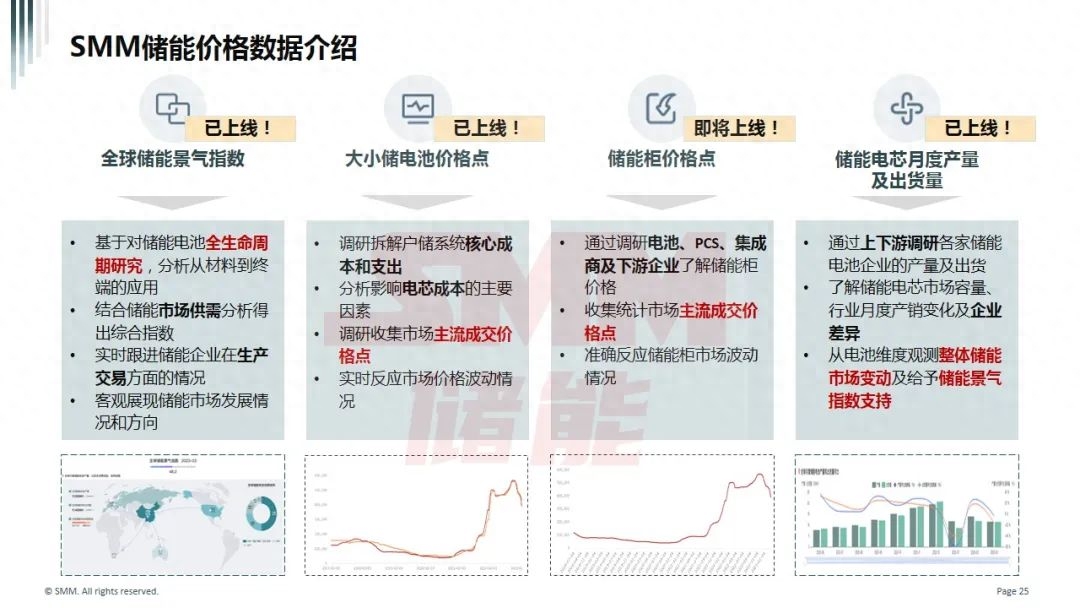

SMM储能价格数据介绍

本文章属于SMM储能原创,作者:梅王沁,转载需明确标明来源于SMM储能。严禁抄袭洗文行为,我方将保留一切追责权利!如有投稿需求,请联系:Yu993442104(微信号)

- end -

更多光伏市场基本面、价格、产业发展前景,敬请参与SMM将于2023年09月20-22日召开的2023 SMM 国际光伏产业峰会,会上光伏上下游相关企业群英荟萃,近百位精英人士的重磅演讲,剖析行业发展痛点、难点,进行深度思维碰撞,为与会嘉宾带来深度价值参考!

审核编辑 黄宇

-

储能

+关注

关注

11文章

1627浏览量

33061 -

IRA

+关注

关注

0文章

4浏览量

5865 -

电芯

+关注

关注

14文章

723浏览量

25851

发布评论请先 登录

相关推荐

储能市场陷入价格泥潭,大电芯或为破局关键

海外储能市场蓬勃发展,储能配电表扮演关键角色

深度解析电化学储能最新官方数据

深度|最新储能政策、市场、价格趋势大拆解

深度|最新储能政策、市场、价格趋势大拆解

评论