电子发烧友网报道(文/周凯扬)作为全球领头的半导体设备厂商,ASML的营收尤其是年度业绩常被视作半导体市场的“晴雨表”。近期公布2023年Q4营收以及全年业绩总结的ASML财报喜人,股价也应声大涨9%,为这家半导体设备巨头的2023年画上了一个完美的句号。这次财报会议上,除了自身业绩外,ASML也透露了半导体市场的几个重要信息,值得我们细细分析。

ASML 2023年完美收尾,业绩超出预期

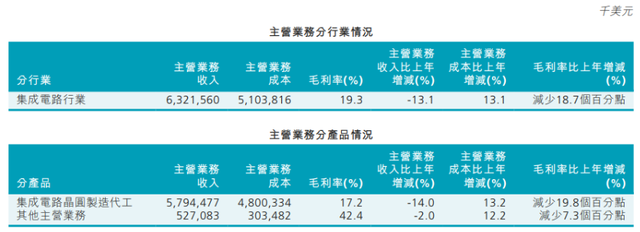

2023年第四季度,ASML迎来了高于预期的收尾,该季度营收总额达到72亿欧元,毛利率达到51.4%,净收入达到20亿欧元。光刻机系统总营收为57亿欧元,逻辑芯片用系统占比为63%,存储芯片用系统占比为37%。高出预期的主要部分在安装管理服务的营收上,因为Q4迎来了额外的升级和现场服务需求。

接着再来看2023年全年的业绩,年度总营收有了30%的同比增长,达到276亿欧元,毛利率达到51.3%。EUV系统营收同比增长30%,53台EUV光刻机贡献了91亿欧元的营收,DUV系统营收同比增长60%,达到了123亿欧元。在这样的营收成绩下,ASML依然以390亿欧元的巨额积压订单结束了2023年。

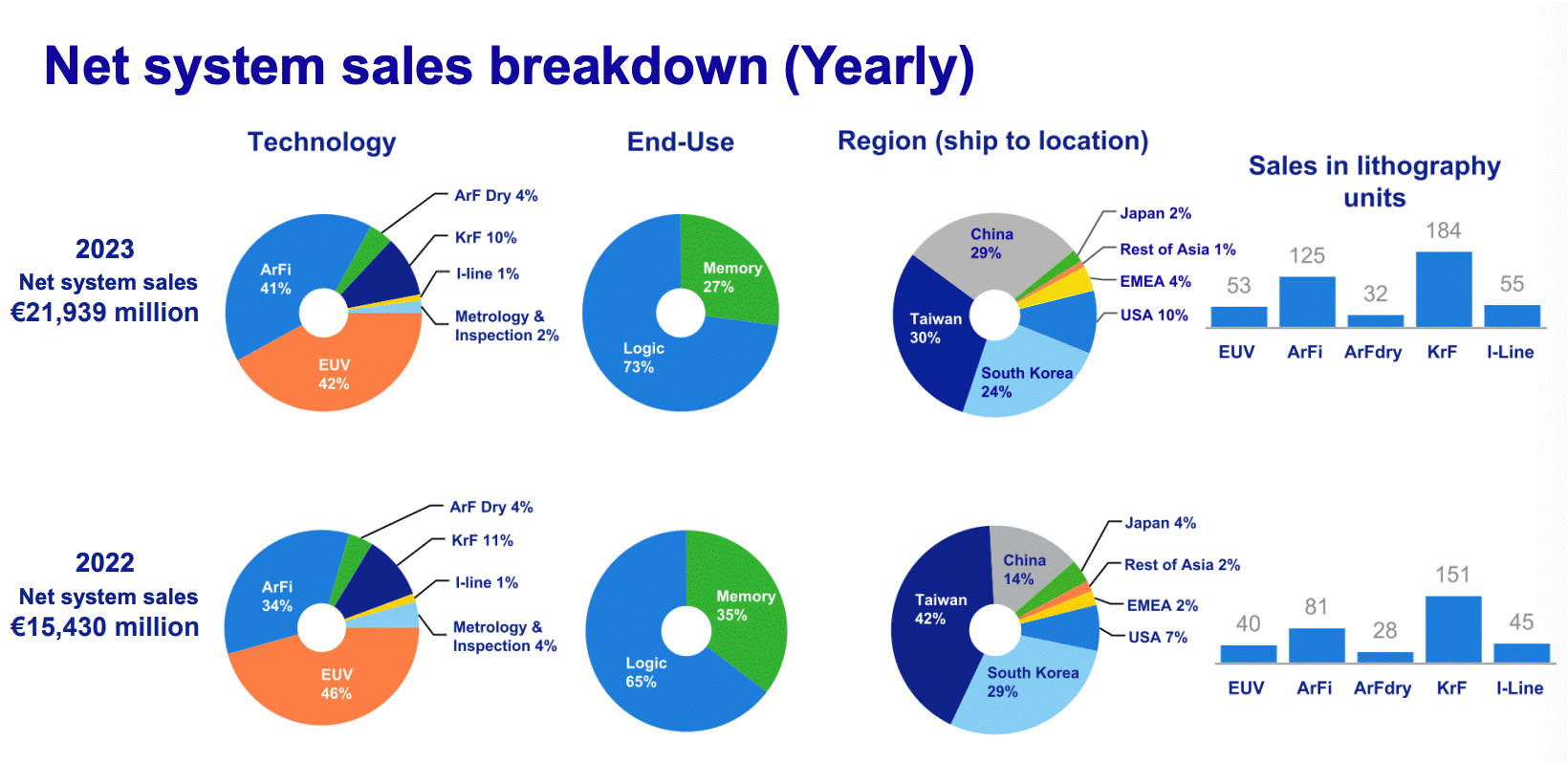

有趣的是,2023年用于逻辑芯片与存储芯片的光刻系统占比有了更大的变化,从2022年接近2:1比例,进一步发展为2023年接近3:1的比例。逻辑系统营收达到160亿欧元,同比增长60%,而存储系统营收为60亿欧元,仅有9%的增长。由此可见逻辑芯片去年的需求依旧强劲,也可以看出去年存储市场的萎靡。

与此同时,高NA EUV光刻机的部署已经开始了。今年1月份,高NA EUV系统EXE:5000的首个模组已经成功运送至英特尔位于美国德州的晶圆厂。新的机器可将晶体管密度提升2.9倍,这也是英特尔计划在18A工艺节点以后实现反超的杀手锏之一,作为拿下高NA EUV首单的厂商,他们也算夺得了先机。毕竟哪怕以ASML的速度,他们也只预计在今年完成1到2台高NA EUV光刻机的交付。

光刻系统营收 / ASML

在2023年的276亿欧元营收中,219.39亿欧元是光刻系统的净销售额。从区域市场分布上我们可以发现,来自中国大陆的占比高达29%,要知道这个数字在2022年还仅有14%。在2023年总营收额增加的前提下,来自中国大陆的光刻系统销售额依然迎来了翻倍,仅次于中国台湾地区的30%,也终于超过了韩国。这一方面是因为2023年交付给大陆地区的设备多为2022年以及之前的订单,二是中国市场的设备需求在经过一轮增长后,依旧保持稳定。

ASML根据对出口政策限制的分析,预计会对2024年在中国大陆地区的业绩造成10%到15%左右的影响。这是由于NXE:2000及之后的DUV系统将不会获得出口许可,且针对少数特定大陆晶圆厂而言,NXE:1970和1980系统出口也受到了限制。但ASML依然对2024年来自大陆地区的营收保持乐观,因为成熟工艺节点的需求依旧保持强劲,由此看来2024年中国大陆依然会成为ASML第二或第三大区域客户。

最后一季度预订量破纪录,2024年半导体市场回暖在即?

在经历了2023年的市场低迷后,大家都在期待何时会迎来回暖。从德赢Vwin官网

网收集到的2024半导体展望来看,不少半导体公司高管都预计今年上半年就可以看到回暖迹象,但来自ASML这类上游设备厂商的业绩和观点,或许能给到更加精确的市场信号。

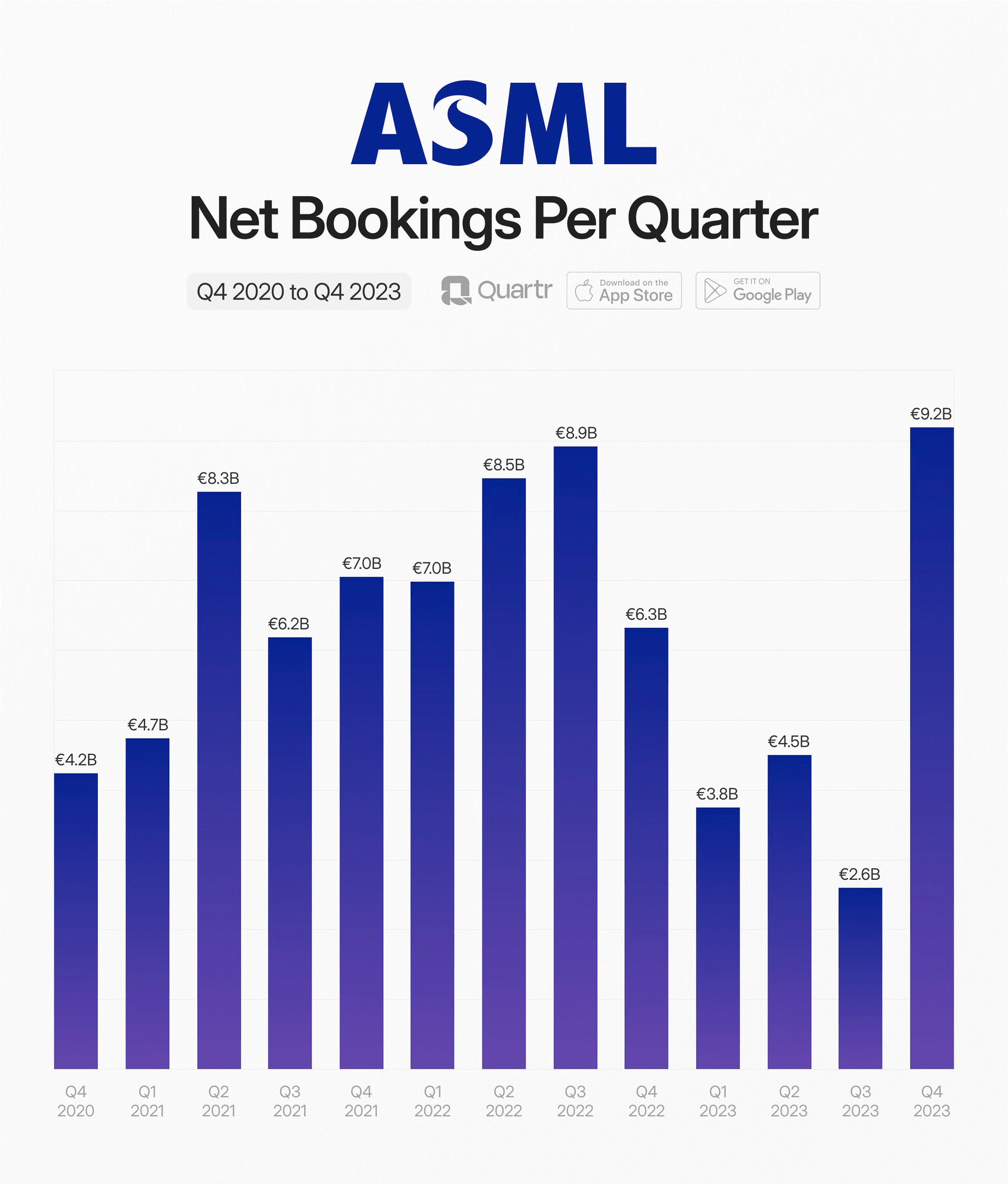

ASML季度净预定额 / Quartr

有趣的是,如果我们从净预定额来看,ASML在2023年Q4迎来了历史最大的季度预定额,远远高过去年Q1至Q3的数额,达到了92亿欧元,同比增长46%,环比增长254%!且这92亿欧元中,有56亿欧元来自EUV系统的预定额。这样的年末预定额,难免不让人遐想,半导体行业的复苏是否已经到来?

从各个机构对半导体市场的整体走势预测来看,2024的确将成为市场回暖的一年,无论是Gartner、Techinsights还是IBS,都预计2024年半导体市场营收相比2023年有显著的增长,甚至市场表现会略微超过2022年。

ASML认为历史趋势表明,半导体市场往往在一段时间的衰退后,必定会迎来一轮显著的增长,而且速度迅猛,没有做好准备就会造成供应链断裂、产能短缺之类的现象,比如疫情期间的快速数字化转型。

ASML从客户方面收集到的反馈来看,除了系统预定额的上涨给出了积极信号外,终端市场的库存情况改善以及光刻机的利用率提升,也给到了良好的预兆,只不过仅仅从这些迹象来看,今年的半导体市场的复苏幅度依旧不算明朗。

2024年是ASML的过渡年,备战2025

ASML对于自己在2024年的业绩仍持保守态度,他们认为2024年的全年营收或与2023年相近,2024年于ASML而言,仍是平稳过渡的一年。话虽如此,ASML也并不打算“躺”过2024,他们需要为2025年的强劲需求做好准备。

ASML预计2024年第一季度的营收在50亿到55亿欧元区间,毛利率在48%到49%区间。对于造成毛利率进一步降低的原因,ASML也给出了自己的解释,比如目前DUV的产品组合可能会对毛利率产生负面影响,其次单台高NA EUV系统的高成本和90台EUV和600台DUV的年产能计划,也对其毛利率产生了影响。

虽说对整个半导体市场今年的复苏情况不明朗,但ASML预计今年下半年的营收还是会显著强于上半年。除此之外,ASML还是维持着2025年实现毛利率54%到56%的野心,届时新的高NA EUV系统EXE:5200和EUV升级服务将为其带来更多的利润。

在逻辑和存储系统的比例上,2024年也将迎来不一样的局面。比如Q4的预定订单中,逻辑用系统和存储用系统的比例已经趋于平均,占比分别为53%和47%。ASML预计在2024年,来自逻辑系统的营收会低于2023年,反倒是在AI相关需求下,DRAM工艺节点将继续推进用于支持DDR5和HBM,存储市场会迎来一波复苏。

写在最后

ASML这一轮业绩报告,无疑是给半导体行业打的一针强心剂,全球半导体市值依然朝着2030年突破万亿美元的目标进发。不过,我们也不能以ASML的设备销售情况来预测终端市场的需求变化,其系统长达一年以上的交期,以及晶圆厂根据客户需求调整产能,都存在着一定的滞后性。但也只有靠半导体制造技术的继续推陈出新,我们才能保证整个半导体市场还有持续增长的空间。

-

ASML

+关注

关注

7文章

718浏览量

41227

发布评论请先 登录

相关推荐

应用材料财报亮眼,营收反超ASML成半导体设备龙头

蓝思科技2023年营收利润双增 营收544.91亿同比增长16.69%

华为2023年财报出炉:净利润大增144%至870亿,终端业务营收增长17.3%

ASML 2023年末爆单,中国贡献营收翻倍

ASML 2023年末爆单,中国贡献营收翻倍

评论