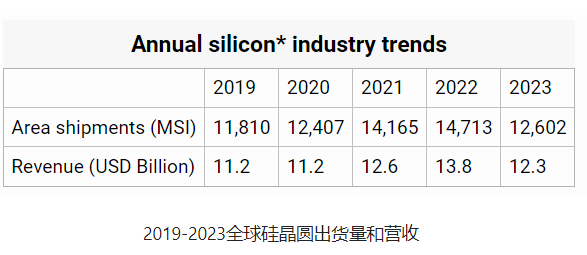

面对高企的库存以及疲软的下游市场需求,2023年的全球半导体产业经历了一波周期性的下降趋势。即使是行业翘楚台积电,也未能逃脱困境,其全年营收较上一年度下滑了4.5%。

对于晶圆代工厂来说,2023年的低谷无疑是一次历史性的转折。台积电将高雄新建工厂的计划从28nm成熟制程转向2nm先进制程,显示出在新一轮半导体成长周期中,人工智能已被视为主要驱动力,而先进制程的产能需求将迅速增加,成熟制程的收益则需要时间积累。这预示着,在先进工艺竞争愈发激烈的同时,成熟制程的争夺也将更为残酷,行业洗牌进程加快。

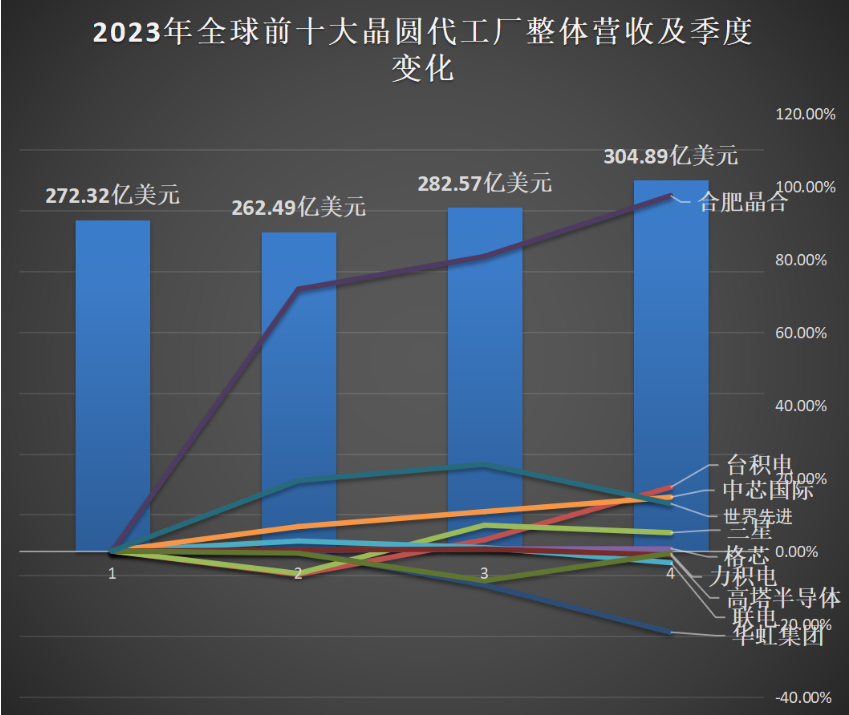

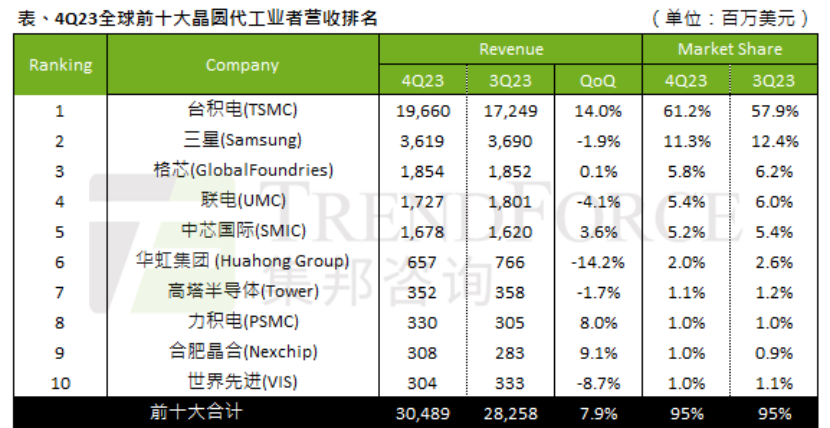

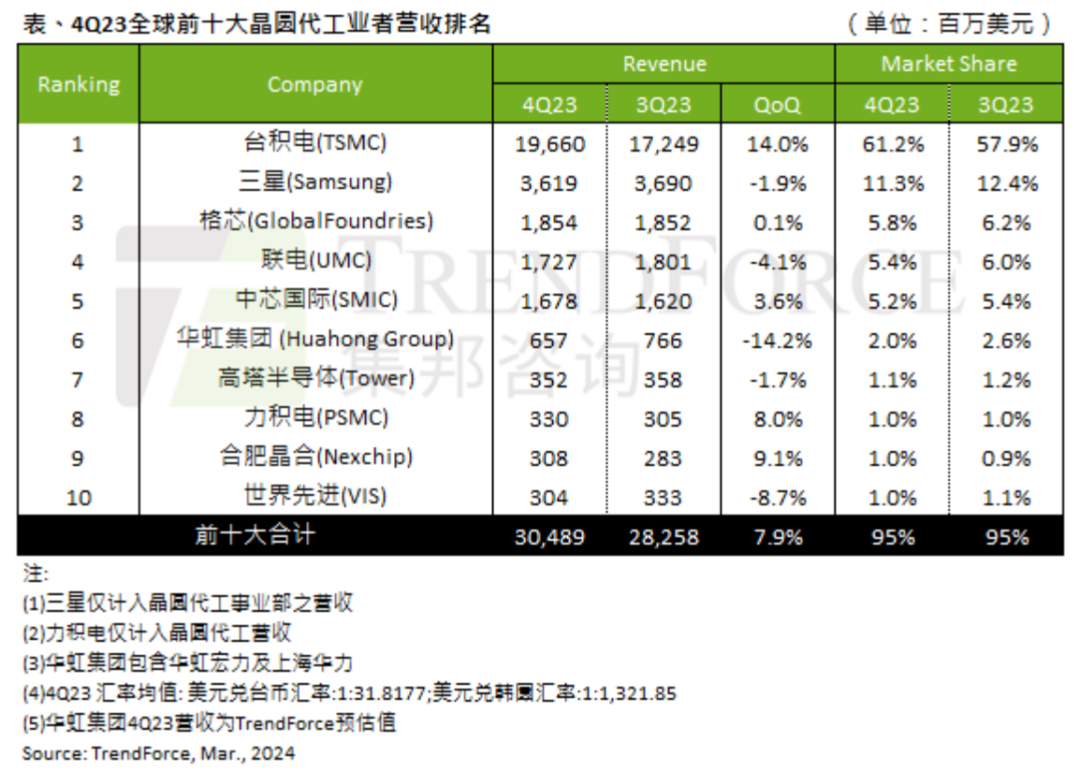

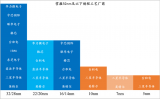

观察2023年全球前十大晶圆厂各季度的营收状况,可以看出总营收在第二季度触底后逐渐回暖。如图表所示,以第一季度为基准,2023年前十大晶圆厂中只有三家公司的营收实现逐季上升,包括格芯、中芯国际和晶合集成,其中格芯的变动最小;晶合集成的反弹最为显著,第四季度营收较第一季度增长了97.4%。

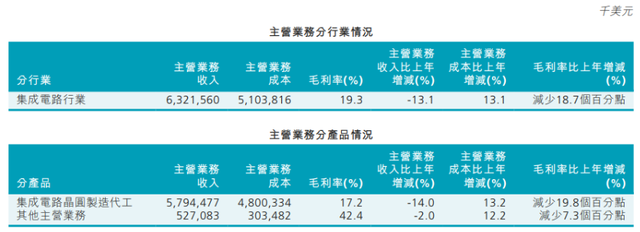

作为一家新兴的晶圆厂,晶合集成能够迅速摆脱一季度的困境并实现反弹,实属不易。然而,有人质疑这可能是通过降低售价和牺牲利润来提高营收。

事实上,自2023年下半年以来,关于晶圆代工厂降价的消息就层出不穷。据某晶圆代工大厂销售负责人透露,中国大陆厂商的降价幅度之大,使得台湾厂商也被迫跟随调整成熟制程的代工价格,最高降幅达到了20%,大陆厂商的降价幅度甚至更高。

在晶圆代工领域,降价抢市的现象并不罕见,关键在于如何在短期内保持盈利,并在未来与大客户建立稳定的合作关系,通过逆周期投资迎接新的成长周期。根据晶合集成的业绩报告,其产能利用率在2023年底已超过90%,全年营业收入和产品毛利均有所提升。尤其值得注意的是,尽管面临扩产折旧压力和代工价格下调,晶合集成在第四季度仍然保持了28.36%的毛利率。

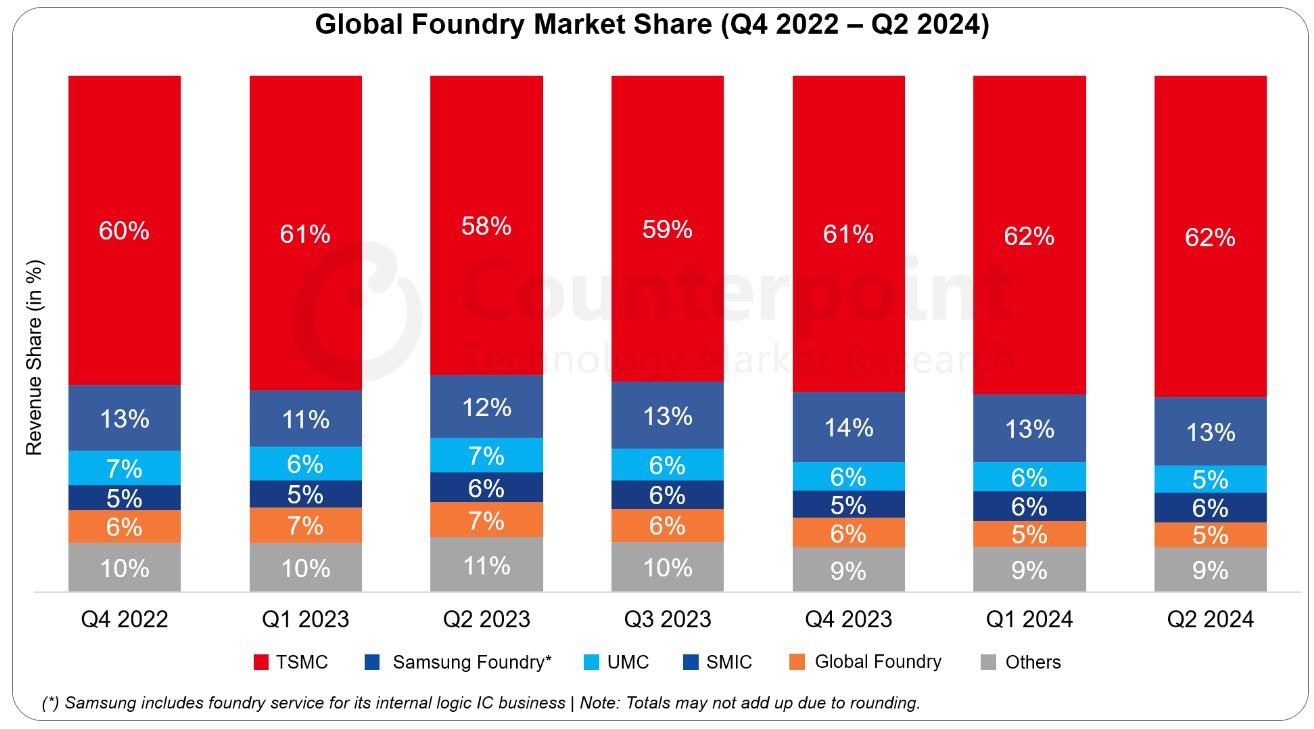

此外,从2023年全年的晶圆代工市场份额变化来看,除了台积电仍在扩大影响力外,只有晶合集成的市场份额实现了正增长,从第一季度的0.6%增至第四季度的1.0%。预计随着晶合集成三期项目的投产和新工艺平台的量产,这一数字还有望继续增长。

2023年度,晶合集成坚持逆周期投资战略,投资总额高达74.04亿元人民币,其中用于研发的资金超过10亿元。作为全球领先的显示驱动芯片制造商,随着OLED相关工艺平台的量产并接到大量订单,再加上面板市场的回暖,公司今年的经营业绩备受期待。

据悉,截至去年年末晶合集成已成功推出40nm OLED驱动芯片,其平台元件性能与良品率均已达到预期标准,具备为客户提供产品设计及流片服务的能力。今年三月底,该公司已成功点亮OLED面板,目前正致力于提高良品率及验证其可靠性。

在面板行业方面,Omdia早前曾预测,2024年将是面板产业的复苏之年,预计显示面板销售额将较2023年增长7%。全球对显示驱动芯片的需求也将有所回升,预计总需求量将达到81.88亿颗,同比增长4%。

近期,晶合集成成功量产出55纳米单芯片、高像素背照式图像传感器(BSI),助力智能手机应用从中低端向中高端领域的跨越式发展。此外,公司的1400万BSI堆栈式工艺已交付国内知名手机厂商。同时,晶合集成计划在年内将CIS产能翻番,出货量占比将明显提升,成为除显示驱动芯片外的另一主要产品线。

根据晶合集成公布的2024年第一季度指引,初步估算,公司今年一季度预计实现营收20.70亿元至23.00亿元,综合毛利率在22%至29%之间。相较于2023年同期,2024年第一季度营业收入有望实现111%的同比增长,盈利能力显著增强。

-

台积电

+关注

关注

44文章

5632浏览量

166403 -

晶圆代工

+关注

关注

6文章

859浏览量

48580 -

人工智能

+关注

关注

1791文章

47183浏览量

238200

发布评论请先 登录

相关推荐

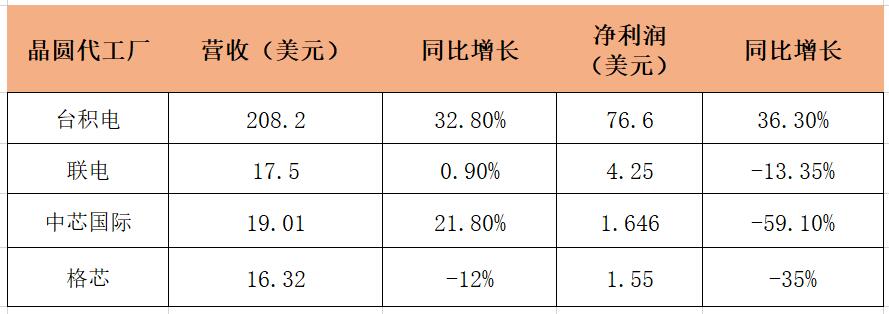

晶圆出货量增长!台积电Q2营收飙涨,四大芯片代工厂财报有何亮点?

2023年全球晶圆代工市场营收状况:晶合集成在价格战中逆势上扬

2023年全球晶圆代工市场营收状况:晶合集成在价格战中逆势上扬

评论