摘要

尽管装机电量TOP20的电池企业市场占比超过80%,但除了前5家大型电池企业的市场地位较为稳定之外,第5-20名的电池企业装机量排名竞争非常激烈,或将在2018年出现巨大变动。

2017年将近80万辆新能源汽车产销量的背后,是前20家电池企业瓜分掉了超8成的动力电池市场份额。

高工产研锂电研究所(GGII)调研数据显示,2017年中国新能源汽车动力电池装机总电量约36.4GWh,同比增长29%。其中,前20家电池企业的装机总电量合计达31.3GWh,占整体的86%,市场集中度进一步提升。

再细分下去,在新能源乘用车、新能源客车和新能源专用车领域,三大领域前20家动力电池企业的装机总电量的占比分别达96%、98%和87%。

值得注意的是,尽管装机电量TOP20的电池企业市场占比超过80%,但除了前5家大型电池企业的市场地位较为稳定之外,第5-20名的电池企业装机量排名竞争非常激烈,或将在2018年出现巨大变动。与此同时,一些在技术、质量和发展策略等方面具有竞争优势的电池企业,也有望在未来冲入行业前列。

前20家企业瓜分超8成市场

在2017年前12批《新能源汽车推广应用推荐车型目录》中,有145家动力电池企业(含PACK企业)为3233款新能源车型提供电池配套,排名前20名的电池企业的车型配套数量在总体中占比超过60%。近120家电池企业的车型配套数量都在20甚至10款以下,绝大多数车型没有实现量产和销售,从而限制了大批电池企业的订单增长。

与之相对应的是,GGII统计数据显示,在2017年新能源汽车动力电池装机总电量排名中,宁德时代、比亚迪、沃特玛、国轩高科、比克电池、力神电池、孚能科技、亿纬锂能、国能电池、智航新能源前十家动力电池企业的装机总电量合计达26.81GWh,占整体的74%;前20家动力电池企业装机总电量合计达31.3GWh,占整体的86%。(备注:按中机中心合格证口径数据计算)细分来看:

在新能源乘用车领域,2017年新能源乘用车电池装机总电量约13.71GWh,同比增长50%。(备注:本次只统计2017年取得合格证的整车装机量)

其中,宁德时代、比亚迪、孚能科技、国轩高科、比克电池、远东福斯特、浙江天能、天津捷威、力神、上海德朗能、万向、星恒电源、多氟多新能源、卡耐新能源、天丰电源、亿纬锂能、哈光宇电源、天鹏电源、LG化学、超威创元前20家动力电池企业装机总电量合计达13.16GWh,占整体的96%。

在新能源客车领域,2017年新能源客车电池装机总电量约14.31GWh,同比下降10%。(备注:本次只统计2017年取得合格证的整车装机量)

其中,宁德时代、比亚迪、沃特玛、国轩高科、国能电池、珠海银隆、力神、微宏动力、盟固利动力、中航锂电、亿纬锂能、天弋能源、中天储能、江苏海四达、春兰新能源、鹏辉能源、万向、东莞迈科、上海航天电源等前20家动力电池企业装机总电量合计达14.08GWh,占整体的98%。

在新能源专用车领域:2017年新能源专用车电池装机总电量约8.42GWh,同比增长165%。(备注:本次只统计2017年取得合格证的整车装机量)

其中,沃特玛、宁德时代、比克电池、智航新能源、天劲股份、亿纬锂能、星恒电源、力神、鹏辉能源、广西卓能、中航锂电、比亚迪、河南新太行、国能电池、国轩高科、江苏金阳光、中盐红四方、远东福斯特、江苏海四达、上海德朗能等前20家动力电池企业装机总电量合计达7.35GWh,占整体的87%。

从三个领域的装机电量排名可以看出,前20家动力电池企业基本上已经瓜分掉了2017年近90%的动力电池市场份额,这意味着有100多家电池企业在2017年基本上没有获得或只有少量电池订单,强者恒强、两极分化的发展情况突出。

业内人士指出,2018年新能源汽车补贴大幅下降或将成为事实,目前整车企业普遍对电池企业提出了降价至少20%的要求。但在上游原材料持续涨价和整车厂大幅压价的情况下,动力电池企业在2018年面临着极大的降成本压力。

受此影响,2018年动力电池市场竞争将更加激烈,这意味着会有更多电池企业无法获得订单,预计会有一些在产品质量、技术、成本、规模等方面不具备竞争优势的中小电池企业被整合、兼并购、停产、放弃动力电池领域等。

借鉴“黑马”冲击第一阵营

值得注意的是,从2017年动力电池装机总电量排名来看,尽管前20家电池企业的市场占比已经超过了80%,但并不意味着剩余的电池企业已经完全丧失了机会。事实上,一些在技术和质量等方面有较强竞争优势的企业,在2017年的装机电量和排名方面都取得了较大突破,从而杀入行业前列,而这种情况或许将在2018年再次上演。

例如,包括亿纬锂能、国能电池、鹏辉能源、星恒电源、多氟多新能源等多家电池企业,其动力电池装机电量和排名都在2017年得到了大幅提升,使其营收净利大增。

而较为明显的例子是,在此前业内还较为低调的孚能科技,强势冲入动力电池装机总电量排名前十,位列2017年动力电池装机总电量第7名,成为动力电池行业的一匹黑马。

GGII统计数据显示,孚能科技在2017年成功为北汽新能源、江铃汽车、北京汽车、重庆长安、昌河汽车等多家车企装机达45861台,装机总电量约0.99Gwh,全部都为三元电池。

客观来看,孚能科技拥有能量密度、技术研发等方面的优势,从而获得包括北汽新能源、北京汽车、江铃汽车等整车企业的青睐,在激烈的竞争中后来居上杀入行业前十,依赖的是领先的技术团队和前瞻性的发展策略。

据了解,孚能科技创始人王瑀博士不仅是个海归专家并且是国家“***”专家。王瑀博士2002年在美国创立了美国Farasis能源公司,其开发的、拥有自主知识产权的新能源车用三元锂离子动力电池系统具有世界领先水平。

王瑀回国创立孚能科技之后,迅速实现了三元高比能动力电池的大规模产业化,并聚集了一大批在锂电领域积累了十多年工作经验的高级技术人才,为公司的进一步发展提供了坚强的后盾。

孚能科技的动力电池具有高能量密度、安全、长寿命等诸多优势,电池包重量能量密度高出同行业水平近50%。其产品在2011年开始批量进入美国和欧洲市场,2015年开始强势进入正在爆发的国内新能源汽车市场,在2017年实现爆发式增长。

除了孚能科技之外,智航新能源在2017年也出现了爆发式的增长,并首次进入动力电池装机电量排名前十。

GGII统计数据显示,智航新能源在2017年成功为烟台舒驰、成功汽车、中植一客、东风汽车等多家整车企业的新能源物流车装机达13265台,装机总电量约0.73Gwh,全部都为三元电池,位列2017年新能源专用车电池装机电量第4名、2017年动力电池装机总电量第10名。

自2016年9月被尤夫股份10亿元收购51%股权之后,智航新能源在母公司的资源支持下获得了进一步发展,继而在2017年11月被收购剩余49%的股权成为其全资子公司。

尤夫股份表示,目前智航新能源批量生产的NCM523体系的18650电芯比能量在210Wh/kg左右,可以将部分产线直接进行升级,达到可以生产811型三元锂电池要求。同时已经研发了21700锂电池并具备相关生产条件,会根据市场的实际情况适时推出21700锂电池。

除了上述动力电池企业之外,一些从铅酸领域转型而来的电池企业在2017年的表现也可圈可点,成为动力电池市场强有力的竞争者。

GGII统计数据显示,国内铅酸电池龙头企业天能动力的子公司浙江天能能源,凭借着母公司在铅酸电池领域的市场地位、雄厚的资金支持、丰富的客户群体、成熟的销售渠道和品牌影响力,成功为吉利汽车、奇瑞汽车、青年汽车、江南汽车等多家整车企业供货,装机量达20939台,位列2017年新能源乘用车电池装机电量第7名。

而在未来,随着蔚来汽车、云度汽车、小鹏汽车等多个新兴造车势力集中发力,大规模量产和销售其新能源车型,中国新能源汽车市场或将产生巨大变化,而给上述车企配套动力电池的正力蔚来、振华新能源、欣旺达等电池企业也有望进入行业前列。

-

动力电池

+关注

关注

113文章

4531浏览量

77608 -

新能源汽车

+关注

关注

141文章

10519浏览量

99414

原文标题:【鑫东达壳盖•深度】20家企业瓜分超8成市场 2018突围动力电池几率多大?

文章出处:【微信号:weixin-gg-lb,微信公众号:高工锂电】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

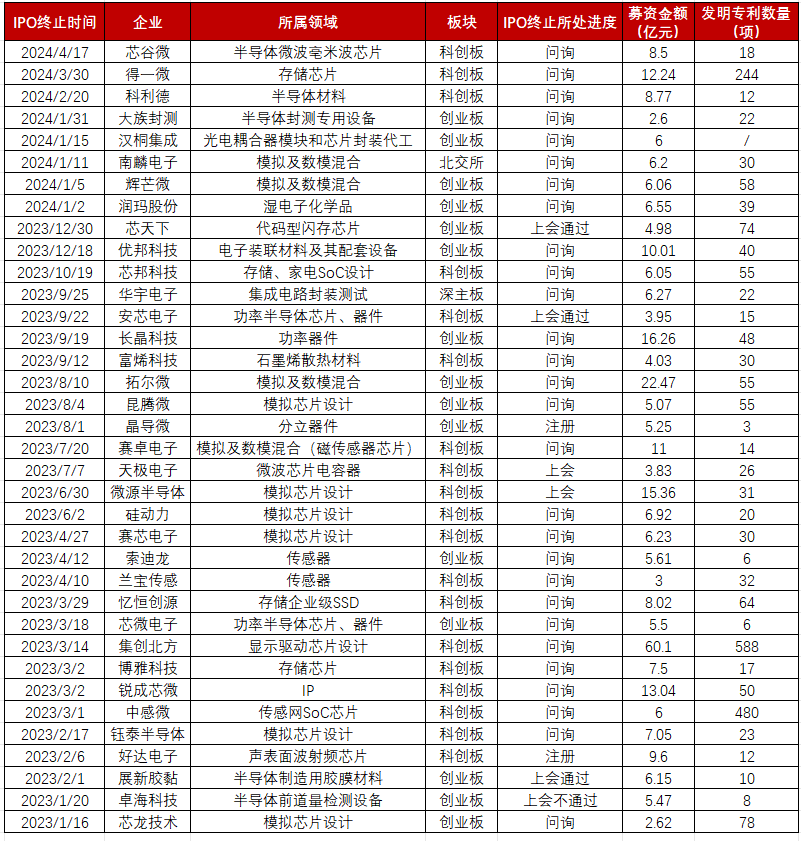

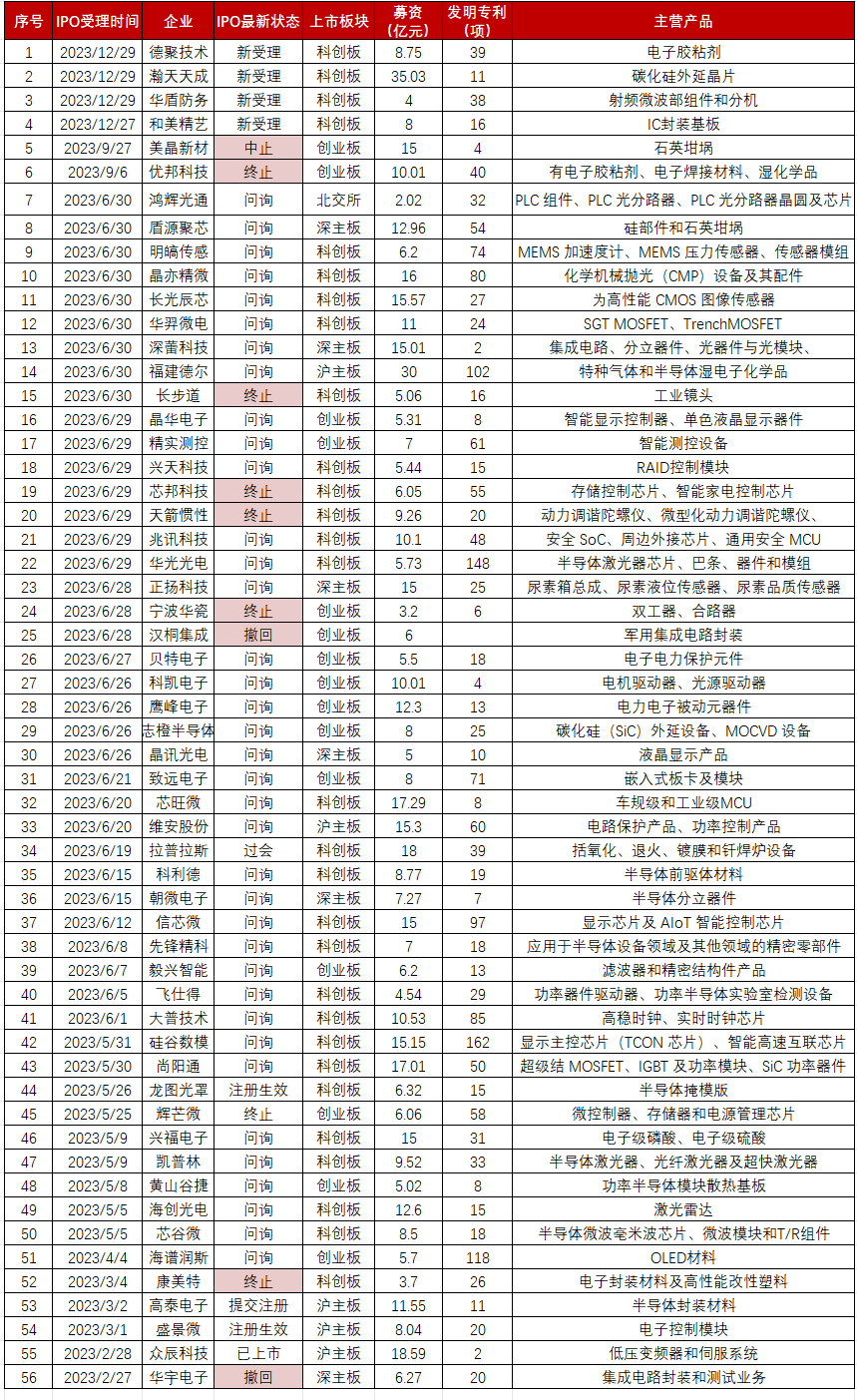

36家半导体企业终止IPO!问询通关难,模拟成“重灾区”

2023年56家半导体企业IPO获受理!现6成停在问询环节,总募资超574亿

公司资讯丨森木磊石受邀参加第一届电源企业家论坛

岳信实战案例分享:一家企业如何通过密封性测试仪器提升产品质量

超41%日本企业表示没有将人工智能纳入未来规划

昭和电工、KLA等10家日美企业成立半导体封装联盟US-JOINT

苹果2023财年供应链:中国大陆新增8家企业,台湾南电重回名单

2024年全球与中国自动方向电压转换器行业总体规模、主要企业国内外市场占有率及排名

2024年全球与中国7nm智能座舱芯片行业总体规模、主要企业国内外市场占有率及排名

刚刚,2024年中国传感器第一股诞生!全球市值最高激光雷达企业!市值达190亿!

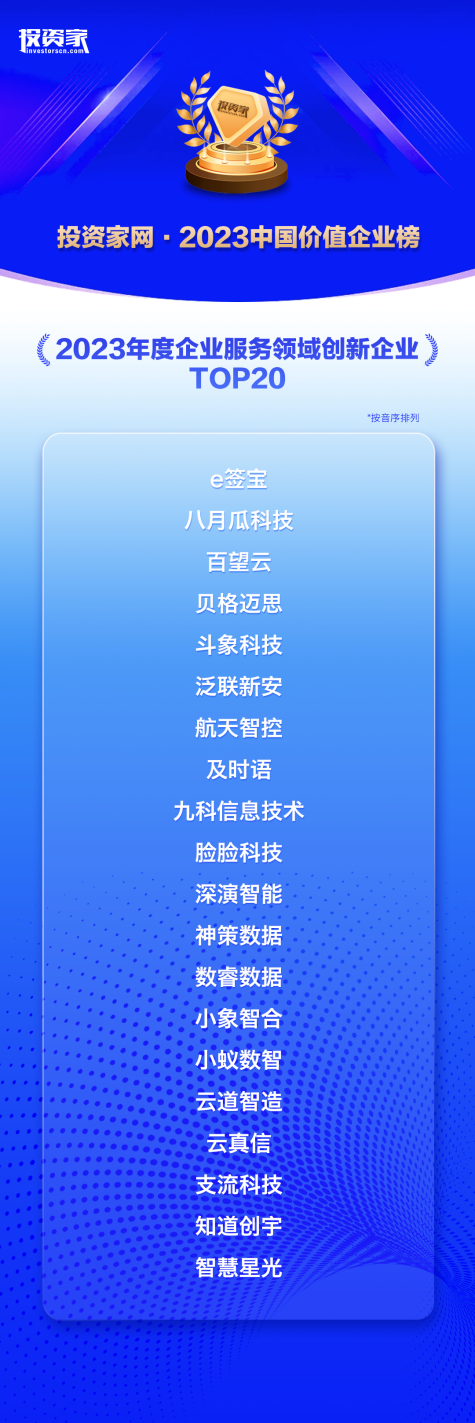

再传捷报!百望云荣登投资家网“2023年度企业服务领域创新企业TOP20”

20家企业瓜分超8成市场 企业应借鉴“黑马”冲击第一阵营

20家企业瓜分超8成市场 企业应借鉴“黑马”冲击第一阵营

评论