联电(2303)8吋厂接单满载,随着硅晶圆涨价,公司已自6月起调涨8吋代工价格,内部也规划将旗下和舰厂月產能扩增1万片,新產能最快今年底开出。

联电财务长刘启东表示,第2季市况符合预期,新台币匯率回贬,对营运表现应有利。目前8吋厂与成熟制程接单满载,规划将和舰厂月產能自6.5万片,扩增1万片规模,新產能预计今年底至明年初开出。

因应硅晶圆价格高涨,造成成本增加,联电已陆续将成本增加的部分转移给客户。

联电财务长刘启东表示,今年大环境不错,全球晶圆代工业可望成长2位数;联电今年营运展望乐观,只是内部以追求获利为导向,今年营收成长幅度将低于业界平均水准。

另外,14奈米產线打入挖矿市场,接单直到第3季也都满载。联电14奈米制程目前月產能约3000片,挖矿需求强劲,第3季将维持满载。

联电今天召开股东常会,去年每股纯益0.79元,决议每股配发0.7元现金股息。股东会也通过私募发行普通股、发行新股参与海外存凭证或发行海外或国内可转换公司债等案,额度以不超过已发行普通股股数10%为限。

金氧半场效电晶体(MOSFET)及绝缘闸双极电晶体(IGBT)等功率半导体下半年恐现缺货潮,IDM厂及IC设计厂均大动作争抢晶圆代工产能,包括茂矽、汉磊、世界先进、新唐等MOSFET或IGBT订单满到年底,第三季已确定涨价,其中6吋晶圆代工价格大涨10~20%,8吋晶圆代工价格亦调涨5~10%。

受惠于MOSFET价格调涨,带动功率半导体晶圆代工涨价效应,茂矽及汉磊股价昨(11)日攻上涨停,世界先进及新唐亦同步大涨。法人表示,MOSFET及IGBT需求强劲,6吋及8吋晶圆代工第三季涨价,将带动业者下半年获利表现。

茂矽近期已发函通知客户涨价,预计7月起依产品别调涨晶圆代工价格15~20%,高单价客户及高售价产品优先投片,6月底未投产完毕的订单退回并请客户重新评估需求,重新来单则适用7月起已调涨后的晶圆代工价格。

据业界消息,茂矽通知至8月底前暂停工程实验及新产品试产,未满25片的非完整批暂缓投片,未满150片的炉管最小片数亦暂时降低生产排货等级,交期将延长。同时,茂矽亦要求客户配合提供EPI硅晶圆且抵达厂内确定时间才开单。

汉磊昨日召开股东常会,董事长徐建华表示,人工智能、汽车电子及电动车、物联网等都带动功率半导体需求,汉磊旗下硅晶圆厂嘉晶产能满到年底,旗下晶圆代工事业同样接单满到年底。汉磊将逐调整产品结构,扩大利基产品量产规模与提高宽能隙产品的比重,希望今年能达全年获利的目标。

虽然徐建华不愿多谈硅晶圆及晶圆代工是否涨价,仅强调涨价要考虑市场及客户关系。但业界指出,EPI硅晶圆今年已确定逐季涨价,加上上游客户积极争取晶圆代工产能,在订单满到年底情况下,预期汉磊5吋及6吋晶圆代工价格下半年将同步涨价1成以上。

再者,新唐及世界先进亦传出调涨第三季晶圆代工价格消息。在MOSFET订单大举涌入情况下,新唐6吋晶圆代工产能自去年满载到现在,目前在手订单也已经排单到年底,第三季价格传出调涨1成消息。

华邦电子(2344)看好记忆体长期需求,已宣布将于南科高雄园区投资新建12吋厂,因应未来10年之长期规画。董事长焦佑钧表示,新厂目前进行设计规画,之后将申请建照,预计今年9月动土,朝向2020年装机之目标。

南科规画之高雄路竹新厂,主要因应未来十年產能需求。董事长焦佑钧表示,IOT、人工智慧加上物联网蓬勃发展,对记忆体需求持续增加;随着云计算、大数据之数据保存重要性提升,以及万物联网,安全是重要之需求。

另外,华邦目前半导体硅晶圆產能已预订到2020年,今年价格谈定,接下来将是一年敲定一次价格,预期2020年之后,半导体硅晶圆的供需情况将转趋平衡。

今年以来,原料面的硅晶圆市场缺货。华邦表示,硅晶圆是签长约,今年全年价格已定,明年才会再议价;至于量则是签到2020年,量与价对华邦公司而言都是稳定的状况。华邦电南科高雄园区新厂预计2020试產,硅晶圆的量也是准备好的。

过去10年,半导体硅晶圆因供过于求,使得价格不断走跌。但是自2017年初起,情势出现大反转,供不应求推升硅晶圆的报价逐季飙涨。展望未来,随着包括三星等半导体大厂产能持续扩充,以及中国大陆相关厂商在2019年上半年陆续量产产品的情况下,硅晶圆供应仍呈现不足,使得报价将维持续涨走势。这不但压缩到晶圆代工厂的利润,更使得二线晶圆代工厂酝酿新一波涨价潮。

根据分析机构的分析报告指出,自2017年初起就出现硅晶圆供不应求的情况,造成整体硅晶圆报价调涨约达20%的情况。而造成硅晶圆涨价的主要原因,一是车联网、物联网、储存、AI和比特币等应用的爆发,推升半导体需求大增。另一个是全球前五大硅晶圆厂商并未有扩充产能的计画,使得硅晶圆市况持续供不应求,带动报价大幅走高。

而受到硅晶圆报价逐季上涨的冲击,晶圆代工厂的毛利率也将受到影响。其中,晶圆代工龙头台积电先前曾指出,因已签定年度合约,2017年受硅晶圆涨价影响较小,约影响毛利率0.2个百分点。但是在2018年硅晶圆价格上涨的情况下,影响可能扩大至0.5到1个百分点。市场预期,一线大厂在2019年重新进行硅晶圆的合约议价后,毛利率减损恐会扩大。而相较于一线晶圆代工大厂,在二线厂中GlobalFoundries、世界先进、联电、中芯国际与长江存储等多家厂商,预计受冲击程度恐将加大。

事实上,在过去的一波涨价潮中,二线晶圆代工厂的受惠程度是高于台积电等一线晶圆代工厂的。原因是一方面晶圆代工需求旺盛,部分订单不得不选择从一线晶圆代工厂向二线晶圆代工厂转移。另一方面,前段时间晶圆代工价格上涨幅度远高于硅晶圆等材料的成本上涨幅度,这使得二线晶圆代工厂还能够继续维持。只是,在当前硅晶圆价格仍持续看涨的情况下,二线晶圆代工厂的毛利率也已经开始面临压力,因此不得不开始酝酿新一波的涨价潮。而且,在这波二线晶圆代工厂涨价后,下游的芯片业者也只能有默默接受的份。

下游芯片业者只能默默吞下涨价结果的原因,是过去晶圆代工成本的上涨,原本可顺势转移给下游芯片厂商,进一步推动芯片涨价,来换取较高的利润。然而,在这波涨价潮中,下游芯片厂商可能无法藉芯片涨价来消化或吸收来自上游代工业者涨价所带来成本。因为中国***和中国大陆的芯片厂商正在疯狂抢夺市场。若***芯片厂商采取顺势涨价的策略,将成本上涨的压力转嫁给客户,很可能失去绝大多数大陆客户。这对于包括希望毛利润能回归到40%水准以上的联发科等芯片厂商来说,同样有着压力。因此市场预估,面对这次上游硅晶圆的涨价潮,***芯片业者很可能采取不涨价的策略。

只是,二线晶圆代工厂酝酿涨价的情况,短期内似乎无济于晶圆短缺,价格高昂的情况解决。全球第二大硅晶圆厂商日本SUMCO之前表示,在12英寸硅晶圆的部分,预估2018年价格将如预期价格将再上扬约20%,使得2018年第4季的硅晶圆价格将较2016年第4季高出40%。且预估2019年价格将持续回升。这样的趋势下,也使得顾客开始关心确保能否取得所需的硅晶圆数量,且已开始就以后的合约进行协商。

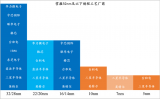

另外,在8英寸晶圆的部分,因为供应量增加有限,今后可能长期呈现供需紧绷状态,这使得当前顾客对于采购8英寸硅晶圆的危机感已经高过于12英寸产品。至于6英寸晶圆的部分,当前供应不足情况也浮现。价格虽然已经回升,但是中长期的情况依旧不明朗。

-

联电

+关注

关注

1文章

291浏览量

62437 -

晶圆

+关注

关注

52文章

4890浏览量

127931 -

晶圆代工

+关注

关注

6文章

859浏览量

48581

原文标题:下个月开始晶圆新一轮涨价!6吋涨10~20%,8吋涨5~10%..........

文章出处:【微信号:CINNO_CreateMore,微信公众号:CINNO】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

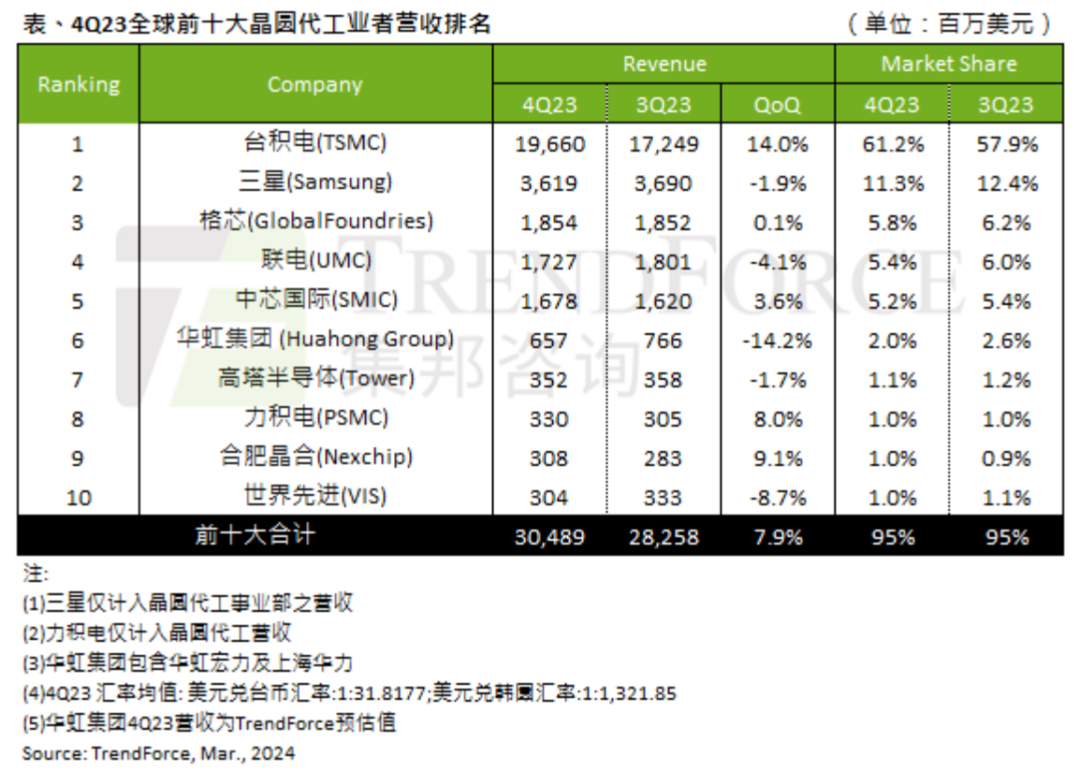

全球晶圆代工市场三季度营收创新高,台积电稳居首位!

6吋晶圆代工价格大涨10~20%,8吋晶圆代工价格亦调涨5~10%

6吋晶圆代工价格大涨10~20%,8吋晶圆代工价格亦调涨5~10%

评论