PCB的上游原材料主要包括覆铜板、铜箔、铜球、半固化片、金盐、油墨、干膜及其他化工材料,下游应用包括领域包括通信设备、计算机、消费电子和汽车等。2016年以来,PCB行业整体回暖,产业链发展也随之转变。

PCB行业产业链上游

PCB行业上中下游划分明确,上游产业主要包括覆铜板、铜箔等原材料供应商。一般来说,PCB行业原材料成本占总营业成本50%以上,是对PCB企业毛利空间影响最大的一部分。以深南电路为例,2017年,其直接材料费用达到23.49亿元,占营业成本比重为55.60%,远远高于直接人工、制造费用及外协费用。

而近两年来,原材料涨价效应凸显,对PCB企业带来一定影响。以铜箔为例,铜箔自2016下半年进入涨价周期,最高曾达110元/KG,2017年价格有所回调,但仍处于较高水平。不过,随着铜箔产能进行产能调整,通畅的价格传导机制将使得具备议价优势的龙头覆铜板及PCB厂商得以顺势转嫁原材料成本上涨的压力,从而获得较大的业绩弹性提升空间。

PCB行业产业链下游

PCB行业下游涵盖了几乎所有电气电路产品,最核心、产值最大的应用领域包括通信设备、计算机、消费电子和汽车电子等。随着人类社会向电气化、自动化发展,PCB的应用范围越来越广。

2016年,在我国市场中,通信、汽车电子及消费电子是PCB需求最高的三大领域。其中,PCB应用需求最大的是通信领域,占比达到35%;其次是汽车电子,比重为16%;消费电子排在第三,占比约15%;其他领域比重均在10以下。

下面具体来看前三大领域的应用情况:

通信领域

在通信领域中,不同应用对PCB的要求不同,一般而言,FPC及HDI更多用于移动通信终端,而大面积、高层数的刚性PCB多用于通信设备。

相对于刚性覆铜板,FPC被通俗地称为“软板”,核心层一般为聚酰亚胺(PI)、聚酯薄膜等柔性基材。FPC特点是轻薄、可弯曲、配线度高,达到了元器件装配和导线连接一体化的效果。FPC最早用在航天飞机、军事装备等领域,由于其轻薄、柔软、耐折,在20世纪末迅速向民用渗透,主要使用在手机、笔记本电脑、PDA、液晶显示屏等消费电子产品中。

HDI全称为高密度互联印刷电路板,主要特点是在尽量小的面积下承载更多器件、实现更多的功能。HDI的发展推动了2G-5G移动通信终端的发展,也让高性能触摸屏手机成为可能。另外,HDI也用于航空电子和军事装备领域。2016年,全球HDI板产值已达76.8亿美元,占PCB产值的14%,年复合增长率为2.70%。

HDI要求超高的布线密度,尽量减少主板对智能手机内部的占用空间。HDI以普通芯板叠加积层制成,需要利用钻孔、孔内电镀等工艺实现任意层间的连结。

因此,HDI需要尽量细线化、多层化,以大幅度提高元器件密度,节约PCB需要的布线面积。根据通过盲孔直接连接的相邻层数不同,可将HDI分为一阶HDI、二阶HDI、高阶HDI等。HDI镭射钻孔、电镀孔塞等工艺难度较大,附加值较高。

汽车电子

近年来,汽车电子用PCB保持稳定,但在智能驾驶和新能源技术的驱动下,汽车越来越像是一款电子产品,有望成为PCB行业发展的新动能。据预计,2017-2022年间,汽车电子PCB市场年复合增长率将达到5.6%。

不过,汽车电子没有类似于移动通信设备一样明显的断代标准,设备不会周期性地更新换代。同时,汽车供应链比较封闭,诸如ADAS系统、新能源车电子系统对价格相对不敏感,但对PCB良率的要求极高,对质量事故零容忍。因此,未来几年汽车板的市场需求不太可能出现短暂的、爆发式的增长。

消费电子

近两年,PCB行业市场规模曾出现下滑,主要原因便是来自于PC、平板和智能手机等消费电子的驱动力衰减。传统消费电子产品市场趋于饱和已是不争的事实,许多品类增长放缓甚至遭遇下滑,从而拖累PCB行业发展。2017-2022年,预计消费电子PCB需求增速为2.5%,对行业增长拉动进一步减弱。

以上数据及分析来源参考前瞻产业研究院发布的《2018-2023年中国印制电路板制造行业市场前瞻与投资战略规划分析报告》。

-

pcb

+关注

关注

4318文章

23080浏览量

397441 -

汽车电子

+关注

关注

3026文章

7941浏览量

166891 -

FPC

+关注

关注

70文章

959浏览量

63346

原文标题:2018年PCB行业产业链分析

文章出处:【微信号:mantianIC,微信公众号:满天芯】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

美国站群vps云服务器缺点详细分析

华为汽车产业链的技术解析与未来展望

激光钻孔技术在PCB行业的应用

把握行业脉搏,2024年电机产业链交流会等您来探索!

变频电机与普通电机的区别

会员风采!华秋电子——致力于“为电子产业增效降本”的数字化智造平台

高工机器人公布“2024机器视觉产业链TOP30”第三批参评企业名单

【核芯观察】IMU惯性传感器上下游产业梳理(二)

29000字!这是我见过写传感器产业链最详细的内容!(最新更新)

2024年小米汽车产业链分析及新品上市全景洞察报告

rtthread编译后如何查看堆栈空间使用情况?

华秋2023年度总结 | 聚焦发展,勇往直前

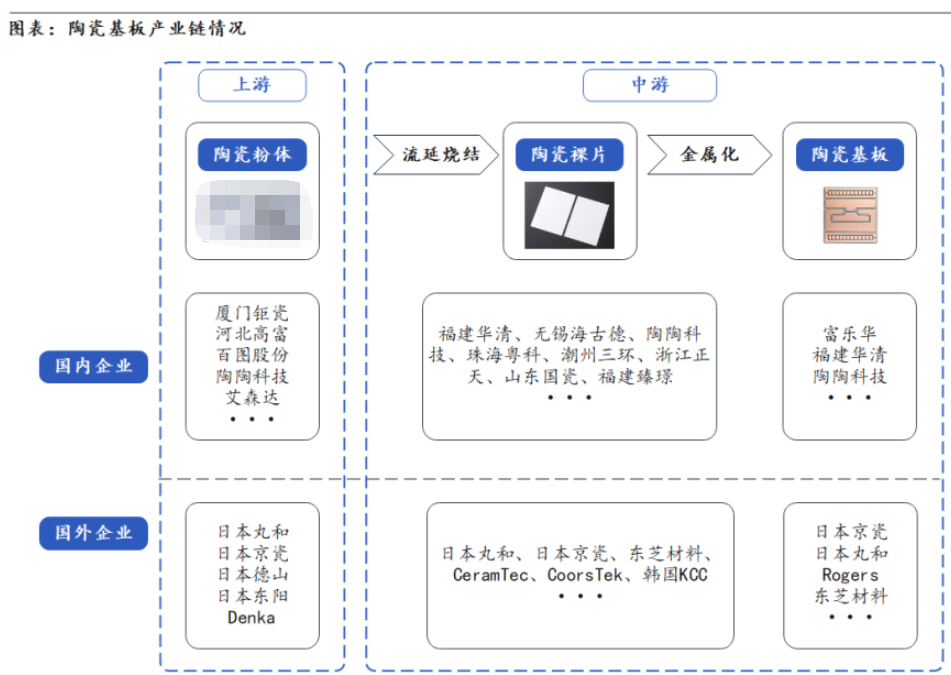

陶瓷基板产业链分布及工艺制作流程

PCB行业产业链详细分析和前三大领域的应用情况

PCB行业产业链详细分析和前三大领域的应用情况

评论