2018年9月,中国电信5G联合开放实验室建成首个运营商基于自主掌控开放平台的5G模型网,正式启动5G SA(独立组网)测试。

3GPP将5G标准分为SA和NSA(非独立组网)标准,NSA标准是2017年底完成的基于4G核心网和5G设备建设5G网络的标准,而SA是2018年6月发布的端到端的完整的5G标准。SA相比NSA,所有的核心网,从接入网数据层面、控制层面、语音层面都是纯粹的基于5G-NR新标准,而非独立组网则可以基于4G-LTE的核心网和接入网,只需在数据层做5G的基站部署。

据悉,这是SA标准发布后,业界首个运营商组织的基于开源技术、分层解耦全开放架构的5G技术验证,标志着5G SA标准步入实质产品落地,运营商主导和引领的“真5G”试验和部署拉开帷幕。(来源:通信产业网)

本周复盘:上周(180910-180914),通信板块下跌1.66%,上证综指数下跌0.76%,深证成指下跌2.51%,创业板指下跌4.12%,中小板指下跌3.17%。

风险提示:行业投入不达预期、竞争加剧风险、市场准入壁垒

目录

一、本周观点

二、本周复盘

(一)本周指数表现

(二)本周重要报告及重要点评

1、亿联网络(300628):首推股权激励计划,夯实发展之基

三、行业数据库

(一)运营商:2011-2015(资本开支上行周期),2016-2018(资本开支下行周期),预期2019-2024(资本开支上行周期),每3-5年一个周期迭代

1、三大运营商历年资本开支

2、三大运营商业务收入规模:人口红利发展已过,长期将低于GDP的增速

3、三大运营商用户数、移动电话用户数、有线宽带用户数:全球最大运营商中国移动移动用户一家独大,宽带用户竞争格局即将失衡;

4、移动互联网接入流量:井喷式增长

(二)光纤光缆:光通信最靓丽的板块,供需持续紧张

1、我国光纤需求量和价格

2、全球光纤需求预测

3、国内光纤厂商产能情况

4、国内厂商光棒产能情况

(三)光器件:国产光模块出货量持续提升

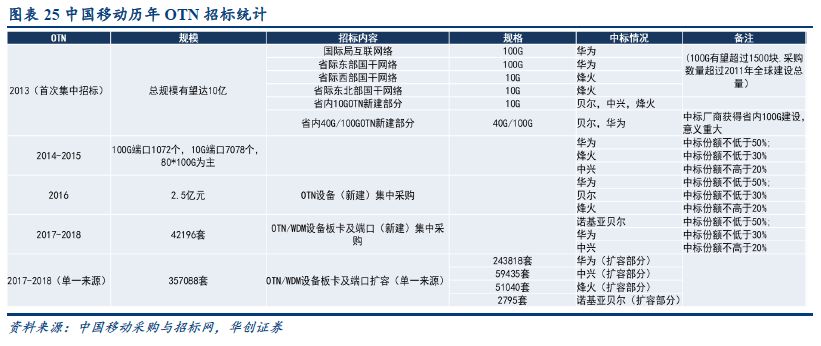

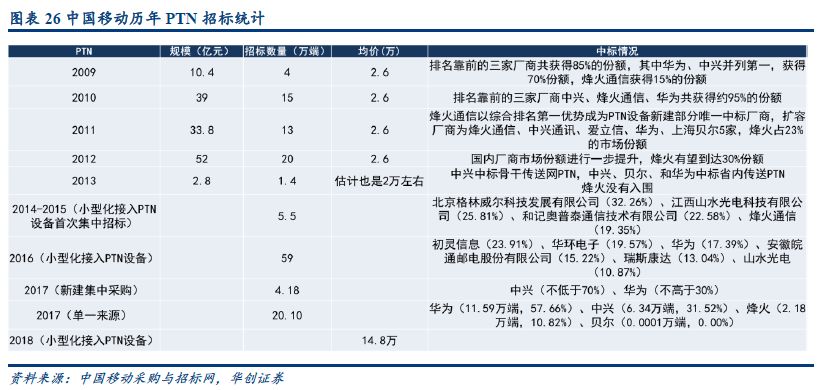

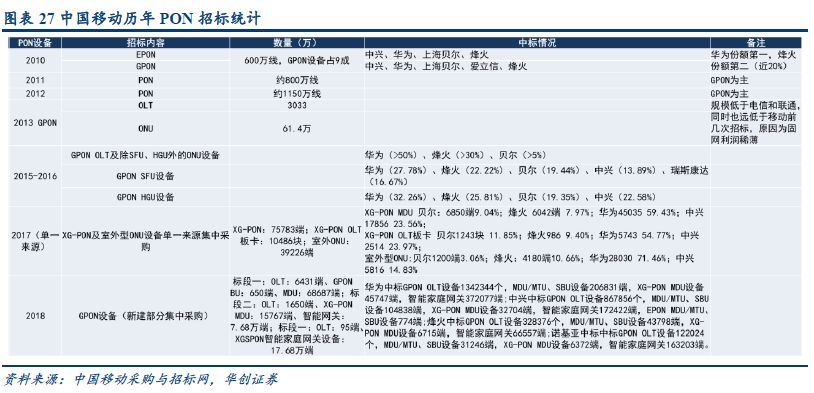

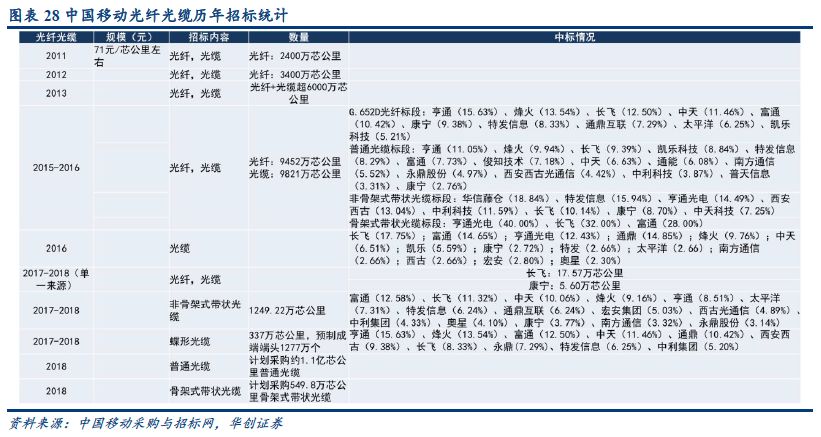

四、运营商历年招标统计

1、中国移动历年招标统计

2、中国联通历年招标统计

3、中国电信历年招标统计

正文

一、本周观点:

1、本周行业热点:

(1) 5G独立组网测试启动:电信建成首个5G模型网

2018年9月,中国电信5G联合开放实验室建成首个运营商基于自主掌控开放平台的5G模型网,正式启动5G SA(独立组网)测试。

3GPP将5G标准分为SA和NSA(非独立组网)标准,NSA标准是2017年底完成的基于4G核心网和5G设备建设5G网络的标准,而SA是2018年6月发布的端到端的完整的5G标准。SA相比NSA,所有的核心网,从接入网数据层面、控制层面、语音层面都是纯粹的基于5G-NR新标准,而非独立组网则可以基于4G-LTE的核心网和接入网,只需在数据层做5G的基站部署。

据悉,这是SA标准发布后,业界首个运营商组织的基于开源技术、分层解耦全开放架构的5G技术验证,标志着5G SA标准步入实质产品落地,运营商主导和引领的“真5G”试验和部署拉开帷幕。(来源:通信产业网)

2、本周行业观点:本周重点推荐:光环新网、网宿科技、中新赛克。持续重点推荐个股:烽火通信、光迅科技、中际旭创;梦网集团、茂业通信、宝信软件。2018年的行业投资观点:确定性的方向,明确的投资,抱紧白马龙头:通信板块龙头继续高歌猛进;

(1)通信板块中最确定的投资方向:5G,5G各个细分板块龙头表现强劲,主设备龙头中兴通讯、传输网龙头烽火通信、光纤龙头中天科技、亨通光电、光模块龙头中际旭创、光迅科技;5G确定性和领先型,来自于国家战略驱动,5G成为拉动投资、引领科技创新、实现产业升级、促进经济繁荣、进行“供给侧改革”的重要抓手,被寄予极高期望。在这种情形下,中国运营商可能快速建设一张全覆盖的5G网络;

(2)通信板块中确定的市场空间:国内企业抢占海外市场;典型标的如亿联网络,高速增长的低估值品种;

(3)通信板块的大方向:云计算;云计算首选光环新网;短期我们看好牌照落地带来的变化,中期看好公司IDC业务的内生持续高增长,长期看好携手亚马逊在开拓中国万亿云计算市场;CDN行业竞争格局趋缓,价格战压力在减小;我们预测CDN行业的龙头Q1季度仍保持趋势向上的态势;网宿科技有望底部回升,实现EPS和估值戴维斯双升。企业云通讯低估值标的梦网集团,移动互联网工具服务提供商,产业资本不断增持,安全边际较高。

二、本周复盘

(一)本周指数表现

上周(180910-180914),通信板块下跌1.66%,上证综指数下跌0.76%,深证成指下跌2.51%,创业板指下跌4.12%,中小板指下跌3.17%。

(二)本周重要报告及重要点评

1、亿联网络(300628):首推股权激励计划,夯实发展之基

事项:公司于2018年9月7日发布2018 年限制性股票激励计划,拟向激励对象授予限制性股票109万股,约占公司股本总额0.3649%,首次授予价格为30.95元/股,首次授予的激励对象共计86人,包括部分高级管理人员、核心技术人员等。

(1)首推股权激励计划,彰显公司发展信心。本次限制性股票限售期,分别为自首次授予限制性股票上市之日起12个月、24个月和36个月,解除限售比例分别为40%、30%和30%。解锁条件为公司业绩增长叠加个人业绩考核,公司业绩增长方面,以2018年营业收入及净利润为基数,2019-2021年,营业收入和净利润增长率均不低于20%,个人业绩考核方面,激励对象的绩效结果将于每年度进行考核,考核周期与公司业绩考核周期一致,考核结果划分为 A(杰出)、 B(优秀)、C+(良好)、C(合格)、C-(待改进)、D(不合格)六个档次,AB对应的解锁比例为100%,C+对应80%,C对应50%,C-和D对应0%(个人当年实际解除限售额度=解锁比例×个人当年获授解除限售额度)。

(2)股权激励需摊销的费用较少,料对各年业绩影响不大。假设公司于 2018年 10月末授予激励对象权益,预计2018-2021年需摊销的总费用分别为178.47万元、950.47万元、311.57万元、104.40万元,摊销费用较少。

(3)公司产品性价比突出,不断加大研发投入,确保产业领先地位。公司在SIP统一通信终端市场保持较强竞争力,与客户长期保持良好的沟通与合作关系,拥有以渠道代理为基础,业务覆盖全球超100个国家的销售网络,销量稳步增长;VCS方面,在2018年推出了包括VC200、VC880等在内的会议终端,并首次推出“云视讯”服务,18 年上半年 VCS 收入同比增长128%,公司的产品竞争力方面得到显著提升,有望带动销售持续增长。

(4)盈利预测、估值及投资评级:公司SIP业务稳定增长,VSC业务拓展顺利,未来有望驱动公司业绩增长。我们预期2018-2020年净利润分别为8.02/10.28/12.44亿,对应的PE为22/17/14倍,维持“推荐”评级。

三、行业数据库

(一)运营商:2011-2015(资本开支上行周期),2016-2018(资本开支下行周期),预期2019-2024(资本开支上行周期),每3-5年一个周期迭代

1、三大运营商历年资本开支

三大运营商整体资本开支近年来总体保持上升的趋势,从2016年开始呈下降趋势,2017年继续下降,其中中国联通2017年资本开支下降幅度最大,同比下滑41.61%,预计中国联通2018年资本开支将有所提升,中国电信资本开支同比下滑8.37%,中国移动资本开支下降幅度较小,同比下滑5.23%。

在中国移动资本开支中,移动通信网和传输网占据约80%的份额。从2016年开始,中国移动在移动通信网和传输网的资本开始呈逐年下降趋势,支撑网、业务网、房屋土建及动力配套等呈上升趋势。2017年中国移动更改了资本开支的细分统计口径,其中4G网络和传输(不含接入)的资本开支占据约65%的份额,家庭宽带接入的资本开支占比较小,占据约10%的份额。

中国联通资本开支主要由移动网络、宽带及数据、基础设施及传送网组成,从2016年开始,移动网络、宽带及数据、基础设施及传送网资本开支均呈现下降趋势,2016年分别同比下跌54.43%、50.30%、29.67%。2017年中国联通更改了资本开支的细分统计口径,由移动网络、固网和云大雾数+5G试验组成,其中移动网络开支同比下跌42.45%,预计2018年云大雾数+5G试验的开支将有明显上升。

中国电信资本开支主要由无线网络、宽带及互联网、VAS和综合信息业务构成,从2016年开始,无线网络、宽带及互联网、VAS和综合信息业务资本开支均呈现下降趋势,2017年无线网络和宽带及互联网分别同比下降30.77%和6.47%,VAS和综合信息业务、IT支撑系统和基础设施建设及其他三项开支之和则同比上升90%。

2、三大运营商业务收入规模:人口红利发展已过,长期将低于GDP的增速

从收入规模来看,中国移动收入规模最大、中国联通收入规模最小;从增速来看,中国移动收入规模保持不断上升趋势,2014-2017年同比增速分别为1.81%、4.28%、5.99%、4.35%。中国电信收入规模也呈现不断上升趋势,2014-2017年同比增速分别为0.87%、2.10%、6.37%、3.95%。中国联通收入规模从2014年开始呈现不断下降趋势,2014-2016年同比增速分别为-3.38%、-2.70%、-0.94%,2017年出现小幅回升,同比增速0.25%。

三大运营商整体收入增速从2014年开始放缓,并且低于我国GDP增速,2014-2017年三大运营商整体收入增速分别为0.34%、2.12%、4.58%、3.40%,同时期我国GDP增速分别为7.30%、6.90%、6.70%、6.90%。

3、三大运营商用户数、移动电话用户数、有线宽带用户数:全球最大运营商中国移动移动用户一家独大,宽带用户竞争格局即将失衡

从2018年7月三大运营商用户数占比来看,中国移动用户数占据过半的份额,为51.45%,中国电信占据约26.89%的份额,中国联通用户数占比最少,为21.66%。

从三大运营商用户数来看,中国移动用户数最多,超过中国电信和中国联通用户数之和,2018年7月中国移动、中国电信和中国联通的用户数分别达到10.48亿、5.48亿、4.41亿,环比增速分别为0.69%、1.14%、0.56%。

从2018年7月三大运营商移动电话用户数占比来看,中国移动用户数占据过半的份额,为60.61%,中国联通占据约20.28%的份额,中国电信用户数占比最少,为19.11%。

从三大运营商移动电话用户数来看,中国移动用户数最多,超过中国电信和中国联通用户数之和,2018年7月中国移动、中国电信和中国联通的移动电话用户数分别达到9.10亿、2.87亿、3.05亿,环比增速分别为0.46%、1.87%、0.83%。

从2018年7月三大运营商有线宽带用户数占比来看,中国电信占据最大的份额,为39.50%,中国移动占据约38.45%的份额,中国联通用户数占比最少,为22.05%。

从三大运营商有线宽带用户数来看,中国电信用户数最多, 2018年7月中国电信、中国移动和中国联通的有线宽带用户数分别达到1.42亿、1.38亿、0.79亿,环比增速分别为0.90%、2.27%、0.37%。

中国移动2014-2016年的用户数分别为AT&T的3.7倍、3.4倍、3.8倍,分别为Verizon的3.21倍、3.29倍、3.71倍。

4、移动互联网接入流量:井喷式增长

移动互联网接入流量呈现三位数爆发式增长,2015-2017年移动互联网接入流量增速分别达到103.01%、123.66%、162.70%。

(二)光纤光缆:光通信最靓丽的板块,供需持续紧张

1、我国光纤需求量和价格

2、全球光纤需求预测

3、国内光纤厂商产能情况

4、国内厂商光棒产能情况

(三)光器件:国产光模块出货量持续提升

国内光模块出口额持续提升,光模块供应商持续向国内集中。

四、运营商历年招标统计

1、中国移动历年招标统计

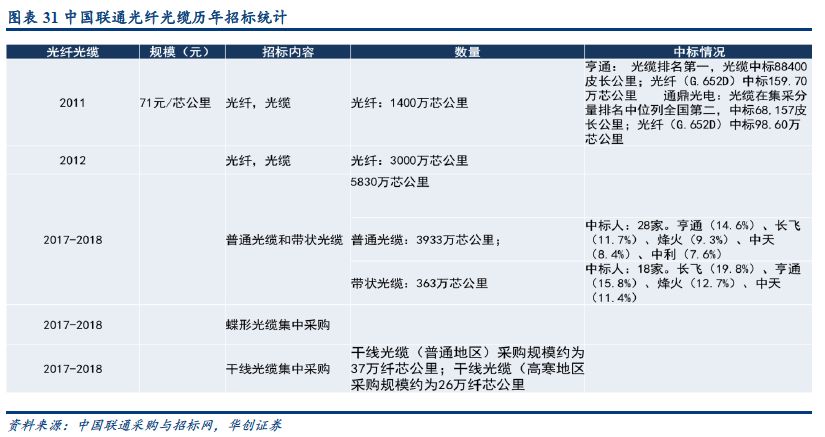

2、中国联通历年招标统计

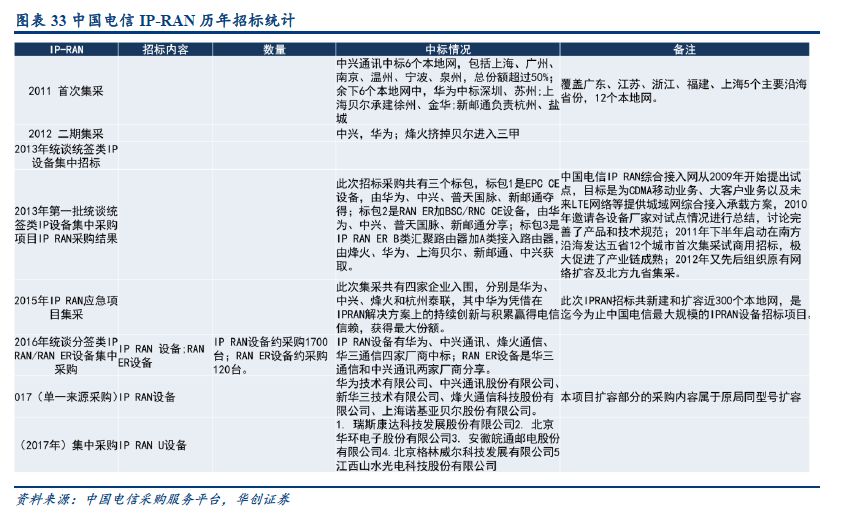

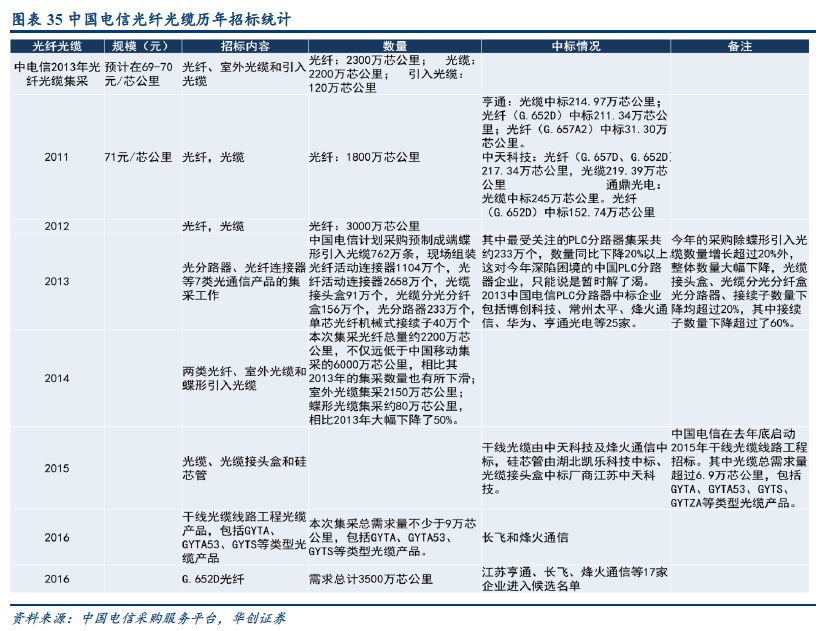

3、中国电信历年招标统计

-

电信

+关注

关注

2文章

730浏览量

61921 -

5G

+关注

关注

1354文章

48436浏览量

563950

原文标题:【华创通信周报】5G独立组网测试启动:电信建成首个5G模型网

文章出处:【微信号:shuxiaofengtx,微信公众号:通信海峰】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

5G能源监测物联网平台是什么

5G设备运维管理平台是什么

5G RedCap工业互联网平台是什么

中国电信推出首款自主品牌AI智能手机——麦芒30 5G

嵌入式设备中的4G/5G模块管理

请问mx880 5G数据终端可以设置优先5G网络吗?

才茂5G工业网关通过中国电信5G Inside终端生态认证

基于自主掌控开放平台的5G模型网由电信建成

基于自主掌控开放平台的5G模型网由电信建成

评论