摘要:英唐智控9日晚公告,为扩大核心产品的竞争力及开拓被动元件代理产品线,公司拟向赛格集团独家定向增发不超过2.1亿股,募集资金21亿元,其中12亿元用于收购吉利通电子100%股权。此次预案披露吉利通售股股东初步承诺吉利通2018年度、2019年度、2020年度、2021年度净利润分别不低于11,000万元、12,000万元、14,000万元及16,000万元。

英唐智控9日晚公告,为扩大核心产品的竞争力及开拓被动元件代理产品线,公司拟向赛格集团独家定向增发不超过2.1亿股,募集资金21亿元,其中12亿元用于收购吉利通电子100%股权。

此次预案披露吉利通售股股东初步承诺吉利通2018年度、2019年度、2020年度、2021年度净利润分别不低于11000万元、12000万元、14000万元及16000万元。吉利通在2018年1-7月已实现净利润10813.33万元,已完成2018年业绩承诺98%,有望实现并超越2018年业绩承诺。

本次收购采取分期支付方式进行,工商变更登记完成后的15个工作日内,英唐智控支付50.1%的股权转让款给吉利通售股股东。其余49.9%股权转让款,于吉利通售股股东盈利承诺期内每年分期支付。

股权转让款的分期支付安排有利于控制收购风险及缓解上市公司现金压力。英唐智控购买吉利通100%股权的股权转让款中,不低于吉利通售股股东税后30%的股权款需用于购买英唐智控股票,不晚于2021年底之前,吉利通售股股东需完成前述应购买的英唐智控股票的购买动作,上述安排有利于锁定交易对方与英唐智控长期共同发展,进一步维护英唐智控二级市场的股价。

资料显示,吉利通电子成立于2001年,经过十几年发展已经成为国内知名的被动类电子元器件代理以及技术方案提供商。吉利通拥有全球第一大贴片电阻器以及全球第三大贴片电容器制造商国巨(YAGEO)的代理权,同时拥有亿光(Everlight)、顺络(Sunlord)、厚声(Uniohm)、旺诠(RALEC)、丰宾(CAPXON)、万裕、科瑞泰科、新洁能、达晶微、鸿星,晶优、华德等多家全球知名品牌的代理资质,且均为该等品牌的一级代理商。所代理产品覆盖网络通讯、工业控制、汽车电子、安防监控和消费电子等领域。

公司总部设在深圳,同时在华北,华东,西南三大区设有九个子公司和办事处,销售网络遍布全国各地。公司秉承“诚信、专业、高效、协作”的经营理念,稳定的管理团队、快速的供货反应等优势奠定了吉利通在行业中的领先地位。

吉利通公司围绕公司成长性制定了发展战略:专注价格蓝海的细分子行业,如新能源汽车现在和未来高速发展,足以支撑公司高成长性,规避价格敏感的手机红海行业。

吉利通专注细分行业高成长客户,制定灵活且具有前瞻性的销售策略。吉利通的销售策略中,客户群体定位为蓝海市场中具有高成长性的中小型客户,这种灵活且具有前瞻性的销售策略,保证了吉利通可以享受到高增长红利;同时随着下游客户不断扩展扩大,增强了企业的行业话语权。

被动元件是电路的基石,下游需求驱动行业不断发展。资料显示,全球被动元件市场空间将由2017年的238亿美元增长至2020年的286亿美元,且预期未来将持续保持稳定增长。从供给端分析,被动元器件行业的竞争格局正在发生积极变化,日系厂商转移产能至高端产品,释放低阶、次高端产品产能,目前处于第一梯队的日系厂商(村田、太阳诱电、TDK等)大幅减少的中低端被动元件产品产能,主要是台系厂商(如国巨)承接,产能空缺率高达20%。中国境内企业近年来积极扩产,但短期内仍无法弥补巨大的产能缺口。

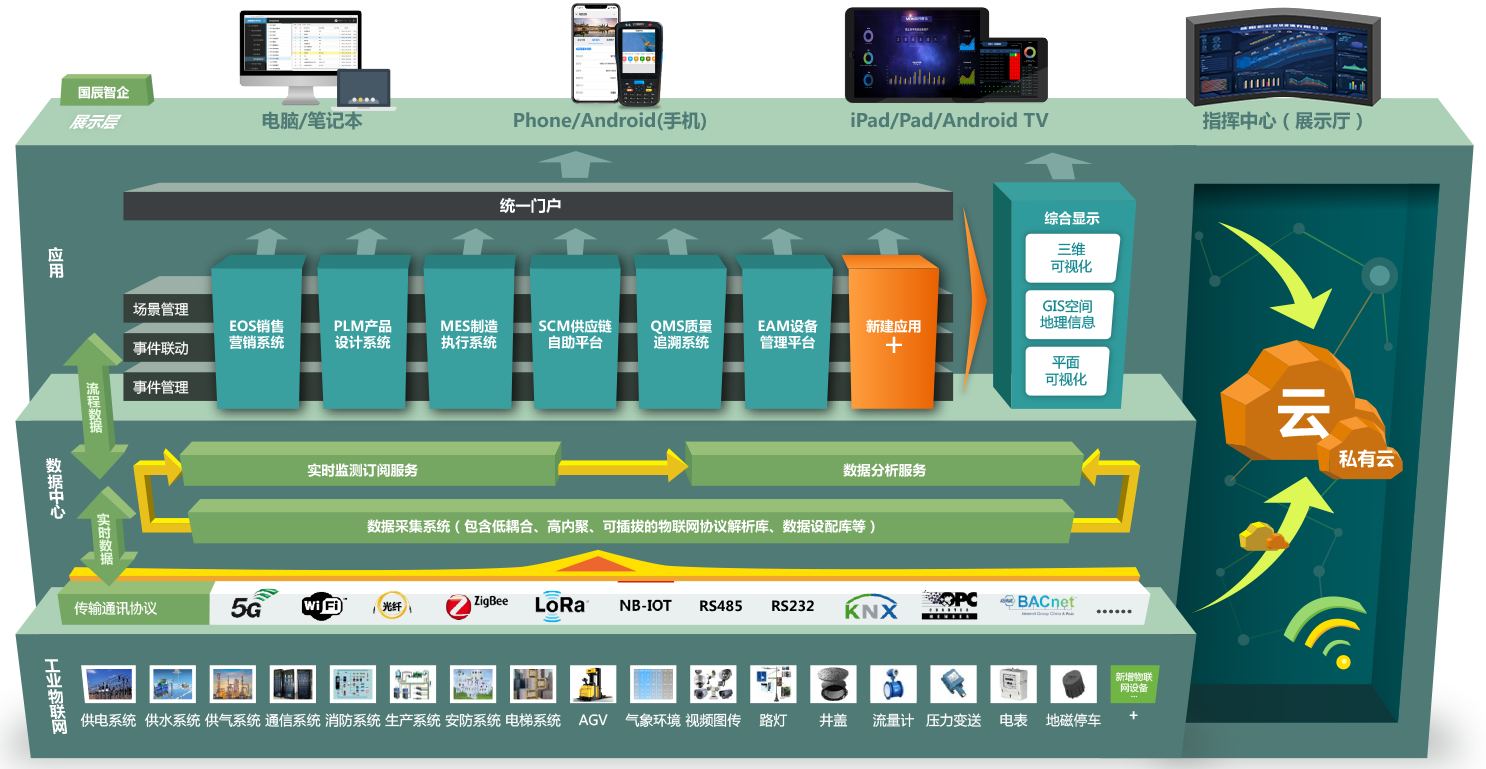

从需求端看,消费类电子的创新升级、汽车电子化率提升、新能源汽车快速渗透、5G基站搭建、物联网智慧城市建设等行业快速发展,被动元件下游未来需求极度旺盛。

基于行业供需格局优化,被动元器件目前处于高景气周期中。机构认为目前的MLCC缺货行情将持续至2020年,国内MLCC分销公司将分享持续涨价带来的红利。受益于此轮MLCC涨价潮,吉利通业绩有望迎来前所未有的爆发式增长。

此外,英唐智控公告称,公司看好前海首科未来的发展,决定以现金方式继续推进本次收购。公司不排除后续将前海首科仍纳入公司本次非公开发行的募投项目中并修订本次非公开发行股票预案。

本文来源:新华网

-

英唐智控

+关注

关注

0文章

16浏览量

4682 -

被动元器件

+关注

关注

0文章

36浏览量

5691

发布评论请先 登录

相关推荐

基础元器件知识与应用

纳芯微拟100%收购麦歌恩:推动全面整合,加速提升市场竞争力

鹰峰电子IPO终止,车规级被动元器件产品配套比亚迪、长城、小鹏等多款车型

被动元件大厂拟收购两家公司股权

常见电子元器件有哪些

诺基亚斥资23亿美元收购英飞朗

爱普生电子元器件易选中心正式上线

纳芯微拟收购一传感器企业

长电科技拟以6.24亿美元收购西部数据旗下晟碟半导体!

英唐智控:拟收购被动元器件头部企业吉利通

英唐智控:拟收购被动元器件头部企业吉利通

评论