据Digitimes报道,产业链消息人士本周透露,NAND Flash闪存的价格在2019年将继续下滑,虽然今年已经累计榨干50%水分。

此前的一份报道称,2019年,SSD每GB的单价会跌至0.08美元(约合0.56元)。

报道称,价格下滑的主要推手是产能“刹不住车”,包括96层堆叠的3D闪存方案将新鲜登场。文章援引威刚科技董事长陈立白(Simon Chen)的话,厂家会继续增加存储设施的生产能力,只不过,闪存类产品的价格会比今年有更大的降幅。

值得一提的是,明年,我国的长江存储也将量产NAND存储芯片,入局SSD上游供应链。

另外,DRAM芯片的产能由于被三星、SK海力士和美光三巨头死死卡住,2019又无增产计划,看起来难有大的价格波动。

从上游供应解读闪存价格未来走势

NAND Flash价格在经历2年涨价的时期后,2018年回归理性,截至到10月初,2018年NAND Flash价格指数已累积下滑高达57%,NAND Flash每GB价格下探至0.1美金,基本已回到了2016年涨价前的价格水平。

近期,即使在传统的Q3旺季,也依然未能扭转NAND Flash价格下滑的颓势,中国闪存市场ChinaFlashMarket预计,受传统淡季需求减弱的影响,Q4 NAND Flash价格可能依然持续下滑的趋势。

2018年以来,由于NAND Flash价格持续下滑且跌幅超乎预期,相较于2016年和2017年NAND Flash涨价时期,部分存储产业链企业营收和获利均受到一定的影响,再加上国际原厂三星、东芝、西部数据、美光、英特尔、SK海力士等不仅3D技术快速迭代,而且加码投资新建工厂,同时中国三大存储基地之一的武汉存储基地已进入投产初期阶段。在多方因素影响下,部分市场业内人士纷纷看衰NAND Flash产业。中国闪存市场ChinaFlashMarket认为,NAND跌价是价格冲高回落的自然现象,不必过于担忧。

近5年NAND Flash综合价格指数走势

数据来源:中国闪存市场www.chinaflashmarket.com,数据截止至2018年10月15日

2018年NAND价格“折腰”, 2019年跌势难改,都是3D技术推进的必然走向

NAND Flash价格走势是由市场供需决定的,2016年和2017年由于处于原厂2D NAND向3D NAND切换的空窗期,使得NAND Flash供应减少,而需求端智能型手机和SSD容量需求依然在增长,导致市场供不应求,同时NAND Flash价涨一倍多。2018年原厂不断扩大64层/72层3D NAND产出量,目前三星、东芝/西部数据、美光/英特尔等3D NAND占比已达到80%,美光甚至可以达到90%,3D NAND产能增加,导致市场供过于求。

中国闪存市场ChinaFlashMarket进一步分析,以目前主流的64层3D NAND技术为例,一片Wafer晶圆(12英寸)大约可以切割出1000颗256Gbit的Die。相较于1znm工艺2D技术所切割出的600多颗128Gbit的Die,不仅容量翻倍,单颗Die的总数更是增加了60%,这是导致NAND Flash相关产品价格下滑的主要因素。

展望2019年,在2018下半年三星、东芝/西部数据、美光/英特尔、SK海力士等均已发布了其新一代96层3D NAND技术,且三星、东芝/西部数据、美光等已开始量产。根据各原厂技术规划,预计96层3D NAND将在2019上半年规模化量产。据了解,96层3D NAND由于初期良率较低,相较于64层3D NAND没有成本优势,但随着良率的不断提高,成本优势将逐渐显现,中国闪存市场ChinaFlashMarket预计2019年NAND Flash价格将会进一步下滑。

Wafer晶圆产能分析

数据来源:中国闪存市场www.chinaflashmarket.com

国际原厂NAND拼扩产,DRAM保守以待,如何解读存储市场行情?

2018年新一轮NAND扩产开始,三星除了FAB18这个大型工厂外,还开始新建西安工厂二期工程,东芝除了新工厂Fab6开始投产96层3D NAND,又新建Fab 7,SK海力士M15和英特尔大连二期工厂都开始投产96层3D NAND,还有美光新建的Fab10三期工厂。另外,长江存储武汉基地也开始逐步生产,满载产能可达到15万片/月。

根据规划,各家原厂新工厂都将在2019年陆续提高生产量。NAND Flash产能大幅度增加,一是填补2016年和2017年市场供应的缺口,二是为了新一代96层3D技术投产,满足智能型手机和SSD对大容量不断增长的需求。

国际原厂新工厂投产情况

数据来源:中国闪存市场www.chinaflashmarket.com

反观DRAM市场,相较于NAND Flash产业不断增加的产能,三星、美光、SK海力士三大原厂对DRAM增产持保守态度,三星、美光、SK海力士受惠于两年持续走高的DRAM价格,营收和获利持续走高,所以各家都不急于扩建DRAM工厂,以免产能过剩导致价格惨跌,影响获利。市场数据反馈DRAM在服务器、PC和智能手机的应用没有太大的增幅,而DRAM工艺从2017年2xnm提升到2018年1xnm,增加40%的产能。三星原定每月增产DRAM计划已延期,同时为避免DRAM价格下滑,计划下修2019年2成的DRAM投资额,SK海力士也推迟了DRAM扩产计划。但是DRAM的压力还是与日俱增,形成DRAM堰塞湖。

NAND和DRAM两行情与市场需求有关,首先DRAM在智能型手机上的平均LPDDR容量3.2GB,而NAND Flash平均需求则超过80GB;其次PC出货持续萎缩,又遇英特尔处理器缺货,DRAM标配4GB,高配也仅16GB,而PC搭载的SSD容量则在240GB以上,第三:在服务器市场,IBM、百度、阿里、华为等正在部署英特尔傲腾技术和三星Z-NAND来满足大数据存储需求,取代部分DRAM的应用。Optane内存虽然有“内存”之名,但它并非是我们通常理解的DRAM内存。它主要作用是作为缓存设备对硬盘(包括HDD和SSD)进行加速。

3D XPoint的优势。按官方数据,3D XPoint的读写速度和寿命均为NAND Flash的1000倍,延迟是NAND Flash的千分之一,DRAM的10倍;存储密度则是内存的10倍。

智能手机和SSD主力市场合计消耗85%以上的产能,未来NAND产业依然好光景

在国际原厂3D技术和产能增加的推动下,2018年NAND Flash存储密度预计将较2017年增长42%,达到2300亿GB当量。需求端,2018年全球智能型手机出货将达14.6亿台,高端手机苹果、三星等旗舰机搭载Flash容量由256GB向512GB提升,华为、OPPO、VIVO、小米等从64GB/128GB向128GB/256GB,甚至512GB容量转移,以手机为主的嵌入式产品消耗了43%的NAND产能。

2018年高端旗舰机容量成倍增加

SSD在消费类、数据中心以及行业应用需求强劲,2018年全球SSD的出货量将达1.92亿台,相较于2017年增长22%。全球SSD市场所消耗的产能已从2016年的38%上升到43%,尤其是企业级SSD,2018年平均容量已经达到2TB/台,仅企业级市场就消耗了25%的NAND Flash产能。2018年SSD与嵌入式产品合计消耗85%以上的NAND Flash产能,2019年仍然是主力需求市场。

全球SSD出货量增长走势(百万/台)

全球企业级SSD出货量增长走势(百万/台)

数据来源:中国闪存市场www.chinaflashmarket.com

SSD抢占的是HDD市场,SSD价格下滑是其成长的最大动力,尤其是在消费类市场,2016年和2017年因为NAND Flash缺货,SSD价格大幅上涨,同时也抑制了市场需求的增长。2018年以来SSD价格持续下滑,目前价格已跌破2016年所创下的历史低点,其中240GB和480GB价格在2018年累积跌幅分别达45%、52%,部分240GB价格已跌破30美金,也正因为价格的下滑大大的刺激了市场需求向更大容量的240GB、480GB、960GB普及。

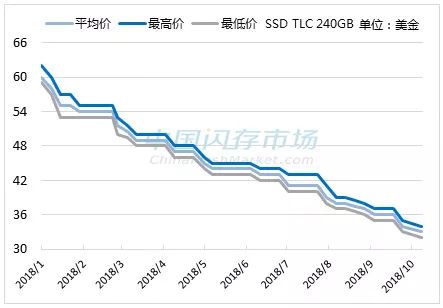

2018年1-10月240GB TLC SSD价格走势

2018年1-10月480GB TLC SSD价格走势

数据来源:中国闪存市场www.chinaflashmarket.com,数据截止至10月9日

在智能型手机和SSD需求带动下,NAND Flash产业呈现健康的发展趋势,而且随着物联网、人工智能、汽车电子等领域的崛起,将会产生更多的数据量,且要求高速、复杂的处理数据,对NAND Flash的需求不断增加。

当下NAND Flash价格下滑,更多的是对企业综合实力的考验,也会加速淘汰没有竞争力的企业,资源会向有竞争力的公司汇聚,2008年市场恶劣的时候,市场存储企业从几百家淘汰到几十家,现在的情况也是类似。

“最重要的还是技术创新”这是企业必须一直具备的精神。中国作为存储产业重要的应用市场,需求多样而多变,通过提高企业自身自主创新技术,充分理解本土客户需求,厚积薄发,实现企业的成长。

-

内存

+关注

关注

8文章

3019浏览量

74000 -

SSD

+关注

关注

21文章

2857浏览量

117360

原文标题:闪存价格跌破!从上游供应解读未来走势

文章出处:【微信号:icxinwenshe,微信公众号:芯闻社】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

三星或受内存芯片价格下跌影响

预计2024年第四季度客户端SSD价格将下降5%至10%

机构:SSD价格有望在年底前因产量增需求减而下降10%

AI热潮推升SSD价格,连续四季上涨

PC存储器价格持续攀升

简述自激振荡产生的原因

主板内存故障灯亮会是cpu的问题吗

续流二极管故障原因分析

内存ssd价格走势跌跌不休背后的原因深度分析

内存ssd价格走势跌跌不休背后的原因深度分析

评论