01

集成电路企业上市难题

自2017年底瑞芯微IPO被否之后,数家集成电路企业连续上会被否定。然而与此同时,工业富联的快速IPO以及和舰科技和日月新等台企加速在A股的上市计划让部分评论家认为证监会对于台资集成电路企业有所偏袒,阻碍了制造业转型升级中发挥核心作用的大陆集成电路企业。

IPO遇冷和火热的一级市场投资形成了鲜明对比。随着国家大基金一期投资期接近结束,其起到的示范作用带动各级政府和社会资本大量进入集成电路领域。不仅在集成电路领域深耕多年的地方政府和老牌投资机构纷纷加大了投入,一些大型企业也开始跨界进入,其中不乏阿里巴巴、格力和碧桂园这些巨头的身影。阿里巴巴更是在整合中天微和达摩院的基础上重新成立了平头哥半导体,预计在“数年”之后实现盈利。

然而,如果说进行产业布局的战略投资者还不是特别在意IPO带来的财务回报,财务投资者却无法绕开退出方式对自身的巨大影响。由于A股高估值的特性,IPO带来的股权价值的巨大升值是诸多财务投资者所追求的目标。例如,2012年8月兆易创新上市之前最后一轮融资的股权价格为10.65-14.62元之间,而2016年8月在A股IPO发行价达到23.26元,之后接连涨停,不足一个月的时间在停牌前最高价格已达到188.47元。财务投资者账面受益明显。因此,证监会接连暂缓或否决集成电路企业的IPO计划,对于财务投资者的信心有着最直接的影响。

02

A股市场中的集成电路企业

(一)企业基本经营状况和问题

随着国内业界、投资界和社会公众对于集成电路产业关注的不断增多,大量资金随着各级政府的优惠政策进入产业。在这样的背景下,证监会对于集成电路企业IPO的接连否决使得投资者有监管步调不一致的想法。但显然证监会并没有专门针对集成电路企业进行封杀,近期过会不顺或许更多是业界对于后市过于乐观的表现。

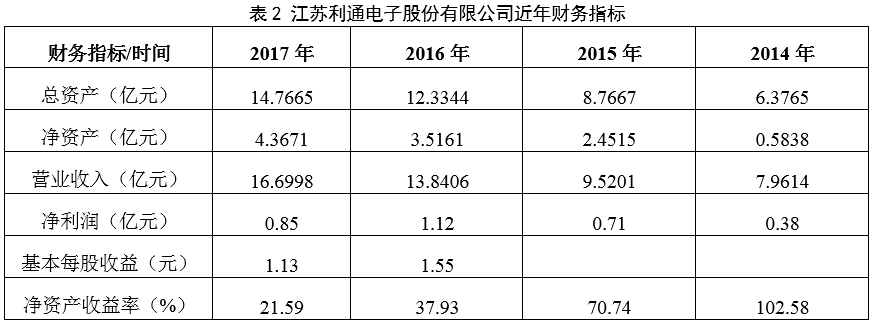

以明微电子为例。2011年其曾提交上市申请,但又因“业绩没预计的那么好”撤回。2018年再次提交材料,发审委认为明微电子的业绩仍然还有明显问题。首先,2014年到2017上半年,明微电子的非经常性损益占归母净利润的比例分别为41.93%, 66.40%,20.51%和26.48%,均保持极高水平。其次,存在一定的关联交易,其2016年和2017年第一大经销商客户为前员工亲属所创办的公司。最后,在盈利的稳定性方面,2017年明微电子毛利率上升较快,但ASP却呈下降趋势。这些问题并非明微电子单独面临的问题,瑞芯微的财务报表在关联交易和非经常性损益上也表现不佳,博通集成财务报表体现出的供应链数据前后矛盾。监管层有理由认为企业脆弱的经营状况使其无法应对更为激烈的市场竞争,其股权也无法成为可以在公众中流通发行。而如果仅就通过发审委审核的利通电子和博通集成之间的业绩进行比较,也可以看出博通集成并没有明显的业绩优势。

(二)A股芯片概念被过度炒作

在A股市场2017年中到2018年初的这段时间的上涨趋势中,部分集成电路企业股价表现异常显眼。这与整体市场对于芯片概念的热捧有着密切的联系。2017年5月以7.02元发行价IPO的韦尔股份连续十个交易日涨停,于2018年1月最高价达到45.93元,涨幅554%。2017年8月兆易创新价格最低为64.28元,2018年4月最高价达215.67元,涨幅236%。2017年5月北方华创价格最低为21.62元,2018年4月最高价达56.47元,涨幅161%。这些个股的涨幅不仅远远跑赢沪深大盘,甚至也远超A股电子信息板块的涨幅。这在一定程度上是投资者对于集成电路产业未来的看好,但在另一方面,对于芯片概念的过度炒作却对产业的健康发展有着一定的负面影响。

虽然这并不意味着A股上市的集成电路企业是业绩糟糕的企业,但企业业绩的改善并不能够合理地解释股价的异常变动。尽管韦尔股份业绩不断改善是不争的事实,但在并购消息爆出之后其市盈率一度达到了95倍,北方华创9月份的市盈率也一度高达134倍,已经严重偏离了正常的估值水平。这不仅大大超过了比特大陆Pre-IPO轮融资的7倍左右的市盈率(以2017年数据保守计算)和国外集成电路企业的市盈率(台积电约18倍,英特尔约16倍),也远超同期A股市场整体平均市盈率,甚至超过了阿里巴巴(40倍左右)这样的互联网企业。

03

未过会企业与同期在香港申请上市的企业比较

近年来中国矿机企业的异军突起是集成电路产业发展的惊喜,在这一细分领域中国目前已毫无争议地成为了全球第一强国。2017年比特大陆营收达到25.18亿美元,嘉楠耘智营收约1.94亿美元,亿邦国际营收约1.45亿美元(其中区块链芯片占比54.3%),分别于9月和5月在港交所申请上市。比特大陆的营收已经超过全球Fabless厂商排名第八的赛灵思,在国内也仅次于海思位列第二。其2018年上半年营收已经达到28.46亿美元,极大地缩小了和身前AMD同期34.03亿美元的差距(营收占比从2017年的47.24%提高到2018年上半年的83.63%)。

毫无疑问,相比于大陆A股市场,港交所H股的上市条件更加宽松。A股上市最难以满足的是连续三年盈利的标准,而H股则没有盈利的要求,企业营收或现金流达标亦可。

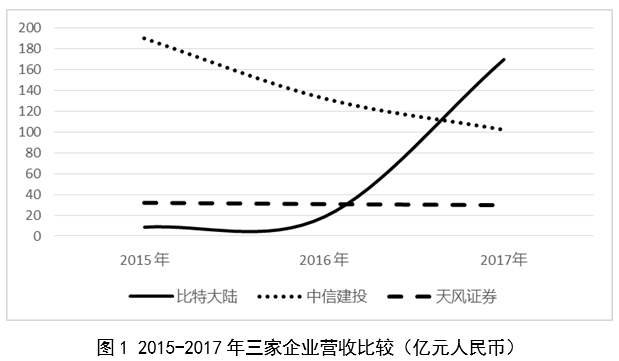

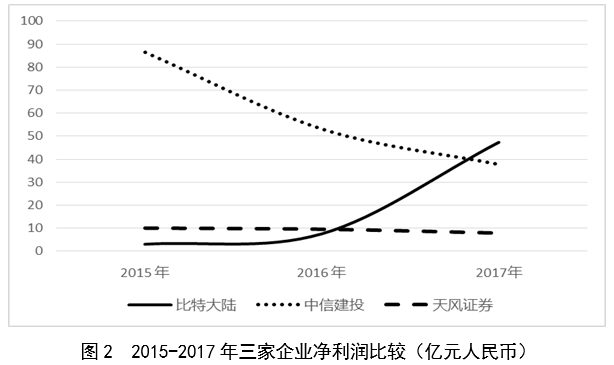

然而,即便按照较为严格的大陆A股发行标准,比特大陆和嘉楠耘智也满足了苛刻的条件,而如果横向对比这两家公司与近期通过发审委审核并得到普遍关注的天风证券和中信建投证券,也可以看出在经营业绩上比特大陆并不逊色。

(注:按照2017年平均汇率1美元=6.75元人民币,2016年平均汇率1美元=6.64元人民币,2015年平均汇率1美元=6.23元人民币计算,中信建投和天风证券招股说明书中未公开2017年下半年经营数据,按照上半年数据翻倍推算而得)

如果再来对比嘉楠耘智、亿邦国际以及被大陆证监会否定或暂缓表决的几家泛集成电路企业,也可以发现从经营业绩上来看它们并没有明显的优势。即便是在区块链尚未成为风口的2016年,嘉楠耘智的净利润总额和净利率(16.6%)都已经超过了同期的明微电子和晶丰明源,而2017年这一差距进一步加大,亿邦国际和嘉楠耘智的销售净利率均反超博通集成。

就近年来的业绩表现来看,至少比特大陆如果在A股申请上市通过发审委审核的可能性极大,嘉楠耘智也得到证监会姜洋副主席“不管你们芯片用于什么,本质上都还是一家芯片公司,希望你们在国内上市”的评价。从技术水平上来看也有很大的优势,比特大陆和嘉楠耘智已经与海思几乎同步迈入了7nm节点,亿邦国际早在2017年底已经量产10nm芯片,且均为自主研发产品。然而,国内2017年九四禁令之后趋严的监管环境可能是三大矿机芯片厂商均选择在香港上市的最主要原因,而并非财务或估值考虑。

如果一家企业得到监管层“希望你们在国内上市”的评价,那么通过审批应该大概率不成问题。仅从融资的便利程度来看,如果达不到A股市场的发行标准,比特大陆和嘉楠耘智赴港上市的选择也可以效仿。实际上,中国诸多优秀的集成电路企业已经在境外市场上市,这丝毫无碍它们的成功并成为产业发展的中流砥柱。

→那么为什么部分准备在A股IPO的集成电路企业,并没有选择去上市条件更宽松的香港或美国上市?

☑这显然无法与A股对芯片企业的高估值完全脱离干系。虽然企业的这种选择无可非议,但试图在高估值市场上市就应该遵守高估值市场的规则。A股市场的高估值显然与审核制有着密切的联系。不能一边借助国家的扶持政策和社会关注得到了宽松的发展环境之后,一边又要希望监管对自己网开一面,这显然是双重套利。在这个层面上,过度强调政策对于产业的保护反而可能有害。适度的关注对于行业的发展有促进作用,但高调过度也可能带来负面的影响,这不仅仅是国际环境的变化,同时还是产业生态健康发展的议题。

04

当下集成电路企业真的非常缺钱?

由于产业政策下的信息不对称问题,立意好的政策往往遇到企业的道德风险问题。2010年以来接连发生了大规模的光伏骗补和新能源汽车骗补事件,使得我们不得不重视政策落地效率的问题。Max Ahman在《能源政策》上曾撰文分析世纪初的日本通产省的新能源汽车补贴政策效率的问题,由于信息不对称的问题,纯电动汽车企业并没有在日本政府的产业政策的支持下迅速成长,反而是油电混动汽车企业迅速成长。《经济研究》2013和2015年的两篇文章也认为,企业的行为反应与产业政策的预期可能不同,从而影响产业政策的结果。

显然,《集成电路产业发展推进纲要》的推出和新国际局势下举国上下对于产业的关注,目前集成电路企业所享受到的待遇已经有了大幅度的改善。尽管弱小的集成电路产业仍然需要国家的政策保护,但最终的目的仍然需要是让市场筛选和培养出真正有竞争力的市场主体。一味地强调政策的扶持作用,却有可能产生一定的逆向选择的问题,无法真正让优秀的企业脱颖而出,从长远上不利于产业的发展。

作为全球最大的电子消费市场,中国有着足够的内生空间供集成电路企业迅速成长。就融资环境而言,投资机构也面临的主要难题也并不是资金不够,而是优秀的企业案源难寻,有能力提供先进解决方案的集成电路企业在当下比任何时候都更容易获得资金的支持。毕竟在当前的集成电路产业投资态势下,优秀的企业除了进行IPO之外还有着其他丰富的融资渠道。大基金2014年以来的努力使得专注集成电路产业股权投资的机构迅速发展,融资难的问题已经得到了有效改善。IPO上市在这样的情况下更多的是原股东退出渠道,而非企业最必要的融资渠道。

瑞芯微IPO融资的目标金额为4.23亿元,而博通集成的融资目标金额为6.71亿元。而同比企业商汤科技在2017年的营收也仅是“亿级”,预计在7-9亿元之间,略低于瑞芯微,略高于博通集成,然而其在刚刚结束的D轮中单轮融资规模已经达到10亿美元之巨。地平线机器人2017年营收目标定在1亿元左右的规模,明显小于瑞芯微和博通集成。但是在2017年的A+轮融资规模就达到了近1亿美元,超过了瑞芯微,大致与博通集成持平。可以看出,在当前一级市场热度升高,未上市企业议价能力增强,一二级市场估值趋近的环境下,IPO并不一定能够为一个企业提供体量明显高于一级市场的资金。这也能在一定程度上解释最近集成电路领域专业的股权投资机构已经明显放缓在集成电路领域的投资节奏。公开资料显示,近一年武岳峰资本仅投资陆芯电子、英韧科技和新恒汇电子三家集成电路企业。

05

结论

经得起市场考验的企业注定有上市的资质,而太急于上市的企业则往往有发展潜力不足的隐患。诚然,一个上市企业往往是一个业绩出众的企业,然而上市并不能解决一个企业面临的所有问题,行业的成熟度与有多少企业上市也没有直接必然的联系。为整个产业的健康发展着想,在光伏产业中发生过的运动式的加产能和去产能不应再次在集成电路产业中发生。集成电路是周期较长,更需要耐心资本的行业,更不能仅凭短时间的大干快上解决全部的问题。

越来越多的集成电路企业进行IPO的准备整体上来看是一件好事,但这并不意味着产业落后的情况发生了根本的变化,企业上市更不应该成为检验发展绩效的唯一标准。为了更好地迎接国际挑战,承担国内产业转型升级的重大任务,集成电路企业继续修炼内功是不二法门。

- 芯片

+关注

关注

450文章

49295浏览量

415315 - 集成电路

+关注

关注

5356文章

11082浏览量

357312

原文标题:集成电路企业资本化还需修炼内功

文章出处:【微信号:semiconfrontier,微信公众号:半导体投融资】欢迎添加关注!文章转载请注明出处。

发布评论请先登录

相关推荐

专用集成电路包括哪些内容 专用集成电路设计与工艺

专用集成电路和通用集成电路的区别在哪 专用集成电路通用集成电路有哪些类型

通用和专用集成电路区分标准 专用集成电路、通用集成电路的特点有哪些

专用集成电路技术有哪些特点 专用集成电路技术有哪些类型

专用集成电路都是大规模的吗为什么呢

专用集成电路有哪些特点和作用呢

专用集成电路通用集成电路有哪些

专用集成电路是什么电路专用集成电路和通用有哪些不同

什么属于专用集成电路?专用集成电路和通用集成电路的区别

探索集成电路芯片封装的未来之路:智能化、自动化与可持续发展

某大型集成电路企业MOM数字化工厂成功案例

产才融合破解集成电路产业发展难题,“集成电路最具高层次人才吸引力企业指数”闪亮登场!

探讨集成电路企业资本化之路

探讨集成电路企业资本化之路

评论