2019年已经过去一半多,日前有23家LED企业相继发布2019年半年业绩预告,15家LED企业净利润相比往年有所下降,半年报的业绩预告愁云惨淡,利润同比大幅缩水。市场寒冬真的来了?

下降

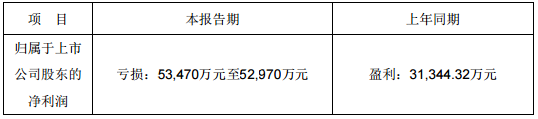

华灿光电净利润预降5.3亿左右

7月12日,华灿光电公布业绩预告显示,预估2019年1-6月归属于上市公司的净利润亏损53,470万元~52,970万元。

华灿光电表示,公司本报告期业绩下降的主要原因如下:

报告期内,由于LED芯片行业二季度仍处于竞争洗牌中,中低端市场竞争激烈,整体的芯片价格仍在下降,平均单价和去年同期比大幅下降,中低端芯片收入对公司收入占比显著,使得LED芯片总体收入下降较大。因此公司相应调整了竞争策略和生产战略,主动性的降低了中低端产品的排产量,使得公司总体的产能利用率有所下降,较大影响了报告期内的毛利率和净利润水平。

根据企业会计准则及公司会计制度,因LED芯片价格下降,公司对存货重点梳理,依照市场最近价格、未来销量、和未来预计价格计提了较大的存货减值准备。

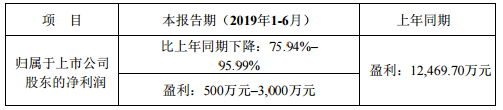

乾照光电净利润预降75.94%~95.99%

7月12日,乾照光电公布半年业绩预告显示,预估2019年1-6月归属于上市公司的净利润500万元~3,000万元,较上年同期下滑75.94%~95.99%。

乾照光电表示,公司2019年度业绩变动主要影响因素:

1、芯片市场价格下降,毛利率同比下降。

2、受南昌蓝绿芯片项目建设影响,管理费用、财务费用同比增加;南昌项目二季度投产初期成本较高,毛利较低。

3、公司非经常性损益同比下降对净利润产生一定影响。

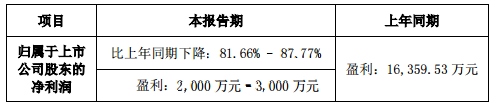

澳洋顺昌净利润预降81.66%~87.77%

7月12日,澳洋顺昌公布上半年业绩预告显示,预估2019年1-6月归属于上市公司的净利润区间为2,000万元~3,000万元,较上年同期下降81.66%~87.77%。

澳洋顺昌表示,公司2019年半年度业绩同比下降,主要是受LED业务亏损的影响。上年同期,LED业务贡献归属于上市公司股东的净利润约8,700万元,但LED芯片价格自2018年以来持续下滑,2019年以来,市场价格仍处于低谷,公司LED业务处于亏损状态,且亏损幅度较大,拖累公司整体业绩。

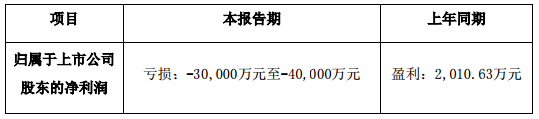

*ST德豪上半年净利润预降3亿-4亿

7月12日,*ST德豪公布上半年业绩预告显示,预估2019年1-6月归属于上市公司的净利润亏损30,000万元~40,000万元。

*ST德豪表示,公司2019年半年度亏损的主要原因如下:

1、受中美贸易争端仍在持续的影响,海外客户将关税及汇率变动产生的经营压力向包括中国在内的境外生产商转移,由此造成报告期内公司的小家电出口业务整体经营承压、再加上行业竞争激烈等因素的影响,小家电业务营业收入同比减少约10%,毛利额亦有所下降;

2019年上半年,LED芯片市场环境持续不景气,行业产能扩张带来的产能过剩状况并未得到有效缓解,再加上行业库存积压,导致LED芯片价格持续下跌,公司的LED芯片业务毛利为负;为减少芯片业务亏损,公司主动减少LED芯片的投产量;同时,为加快现金回收,公司以降价方式清理库存,上述因素综合导致LED业务销售规模、毛利率均同比下降。

上述业务的不利情况,综合导致公司营业收入同比减少约21.92%,综合毛利率下降至约2.32%。

2、报告期内,公司管理层延续2018年第四季度压缩LED芯片业务产能的经营方向,同时于2019年7月份拟推进关闭LED芯片工厂,因此公司的部分研发投入已不满足资本化条件,按会计准则规定予以费用化的金额同比增长幅度较大。

3、报告期内,部分应收款项回款不及预期,公司根据会计政策以账龄及个别评估计提坏账准备约3,600万元。

4、由于LED芯片产品价格持续下跌,报告期末对部分LED芯片存货计提跌价准备约2,300万元。

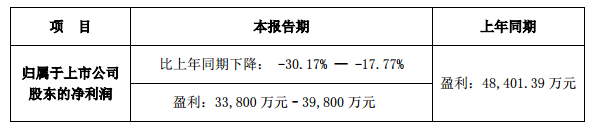

木林森进行业绩预告修正

7月12日,木林森发布业绩预告修正公告显示,2019年6月5日披露的预告中对2019年半年度经营业绩的预计为:2019年1-6月归属于上市公司股东的净利润变动区间为28,000万元~32,000万元,较上年同期下降33.89%~42.15%。现在更正为:预估2019年1-6月归属于上市公司股东的净利润变动区间为33,800万元~39,800万元,较上年同期下降17.77%~30.17%。

木林森表示,业绩修正原因在于:

1、通过公司内部管理优化,木林森本部产品毛利率进一步修复回升,同时加强费用管理,费用率有所下降。

2、报告期内预计获得政府补助比预期有所增加。

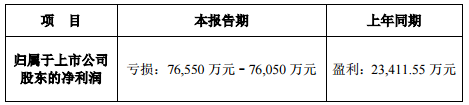

鸿利智汇净利润预降7.6亿元

7月12日,鸿利智汇发布上半年业绩预告显示,预估2019年1-6月归属于上市公司股东的净利润亏损76,550万元~76,050万元。

鸿利智汇表示,归属于上市公司股东的净利润与上年同期相比下降的主要原因:

(一)公司主营业务受市场行情影响,与上年同期对比略有下滑,政府补贴与上年同期对比下降约0.4亿元。

(二)参股公司开曼网利有限公司下属子公司协议控制了北京网利科技有限公司,网利宝为网利科技运营的网络贷款交易撮合(P2P)平台。现北京网利科技有限公司办公场所已关闭,实际控制人赵润龙失联,公司预估该项投资回收可能性很小,确认损失0.69亿元。

(三)商誉减值

1、子公司丹阳谊善车灯设备制造有限公司受汽车行业市场萎缩,公司业务下降影响,2019年上半年持续亏损,公司预计计提商誉减值约0.25亿元。

2、子公司东莞市金材五金有限公司受消费电子行业波动,产品转型等因素影响,2019年上半年毛利率下降,利润下滑,公司预计计提商誉减值约1.04亿元。

利亚德净利润预降0-10%

7月10日,利亚德发布2019年半年度业绩预告称,公司预计2019年1月1日—2019年6月30日实现归属于上市公司股东的净利润52717.31万元—58574.79万元,较去年同期58574.79万元下滑0-10%。

对于业绩变动原因,利亚德表示,2019年是公司调整业务战略布局(深耕显示、稳健增长)的第一年,尤其是上半年业绩受原有业务结构影响较大,但随着战略布局调整完成,将陆续显现效果。

报告期内,公司智能显示板块营收增长符合年初计划目标,预计增长近30%;其中小间距营收增长预计35%以上;因夜游经济板块政府付款条件较差,在甄选优质项目的情况下,加之去年同期营收体量较大,报告期结算收入较少,致使夜游经济板块营收下降;从而,放缓了公司整体营收增速,报告期公司预计营业收入约40亿元,增长10%以上。截至2019年7月10日,公司已签订单及中标订单近65亿元。

对于业绩下降,利亚德称,主要原因包括:一是营收规模增速放缓;二是夜游经济板块毛利率下降;三是人员增加及薪酬调整致使管理费用增加;四是加快显示板块新产品新技术推进速度,研发费用增加。

艾比森净利润预降10%-23%

7月10日,艾比森发布2019年半年度业绩预告称,公司预计2019年1月1日—2019年6月30日实现归属于上市公司股东的净利润7961万元–9305万元,较去年同期10338.39万元下降10%-23%。

报告显示,公司2019年半年度订单和营业收入均实现增长,其中营业收入9.06亿元,同比增长近8%。

艾比森表示,2019年为了应对国际宏观经济形势和市场环境的变化,公司调整了部分区域的销售策略,毛利率下滑两个百分点。另外,上半年公司进行战略梳理和流程变革,重构公司价值链,为未来的高速增长提供有力的保障。同时公司持续增加了产品研发、高端人才引进等战略投入,对公司归属于上市公司股东的净利润产生一定影响。

此外,公司半年度非经常性损益对公司净利润的影响金额约为839万元,主要为收到的政府补助收入。

联建光电净利润预降77.85%~93.67%

联建光电7月12日发布业绩预告显示,预估2019年上半年归属于上市公司股东的净利润1,000万元~3,500万,较上年同比下降77.85%~93.67%,业绩亏损继续扩大。

联建光电表示,上半年业绩变化原因有以下几个方面:

1、2019年第二季度,归属于上市公司股东的净利润约为5,000万元,环比增长153%。报告期内,公司按照“适当战略收缩、聚焦主营业务、强化核心能力”的战略分步施政,其中LED显示屏制造业务稳步发展,通过产品更新及成本优化等各项措施,毛利率增长超过三个百分点。

2、报告期内,公司资金链得到进一步缓解,银行间信贷关系进一步稳固,保障了公司的正常运营,有利于公司业务的扩展。

3、报告期内,公司对部分子公司进行了剥离处理,获得股权出售的资金流入,降低公司运营风险,聚焦主业,提高管理效率,有利于公司可持续发展。

4、预计本期非经常性损益对当期净利润的影响约为人民币4,000万元。

三雄极光净利润预降15%-35%

7月8日晚间,三雄极光披露2019年上半年业绩预告,预计2019年1月1日—2019年6月30日实现归属于上市公司股东的净利润6123.22万元—8007.29万元,较上年同期9420.34万元下降15%—35%。

三雄极光表示,报告期内,公司销售收入同比基本持平,但公司渠道开拓以及市场营销保持较高投入状态,销售费用同比增长明显。同时,报告期内,公司计入当期损益的理财产品收益1,700余万元,较上年同期大幅减少近1,800万元,主要是公司使用暂时闲置募集资金购买理财产品规模减少,从而导致报告期内公司非经常性损益大幅下降。

此外,报告期内,公司计入当期损益的政府补助约1,400万元,较上年同期减少约450万元。另预计报告期内公司非经常性损益对净利润的影响金额约2,400万元。

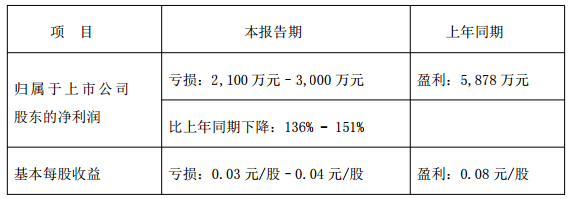

阳光照明净利润预降136%-151%

7月12日,阳光照明公布上半年业绩预告显示,预计公司2019年1–6月归属于上市公司股东的净利润亏损2,100万元~3,000万元较去年同期下降136%~151%。

阳光照明业绩变动主要原因在于公司在2018年半年度取得较大的政府补助,本期不存在此类事项所致。

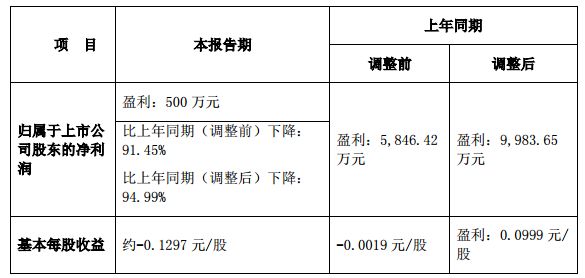

厦门信达净利润预降94.99%

7月12日,厦门信达公布上半年业绩预告显示,预估2019年1-6月归属于上市公司的净利润为500万元,较上年同期下降94.99%。

厦门信达预计2019年半年度业绩较上年同期有所下降,主要原因系:

1、上年同期公司处置部分固定资产及子公司股权产生收益11,018.26万元,本期无此收益;

2、受宏观因素影响,国内汽车市场下滑,新车销售毛利率下降,给公司的汽车业务造成影响。公司将持续提升经营质量以应对车市下行压力。

3、受封装市场竞争加剧等因素影响,公司光电业务利润率有所下降。公司将继续统筹推进各生产基地整合布局,强化内部管理,加快产品结构调整,提高盈利水平。

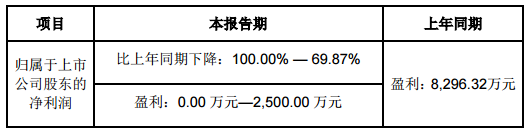

勤上股份净利润预降69.87%~100.00%

7月12日,勤上股份公布上半年业绩预告显示,预估2019年1-6月归属于上市公司的净利润区间为0.00万元~2,500.00万元,较上年同期下降69.87%~100.00%。

勤上股份表示,公司2019年半年度经营业绩预计同比下降的主要原因:

(1)本期内,受广州龙文针对不符合规定的教学点进行整改或关闭等因素的影响,广州龙文营业收入下降、相关营业成本上升、导致毛利下降幅度较大;另外,受外部宏观环境影响,市场整体需求下降,且LED行业竞争激烈,公司相关LED业务订单量减少,导致营业收入、毛利率、净利润下降;

(2)2018年第一季度因公司对北京彩易达由成本法转权益法核算,产生投资收益约2,613.75万元,占2018年半年度净利润的31.50%,对净利润影响较大,而本期北京彩易达按权益法核算的投资收益对净利润影响较小。

雪莱特预计净利润亏损1.3亿~2亿

7月12日,雪莱特公布半年度业绩预告显示,预估2019年1-6月归属于上市公司的净利润亏损13,000.00万元~19,500.00万元。

雪莱特表示,因营运资金紧张,公司主要业务受到较大影响,营业收入下降较为明显;公司贷款规模较大,财务费用较高,导致经营利润亏损。另因子公司富顺光电科技股份有限公司主要业务停滞,结合该公司诉讼进展情况,基于谨慎性原则,公司拟对部分资产计提减值准备。

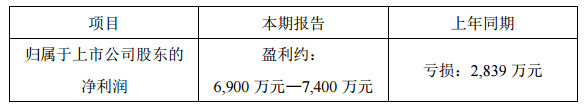

远方信息预计净利润亏损2839万元

7月12日,远方信息发布业绩预告显示,预估2019年1-6月份归属于上市公司股东的净利润区间为6,900万元~7,400万元。

对于业绩变动原因,远方信息表示,上年同期归属于上市公司股东的净利润亏损的主要原因为公司持有的金盾股份股票根据相关会计准则计提资产减值损失约7,100万元所致。

本报告期归属于上市公司股东的净利润盈利的主要原因为公司控股子公司浙江维尔科技有限公司(以下简称“维尔科技”)业绩承诺应补偿股份,根据相关会计准则本期确认公允价值变动收益约4,000万元所致。报告期内,公司原有智能光电检测信息系统及服务业务平稳发展,控股子公司维尔科技营业收入略有下降。

报告期内,非经常性损益对公司净利润的贡献金额预计约为4,500万元,主要为维尔科技业绩承诺应补偿股份本期确认的公允价值变动收益、政府补助和理财收益。

增长

雷曼光电净利润预增50%-80%

7月10日,雷曼光电发布2019年半年度业绩预告称,公司预计2019年1月1日—2019年6月30日实现归属于上市公司股东的净利润1,750.70万元–2,100.83万元,较去年同期1,167.13万元增长50%-80%。

雷曼光电表示,与上年同期相比,本报告期归属于上市公司股东的净利润增长的主要原因是:公司聚焦高科技LED主业,持续加大自主创新的Micro LED显示产品研发生产与市场推广,不断加强国内外市场开拓,公司整体销售规模持续稳定增长;同时,公司推进成本费用管控,综合毛利率略有提升,实现降本增效。

洲明科技净利润预增25%-37%

7月12日,洲明科技发布了2019年半年度业绩预告,预计2019年1月1日至2019年6月30日实现归属于上市公司股东的净利润为25,142万元—27,556万元,较去年同期20,113.71万元增长25%—37%。

洲明科技在公告中表示,2019年上半年,公司积极应对外部贸易环境的变化,深耕主营业务,持续加强国内外市场的开拓,为客户打造行业领先的LED应用综合解决方案,经营业绩保持稳健增长。此外,公司预计2019年上半年非经常性损益对净利润的影响金额约为2,100万元。

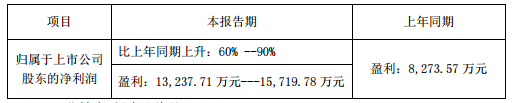

聚飞光电净利润预增60%-90%

7月12日,聚飞光电发布业绩预告显示,预估2019年1-6月份归属于上市公司股东的净利润区间为13,237.71万元~15,719.78万元,较上年同期增长60%~90%,业绩利好趋势。

聚飞光电表示,业绩变动主要原因在于报告期内,公司产品产销两旺,主营业务保持稳定增长。预计2019年半年度非经常性损益1,800万元,对当期净利润有一定影响。

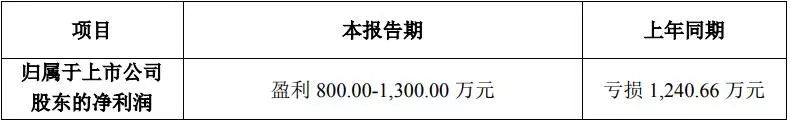

聚灿光电今年扭亏为盈

7月9日,聚灿光电发布2019年半年度业绩预告称,公司预计预计2019年1月1日—2019年6月30日实现归属于上市公司股东的净利润800.00-1,300.00万元,而去年同期亏损1,240.66万元,今年扭亏为盈。

聚灿光电表示,报告期内,宿迁子公司产能不断释放,产量大幅增长;其次,国内客户稳健增长、国际客户深度合作,公司产量得到有效消化,营业收入大幅增长;再者,公司特别加强了成本费用管控、技术自主创新、品质扎实推进,同时,规模扩大带来成本摊薄效益明显,流程优化促使效率不断提高,持续改善推动品质逐步提升,产品销售价格趋于稳定,而产品单位制造成本持续下降,毛利率得到明显改善。

此外,聚灿光电预计2019年1-6月非经常性损益对净利润的影响金额约为1,700万元。

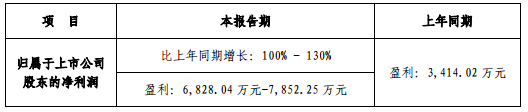

光莆股份净利润预增100%~130%

7月12日,光莆股份公布上半年业绩预告显示,预计2019年1-6月归属于上市公司的净利润6,828.04万元~7,852.25万元,较上年同期增长100%~130%。

光莆股份表示,公司战略布局持续落地,年度经营计划有序推进,业务规模不断扩大,2019年上半年净利润较上年同期上升的主要原因是:公司的 LED照明业务新客户订单增加,新产品持续推出,LED 照明业务产销规模进一步扩大,营业收入及利润较上年同期均有较大幅度增长。预计非经常性损益对公司净利润的影响金额为800万~900万元。

太龙照明净利润预增10%-30%

7月9日,太龙照明发布2019年半年度业绩预告称,公司预计2019年1月1日—2019年6月30日实现归属于上市公司股东的净利润2,373万元—2,804万元,较上年同期2,157万元增长10%—30%。

对于业绩上升,太龙照明表示,报告期内,公司按照年度经营计划有序推进各项业务工作,进一步优化调整产品结构,发展势头良好,主营业务收入较上年同期有所增加,相应带动公司盈利水平增长。

此外,报告期内,非经常性损益对净利润的影响金额预计为180-240万元之间,主要是银行理财等收入。

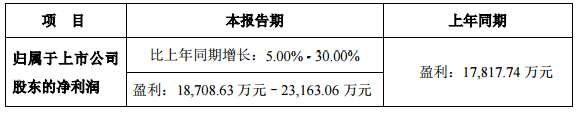

名家汇净利润预增5.00%-30.00%

7月12日,名家汇公布上半年业绩预告显示,预估2019年1-6月归属于上市公司股东的净利润区间为18,708.63万元~23,163.06万元,较上年同期增长5.00%~30.00%。

名家汇表示,上半年业绩变动在于:

1、报告期内,公司业绩稳健提升的主要原因为:(1)公司所处行业保持良好发展势头;(2)去年同期营收规模较大,报告期内公司业务区域重心进行调整,严格甄选优质项目,主要面向一二线城市以及付款方式或财政情况良好的城市承接优质的工程项目,故营收规模跟往年相比增速放缓;(3)2018年并购子公司55%股权带来的业绩增长。

2、2019年1-6月,公司预计非经常性损益对归属于上市公司股东的净利润影响金额约为39.48万元。

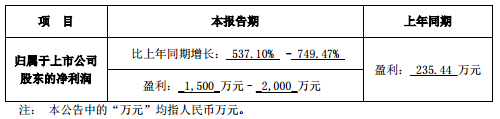

茂硕电源净利润预计增长537.10%~749.47%

7月12日,茂硕电源发布上半年业绩预告修正公告显示,4月27日披露的2019年1-6月归属于上市公司股东的净利润为600万元~900万元。经初步测算,再次预估公司2019年1-6月预计可实现归属于上市公司股东的净利润1,500万元~2,000万元,较上年同期增长537.10%~749.47%,高于前次业绩预计区间。

茂硕电源表示,业绩修正后高于预期的主要原因系:公司稳步推动各项降本降费增效措施落地,产品毛利率提升;报告期第二季度汇率变动超预期。

LED市场寒冬已来?

23家LED上市公司,有15家企业净利润出现下滑,这是为神马?

一方面国内经济放缓、金融去杠杆、中美贸易摩擦、房地产调控政策持续深入等宏观因素制约行业发展,另一方面行业近几年大规模扩产产能相继释放,掀起了新一轮价格战。LED产业整体发展下行,中美贸易战又给整个市场带来了许多的不确定性。在这样的环境下,不少人认为LED产业已进入寒冬时期。

对于上游芯片端来说,2019年芯片供需关系将严重失衡,整体形势不容乐观,真正的困难时期在2019年上半年持续,行业进入结构性整合阶段;中游封装端方面,器件价格下滑严重,市场需求临近一个饱和点,虽然市场总量缓增,但是大厂份额提升,封装行业呈现集约化竞争格局;下游应用端,大牌企业市场份额持续提升,部分显示屏和照明企业品牌力凸显,净利润有所上升,杂牌已基本无生存空间,行业已经进入后照明时代的整合期。

-

led

+关注

关注

242文章

23252浏览量

660557 -

芯片

+关注

关注

455文章

50714浏览量

423132

原文标题:降声一片,23家LED企业2019年中报预告出炉

文章出处:【微信号:GDLED2013,微信公众号:广东LED】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

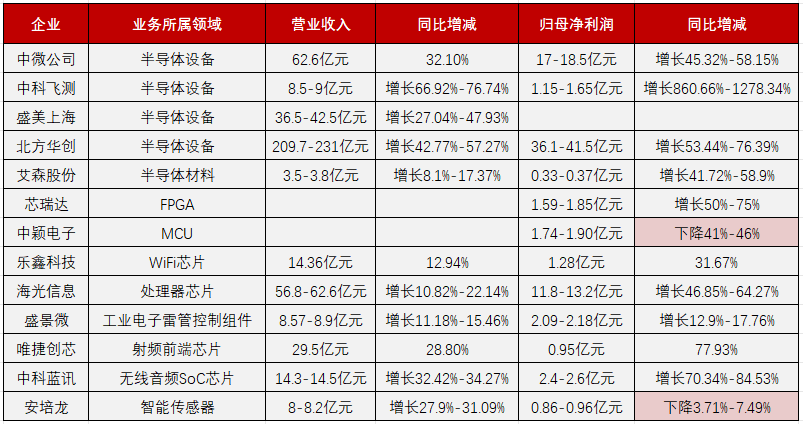

2023年射频芯片厂商业绩预告解读,5G、Wi-Fi产品带动增长

2023年射频芯片厂商业绩预告解读,5G、Wi-Fi产品带动增长

瑞芯微业绩大增 发布前三季度业绩预告 同比增长 339.75%到 365.62%

芯联集成发布前三季度业绩预告:营收与利润持续高增长

6家物联网模组公司半年业绩大比拼!移远通信净利润增2倍,有方科技营收飙涨3倍

总营收3604亿! 41家净利润翻倍增长!A股217家半导体公司上半年业绩出炉

68家半导体企业发上半年业绩 业绩正增长占比达80.88%

韩四大集团营业利润降66% 三星集团利润下降92.7%

清越科技发布业绩快报:净利润-8606.62万元,同比下降254%

2019有23家LED企业发布业绩预告,15家利润下降市场寒冬真的来了?

2019有23家LED企业发布业绩预告,15家利润下降市场寒冬真的来了?

评论